10月の消費者物価指数(生鮮食品を除く総合)は前年同月比0.8%のプラスだった。デフレを継続的な物価の下落と定義すれば、約20年間にわたり日本経済の元凶といわれたデフレは終息しつつある。2008年の金融危機後の世界経済回復などの外的要因に加え、アベノミクスの下での一連の金融緩和とこれに伴う円安が寄与している。

デフレ脱却を目指したアベノミクスは物価の下落傾向が止まったという意味では成功しつつある。他方、日銀が掲げる2%の物価上昇率にはまだ届いておらず、この点でデフレ脱却はなお不十分との見方もある。日銀自身、2%程度に達する時期は19年度ごろになる可能性が高いとみており、それまではマネタリーベース(資金供給量)の拡大を継続すると表明している。

◆◆◆

そもそもなぜデフレは脱却すべき「悪」なのか。デフレが実体経済に悪影響を及ぼすのは、名目金利に下限があるからだ。下限の水準は、日銀や欧州中央銀行(ECB)のマイナス金利政策により、マイナス0.5〜マイナス1%程度であることが明らかになった。ただ深すぎるマイナス金利には、金融機関の収益を悪化させ、貸し出しを慎重化させるという副作用もある。

いずれにしても名目金利に下限があると、デフレにより実質金利(名目金利-期待物価上昇率)が高止まりしてしまう。これは為替相場を円高にし、輸出や設備投資を減らす。さらに総需要の低迷が地価などの資産価格下落に波及すれば、信用収縮をもたらす。

この状況はかつて懸念された「デフレスパイラル」につながりかねない。そこでデフレが総需要に及ぼす悪影響を食い止めることが、デフレ脱却の第一の目的だ。現状の日本経済は需給ギャップがほぼ解消し、地価も下げ止まりつつある。こうしたリスクはほぼなくなったと判断できる。

それではなぜ0%ではなく2%の物価上昇率の目標が掲げられているのか。まず世界の主要な中央銀行が2%近傍を目標あるいは長期的なゴールとする中で、日銀だけが2%より低い目標を掲げれば円高になりかねないという、やや消極的理由が考えられる。

より積極的な理由として、高めの期待物価上昇率を誘導し、好況期には名目金利を十分高く設定することで、将来不況になったときに、金利の引き下げ余地を確保するためだと考えられる。期待インフレ率が0%近傍の状態が続き名目金利も0%程度が継続すると、将来に自然利子率(資金の需給を一致させる実質金利)がマイナスになったときに、金利に下げ余地がなく、再びデフレに陥ってしまう。

◆◆◆

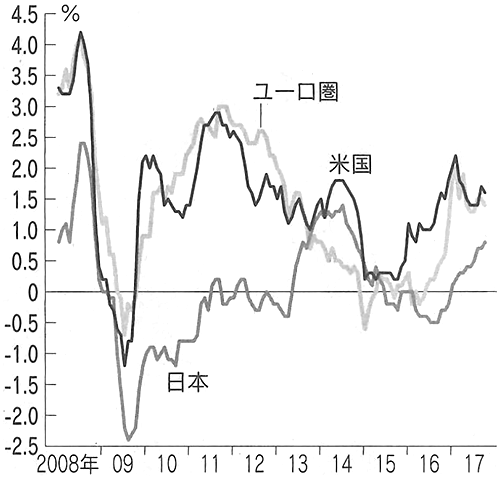

問題は2%という物価上昇率が実現可能かという点と、2%を目指す政策が前述のメリットと比較して副作用・リスクが大きすぎないかという点だ。実現可能性については世界の多くの国で、金融危機以降、物価上昇率の趨勢がやや低下しつつある点に注意する必要がある(図参照)。

景気が好調で失業率が4%程度まで改善している米国でも、物価上昇率は2%に届いていない。雇用改善や設備稼働率の上昇が物価上昇に反映されにくくなっている。技術革新が既存の製品やビジネスモデルの価値を破壊するという創造的破壊のプロセスが影響しているのかもしれない。

日本では過去20年以上、ほとんど物価上昇を経験していないこともあり、2%の実現はかなり厳しい、もしくはまだ時間かかかるとみられる。

次に2%を目指して金融緩和を継続することの副作用・リスクをどうみるか。

まず金融緩和により円安が続くと、輸出企業の業績が改善する一方、輸入品価格が上昇し交易条件(輸出価格/輸入価格)が悪化する。後者は国民の購買力すなわち実質所得の低下につながるため、今後の原油価格の動向次第では消費を冷やしかねない。

また緩和が長引くほど、為替相場や資産価格の反転・巻き戻しが大きくなりかねない。これは事業環境の不確実性を高め、金融機関の健全性を脆弱にする。最近では地方の不動産投資の採算が悪化し始めており、不動産向け融資に傾注してきた地域金融機関などは注意が必要だ。

さらに財政規律の緩みにつながる。低金利の今こそインフラ整備などの政府支出を増やすべきだとの意見は、短期的には合理的に聞こえる。しかし将来に金利が上昇したときに政府支出を削減することは政治的に困難だ。「20年度の基礎的財政収支の黒字化」目標が先送りされたことは、こうした懸念が現実のものになりつつあることを示す。

結局のところ、「デフレ脱却は道半ば」として引き続き2%の物価上昇率目標を厳密に追い続けるか、「デフレから脱却した」として金融緩和を縮小していくかは、金融緩和継続のメリットとリスクのどちらを重視するかによる。

筆者としてはリスクをより重視したい。為替相場への急激なショックを避けるために2%の旗自体は掲げつつ、これを長期的なゴールとしてとらえ直し、需給ギャップや雇用情勢などに応じて柔軟に金融政策の修正を図っていく方が望ましいのではないか。

そもそも13年に2%を厳格なターゲットとして表明して量的・質的金融緩和を始めたのは、人々の期待物価上昇率に強く働きかけることが目的だった。しかし当初2年で実現するとした目標は、4年半を過ぎた現在も達成されておらず当初の役割は終わった。

日銀は16年9月にイールドカーブ・コントロール(長短金利操作)を導入し、事実上、資産拡大ペースを鈍化させている。資産拡大ペースのさらなる鈍化、資産規模の固定、金利引き上げ、資産規模の縮小といった一連の出口戦略について、将来の金利上昇に伴う日銀の損失負担のあり方を含め議論すべき時期だろう。出口戦略に関する周到な市場との対話が求められる。

その一方で、物価上昇率が0%台という現状では、自然利子率が再びマイナスにならないよう、経済全体の生産性向上を図ることが重要だ。「生産性革命」を目指すという政府の方向性は正しいが、具体策は検討の余地がある。

◆◆◆

第1に労働者の企業間移動を円滑に進める労働市場の規制改革への意欲が乏しい。

第2に設備投資の数値目標を設定することの問題だ。政府は「20年度までに設備投資額を16年度比で10%増やす」目標を掲げている。だがこうした目標設定では、企業の重要な成長エンジンであるブランド、技術知識、ソフトウエア、人材開発などの無形資産投資が軽視されかねない。

滝澤美帆・東洋大教授、宮川大介・一橋大准教授との共同研究(経済産業研究所)によれば、企業の流動性資産(現預金等)の保有は将来の無形資産投資のための資金確保という動機がある。これを政策的に減らそうとすると、無形資産投資、ひいては企業の生産性向上を阻害しかねない。

第3に経済政策を巡る透明性、予見可能性を高めることも生産性向上に役立つ。日本企業のミクロデータを用いた滝澤教授、山ノ内健太・慶大助教との共同研究(同)によれば、不確実性が増大すると生産性の高い企業が投資をためらう結果、経済全体の生産性は日本経済の潜在的な生産性と比べて低くなる。

政府は改めて財政健全化目標にコミット(関与)し、日銀はサプライズに頼る金融政策手法を改めて、市場との対話を深めるべきだろう。

2017年12月20日 日本経済新聞「経済教室」に掲載