地方銀行の収益環境が厳しさを増している。地銀64行の2017年3月期決算によると、銀行の本業の収益力を示すコア業務純益は1兆660億円と、前期から12.6%もの減少となった。しかも、地銀64行中、経常増益はわずか4行で、残りの60行が減益だった。収益悪化は特定の銀行の問題ではない。

◆◆◆

収益悪化の原因は、地銀の最大の収益源である貸出金利息が落ち込んでいるためである。貸出金利息とは、貸出額と貸出金利の積である。実は、地銀の貸出額は過去10年間、増加基調にあり、17年3月期も前期比3.9%増えている。しかし、貸出金の増加を打ち消すほどに貸出金利が落ち込んでいる。

多くの銀行が、貸出金利の落ち込みの理由として日銀のマイナス金利政策をあげている。ここで注意すべきは、マイナス金利のインパクトが大きかったことは確かだが、貸出金利の低下は金融政策のせいばかりではないということだ。すなわち、多くの銀行が、需要が減っているにもかかわらず無理に貸し出しを増やそうとしている。その結果、需給関係から金利が下がっている側面が強い。

かつての資金不足の経済においては、顧客はとにかく資金が必要であり、資金供給こそが地銀の役割であった。しかし資金余剰の経済に転換した今となっては、資金供給さえすれば良いという状況ではない。現在、企業が望むものは、本業の価値向上につながる情報である。顧客のニーズの変化に合わせて、単純な資金提供から、顧客の課題のソリューション(解決策)の提供に重点を移さなければ、地銀の存在意義がなくなってしまうのは当然である。

その際、情報を単に提供するだけでは地銀の強みは生かされない。その情報を企業が経営にうまく生かすように支援していくこと、すなわち「育てる金融」こそ地銀が活躍すべき場であり、それが最も可能性の高い生き残りの道だと筆者は考えている。

顧客企業の事業性を十分に理解している地銀ならば、顧客の状況に応じて、さらには顧客の将来の困難を先読みして、適切な助言を提供していけるはずだからである。そして、地銀は融資はもちろんのこと、様々な支援をできる力も持っている。

強調しておきたいのは、そうしたことをやりたいと思っている人材を擁していることである。筆者は経済産業研究所のプロジェクトとして、1月に全国の地域金融機関の支店長を対象にアンケート調査を実施し、3000人近い回答を得た(詳細は同研究所ホームページ参照)。

「経営に問題を抱えた企業を支えるのは金融機関の使命である」という考えに46.9%の支店長が「強く共感」し、「ある程度共感」と回答した50.7%を合わせれば、ほぼ全ての支店長が企業支援に使命感を持っているということが明らかになった。地域金融機関には「育てる金融」に取り組む十分な人的な素地があるといえる。

◆◆◆

「育てる金融」を実践する組織を作るために、地銀経営者が取り組むべき課題として3点を議論しておきたい。

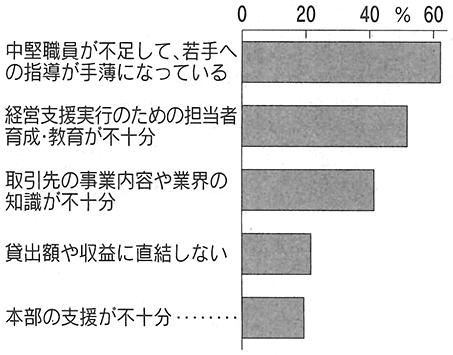

第1に、新しいビジネスモデルにふさわしい人材育成である。先の支店長アンケートによると、コンサルティング能力の向上の最大の障害が「中堅職員が不足して、若手への指導が手薄になっている」であった(図参照)。

多くの金融機関が2000年前後の金融システム危機の時期に新人の採用を減らしたために、現在、中堅職員が不足している。加えてその時期は、資金回収に重点をおいていたために「育てる金融」の経験が乏しい職員が多いという質的な問題もある。図に示した障害の2〜3番目の理由からも裏付けられる。

ただ、そうした人材不足を嘆く経営者に言いたい。地銀の職員の潜在能力は高く、その能力を引き出せていない経営者の方に問題があるのではないかと。地銀の人材不足は現場の職員の問題ではなく、人材を育成・活用する経営ができていないことに本質があるように思われる。

すなわち、目先の貸出額のみを評価していたら、職員は手間のかかる企業支援に取り組む気にはならないし、いわゆる減点主義的な人事評価であったら、新しいことにチャレンジする機運は生まれない。社内のあつれきや難しさはあろうが、人事評価や人材登用の仕組みを大きく変えるべき時である。

第2に、連携力の強化を急ぐことである。顧客の課題は多様で、銀行の人材だけで解決することは難しい。質の高い支援のために、事業再生や知的財産などそれぞれの分野の専門家と顧客を結びつけることに重点を置くべきであろう。その際、地銀の強みは、専門家の支援を受けている顧客企業に寄り添うことができることだということを忘れるべきではない。

さらに、専門家との連携は企業との日常的な接触が減っていることを補う上でも有益である。とくに筆者は、顧客企業の顧問税理士・会計士との連携に期待している。残念ながら、正確な会計帳簿を用意している中小企業は必ずしも多くない。企業の実態を正しく反映した会計帳簿は、事業性評価の前提であり、顧問税理士らとの連携は事業性評価の質の向上に大きく貢献するであろう。

また、税理士らは月次試算表の作成などを通じて企業の変調にいち早く気がつく立場にいる。連携を密にして早期支援に着手できる態勢があれば、支援の成功確率が高まるはずである。

残念ながら、先の支店長アンケートで、自社の重要な顧客企業の顧問税理士と営業担当者の関係を尋ねたところ、「名前を知っている程度」(32.0%)、「名前も知らない」(7.7%)であった。つまり、有力顧客の顧問税理士とですら十分な関係が築けていない金融機関が少なくないのが現状である。

第3に、地銀自らの経営再編への取り組みである。顧客の課題を解決する上で、今の経営規模では不都合があるのなら、再編は有力な選択肢である。県域を越えた経済活動が増えていく中で、県域をベースにした地銀のあり方に見直しが起こるのは自然なことである。ただし、相手のあることであるし、規模の経済だけでは、巨大なメガバンクとは勝負にならないことも忘れてはならない。

あまり意識されていないが、地銀再編には地銀経営者の質の向上が期待できるというメリットがある。本当に優れた地銀経営者の数が限られているとすれば、経営統合によって、優れた経営者の下により多くの経営資源が集結するのは悪いことではない。経営統合が成功するか否かは、統合後の経営陣の人事次第だといえる。

◆◆◆

地銀の経営環境は厳しさを増しているが、地方創生には地銀の活躍が不可欠だ。そのためには「育てる金融」を実践できる人材を育てる必要がある。幸い地銀には人的基盤があり、顧客の支援にやりがいを感じる職員が多い。

多くの地銀経営者は「育てる金融」に取り組もうとしているように見える。しかし、新しいビジネスモデルへの転換は、銀行組織の構造的な変革が必要なために、成果が出るには時間がかかるであろう。この苦しい時間を乗り越え改革を完遂できるかは、経営者の覚悟次第である。

2017年8月29日 日本経済新聞「経済教室」に掲載