中国人民銀行は、2015年8月11日に、市場取引の基準値となる人民元の対ドル中間レートを前日と比べ1.8%安い1ドル=6.2298元とするとともに、中間レートを決める際、前日の市場の終値を参考にするという方針を発表した。前者は人民元の切り下げに当たり、ユーロ安と円安が進む中で、割高となった人民元レートを是正しようとするものである。後者は人民元の現行の管理変動相場制から完全変動相場制に向けた一歩であると位置づけられる。

人民元切り下げの背景と今後の見通し

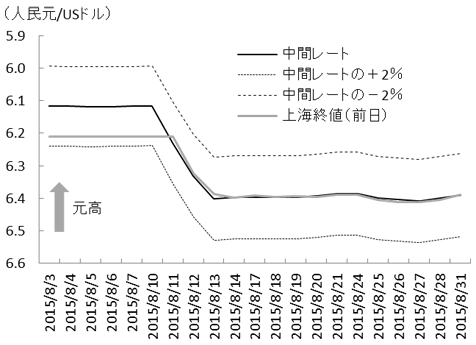

8月11日に行われた切り下げ幅は、2005年7月に現行の「管理変動相場制」が導入されてから最大であった。その後も人民元の対ドル中間レートが下落し続け、12日には6.3306、13日には6.4010となり、下げ幅は三日間で累計4.7%に達した。

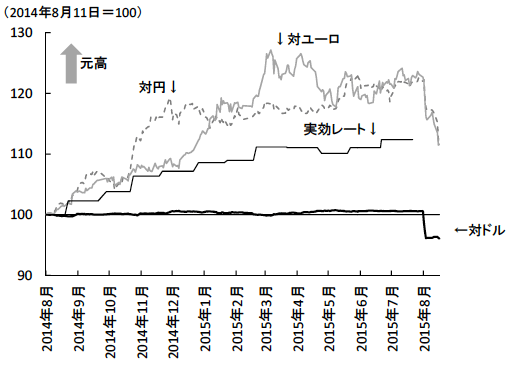

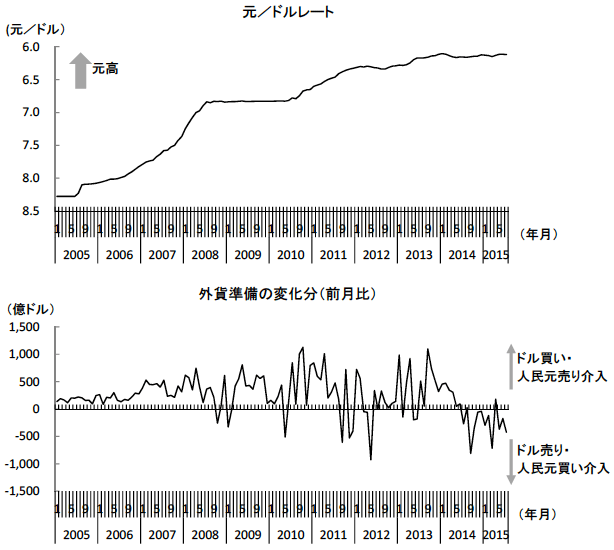

これまで、当局は政策目標に合わせて、取引の基準となる人民元の対ドル中間レートを微調整してきた(後述)。しかし、ユーロや円といった主要通貨がドルに対して急落する中で、人民元は、これらの通貨に対して、ひいては(主要貿易相手国のウェイトを付けた)実効ベースで、急上昇した(図1)。これまで増え続けた外貨準備が2014年6月の3.99兆ドルをピークに、低下傾向に転じた(2015年7月には3.65兆ドル)ことも、人民元がすでに市場の需給を反映した均衡水準と比べて割高となっており、下落圧力に晒されていることを示唆している(図2)。

世界経済の低迷も加わり、中国の輸出(ドルベース)の伸び率は今年の1-7月の累計では前年比-0.8%、直近の7月に限ってみると-8.3%と減速している。輸出の不振は、住宅市場の調整を背景に進行している経済成長の鈍化にさらに拍車をかけている。7月のマクロ統計はいずれも景気の弱さを裏付けるものであり、政府が掲げている年間7%の成長目標が達成できないと懸念される(上半期の実績は7.0%)。今回実施された人民元切り下げの狙いは、まさに輸出を促進することを通じて、景気を支えることである。

現在、1日当たりの人民元レートの変動幅は当局が公表する対ドル中間レートの上下2%に制限されているが、仮に毎日、市場レートは下限まで下落し、また当局が前日の終値をそのまま当日の中間レートとして採用すれば、現行の制度の下でも、短期間に人民元の大幅な切り下げを実現することが可能である(例えば、毎日2%の下落が10日間も続けば、複利計算で2割を超える下落となる)。しかし、人民元の大幅な下落が、米国をはじめとする先進国との貿易摩擦を激化させる恐れがある上、中国からの資本流出と、東南アジアをはじめとする途上国を巻き込む切り下げ競争を誘発しかねないことから、中国としては、更なる切り下げには慎重にならざるを得ない。

実際、2015年8月13日に中国人民銀行が行った記者会見において、易綱・副総裁は、「輸出を促進するために人民元を10%程度切り下げようとしているという指摘があるが、でたらめな話だ」、また張暁慧・総裁補佐は「元は比較的強い通貨で、徐々に安定する」、「元が下落する土台はなく、将来は元高トレンドに戻る」と指摘した。当局のこのような発言は、実質上の人民元切り下げの終結宣言と受け止められている。

人民元改革の進展

一方、中国は、人民元レートの柔軟化を軸とする人民元改革を目指しており、今回、「中間レートを決める際、前日の市場の終値を参考にする」という方針が採用されたことは、その一環としてとらえることができる。また、IMFの特別引出権(SDR)の構成通貨が年内に見直される予定で、人民元は有力候補として審査の対象となっており、その実現に向けて、中国は、今回の措置を通じて、人民元改革の進展をアピールする意図もあると見られている(BOX)。

中国は2005年7月に従来の事実上のドルペッグから、変動幅(Band)、通貨バスケット(Basket)、クローリング(Crawling、ある方向性を持って為替レートを微調整していくこと)からなるBBC方式に基づく「管理変動相場制」に移行した。この制度の下では、為替レートを所定の変動幅の範囲内に収めるために、日々介入を繰り返さなければならならず、「変動」よりも「管理」という側面が依然として強い。

まず、当局は、毎日、取引が始まる前に基準となる対ドル中間レートを発表し、1日当たりの変動幅をその上下の一定範囲内に制限する。導入当初、変動幅は、中間レートの上下0.3%に設定されたが、2007年5月21日から上下0.5%に、2012年4月16日に上下1.0%に、そして2014年3月17日に上下2.0%に拡大された。これまで中間レートの決め方は不透明であったが、2015年8月12日以降、新しい方針通りに、前日の終値に近い水準に設定されるようになった(図3)。もっとも、前日の終値も当局の介入の影響を大きく受けている以上、これを参考にした中間レートも市場の需給関係を十分に反映しているとは言えない。

また、通貨バスケットについては、当局は、対ドル安定に為替政策の軸を置きながらも、他の主要貿易相手国の通貨の対ドル変動も考慮し、人民元の対ドル中間レートを調整する。これを通じて、人民元の実効レートの安定を図る。しかし、実際、人民元の実効レートよりも対ドルレートの方がはるかに安定していることから判断すれば、参考となる通貨バスケットにおけるドルのウェイトは極めて高い。

さらに、クローリングのペースについては、2005年7月に「管理変動相場制」に移行してから今回の切り下げが実施される直前の2015年8月10日までに、人民元の対ドル中間レートはドルに対して35%ほど上昇した。

これまでの人民元中間レートの決定要因

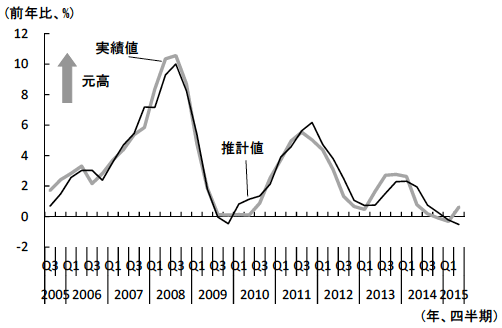

人民元の毎日の対ドル中間レート、ひいてはクローリングのペースは、決して一定ではなく、マクロ経済の安定という政府の政策目標に合わせて調整されてきた。これを反映して、人民元の対ドル中間レートの前年比上昇率は、経済成長率とインフレ率が高く(低く)なると強く(弱く)なるという傾向が見られている。

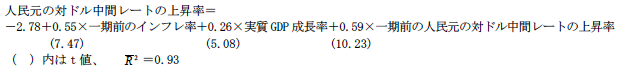

中国における「為替レート政策の反応関数」ともいうべきこのような関係を確認するために、ここでは、人民元の対ドル中間レート(前年比)を被説明変数に、またインフレ率と経済成長率(いずれも前年比)を説明変数に回帰分析を行った。その際、変数間のタイムラグと為替レートの慣性を考慮して、今期のインフレ率の代わりに一期前のインフレ率を使用し、また一期前の人民元の対ドル中間レートを説明変数に加えた。それにより、人民元の対ドル中間レート(前年比)は、一期前のインフレ率の1%上昇(下落)に対して0.55%上昇(下落)し、また経済成長率の1%上昇(下落)に対して0.26%上昇(下落)するという推計結果が得られた(図4)。このことは、当局が為替レートを、経済成長と物価を安定化させる手段として活かしていることを反映している。

人民元の対ドル中間レートは各期間内の平均値。

推計期間:2005年第3四半期~2015年第2四半期

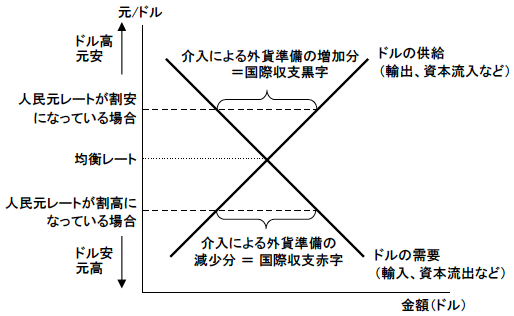

固定相場制と同様に、当局のこのような政策に合わせて決められる為替レートは、市場の需給を反映した均衡レートとは必ずしも一致せず、それを維持するために、為替介入が欠かせない。このことは、ベースマネーの変動を通じてマネーサプライのコントロールを困難にし、ひいては金融政策の有効性を低下させている。

具体的に、人民元の対ドル中間レートが市場の需給を反映する均衡レートより割安の水準に設定されると、人民元の上昇を抑えるために、ドル買い・人民元売り介入を実施しなければならない。逆に、人民元の対ドル中間レートが均衡レートより割高の水準に設定されると、人民元の下落を抑えるために、ドル売り・人民元買い介入を実施しなければならない(図5)。前者(ドル買い・人民元売り介入)の場合、外貨準備とともにベースマネー、ひいてはマネーサプライ(M2)が増え、これに伴う流動性の拡大は、物価と資産価格の上昇をもたらす。後者(ドル売り・人民元買い)の場合、外貨準備とともにベースマネー、ひいてはマネーサプライが減少し、これに伴う流動性の縮小は、物価と資産価格の低下をもたらす。

「管理変動相場制」から「完全変動相場制」へ

人民元改革の最大の目的は、為替レートの柔軟化を通じて金融政策の独立性を高めることである。金融政策の独立性は、資本移動の自由度と為替制度によって大きく異なる。「国際金融のトリレンマ説」が主張しているように、どの国においても、「自由な資本移動」「独立した金融政策」「固定為替レート」という三つの目標を同時に達成することはできない(表1)。中国は、長い間、事実上のドルペッグである固定為替レートを維持しながら、資本移動を制限する(「自由な資本移動」を放棄する)ことを通じて、独立した金融政策を維持しようとしてきた。しかし、人民元の国際化が進み、資本移動が活発化するにつれて、金融政策(中でも金利政策)の独立性、ひいては有効性も低下している。

| 自由な資本移動 | 独立した金融政策 | 固定為替レート | 例 | |

|---|---|---|---|---|

| 資本規制 | × | ○ | ○ | 人民元改革前の中国 |

| 通貨同盟 | ○ | × | ○ | 香港、ユーロ圏内 |

| 変動相場制 | ○ | ○ | × | 日本、オーストラリア |

| 管理変動相場制 | △ | △ | △ | 現在の中国 |

| (出所)筆者作成 | ||||

国際金融のトリレンマ説に沿っていえば、現在の中国では、為替レートは完全ではないがある程度の変動が認められており、また、資本移動も完全ではないがある程度自由になっているという「中間的制度」が採用されている。この制度の下で、金融政策は、完全ではないが、ある程度の独立性と有効性が保たれている。金融政策の独立性と有効性を一層高めるために、「完全変動相場制」に移行しなければならない。

しかし、現行の「管理変動相場制」の下では、当局が介入や中間レートの設定を通じて、為替レートの決定に極めて強い影響力を持っている。為替レートの決定を市場の需給に委ねる「完全変動相場制」への移行に向けて、最終的には中間レートの発表を中止し、また為替介入を控えなければならない。現時点では具体的スケジュールがまだ示されておらず、人民元の「完全変動相場制」への最終移行はもう暫く時間がかかりそうである。

BOX SDRの構成通貨拡大の有力候補となった人民元

特別引出権(SDR)は、加盟国の準備資産を補完する手段として、IMFが1969年に創設した国際準備資産である。SDRの構成通貨は、①IMF加盟国および加盟国を含む通貨同盟が発行する4通貨で、新規の構成比の発効日の12ヵ月前から5年間で、財・サービスの輸出額が最も多かった加盟国或いは通貨同盟のものとなる上、②IMF協定第30条(f)に従い、IMFが自由利用可能通貨と認定したものでなければならない。2011年1月1日に発効した現行のSDRの構成は、ドルが41.9%、ユーロが37.4%、スターリング・ポンドが11.3%、日本円が9.4%となっている。

SDRの構成は、5年毎に見直され、2015年はその年に当たる。人民元は、新たにSDRの構成通貨になるか、またその場合、どのぐらいのウェイトを占めるかが注目されている。その最終決定は年内に下される予定である。人民元はすでに上述の①の条件を満たしており、②の条件を満たしているかどうかが、審査の焦点となる。

IMF協定第30条(f)によると、自由利用可能通貨とは、「①国際取引上の支払を行うため現に広範に使用され、かつ、②主要な為替市場おいて広範に取引されていると基金が認めるものをいう」。実際、IMFは2015年に行われたSDRバスケットの見直しの中間レビューにおいて、「自由利用可能通貨の概念は、実際に国際的に利用されていることや通貨取引を重視しており、通貨が自由に変動するか或いは完全に交換可能であるかということではない」と強調している(IMF, "IMF Work Progresses on 2015 SDR Basket," August 4, 2015)。それに従えば、変動相場制に向けた「人民元改革の進展」よりも、「人民元の国際化」の進展が評価の基準となる。

IMFは2015年8月19日、現行のSDRバスケットの有効期限を今年の年末から2016年9月まで延長すると発表した。延長の理由について、SDR関連実務が円滑に機能するため、十分な時間が必要だとのSDR利用者からの要望があったと説明した。今回採った措置は、一部の報道のように人民元のSDR採用が見送られたことを示唆するものではなく、人民元が組み入れられた新しいバスケットが採用される際の混乱を避けるためのものとしてとらえるべきであろう。

2015年9月10日掲載