| 執筆者 | 中村 信弘 (一橋大学)/大橋 和彦 (ファカルティフェロー) |

|---|---|

| 研究プロジェクト | 商品市場の経済・ファイナンス分析 |

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

産業フロンティアプログラム(第四期:2016〜2019年度)

「商品市場の経済・ファイナンス分析」プロジェクト

資産の将来リターンのボラティリティ(変動性)のリスク中立確率に対する期待値と実確率に対する期待値の差として定義されるボラティリティ・リスクプレミアム(Volatility Risk Premium;VRP)は、ボラティリティの変動リスクに対して投資家が要求するプレミアムと解釈され、VRPが大きいほど(投資家が将来ボラティリティの変動リスクにより大きなプレミアムを要求するほど)資産の将来の実現リターンが高くなる傾向があることが、さまざまな資産(株式、為替、商品など)について実証的に確かめられている。本論文は、このようなVRPによる将来リターンの説明力の分析を一歩進め、異なる資産のVRPが相互にどのような影響を及ぼしあっているかを動学的に分析する。これは、VRPで測られる投資家のセンチメント(資産リターンの将来の変動性の増加に対する忌避の度合い)が、異なる資産間でどのように影響しあっているかを理解するという意味で興味深く、たとえばある市場のリスクの変動に対する投資家の姿勢がどのようにまたどの程度別の市場の投資家のリスクに対する姿勢に影響を及ぼしているか、さらにはそれらの姿勢の影響を受ける資産価格が異なる市場間でどのように関連しているかを予測する上でも役に立つ。

より具体的には、本論文では、2007年5月10日から2017年5月16日までの、株式と原油の日次のVRPの動学的関係の時系列分析を行った。その結果、株式と原油のVRPの動学的関係は時期により異なり、有意な関係が観察されるのはリーマンショックによる世界金融危機以降である、原油VRPが株式VRPに与える影響の方がその逆よりも強い、原油VRPの株式VRPへの影響が長期にわたるのに対して株式VRPの原油VRPへの影響はあったとしてもごく短期で消えるといった特徴を持つことが確認された。

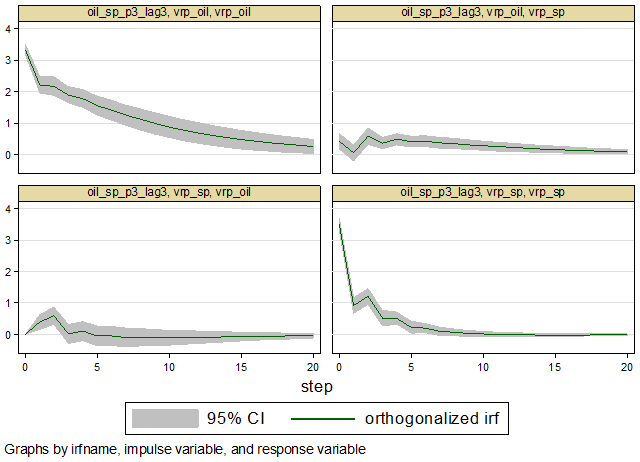

たとえば、下図は、2009年7月1日から2012年7月31日までの世界金融危機からの回復期における原油VRPと株式VRPのVAR分析におけるインパルス応答関数であり、右上のグラフは原油VRPが株式VRPに与える影響を、左下のグラフは株式VRPが原油VRPに与える影響を示している(左上は原油VRPがそれ自身に、右下は株式VRPがそれ自身に与える影響を示す)。直ちに見て取れるように、右上のグラフでは(値がゼロであることを表す)横軸に(信頼区間を表す)灰色の雲の領域がかからずインパルス応答が長期にわたって有意に正の値をとる一方、左下のグラフでは横軸に雲の領域が直ぐにかかりごく短期で有意ではなくなっている。

これらの結果は、投資家のセンチメントの持続的な伝播は原油市場から株式市場へのものであってその逆ではなかったことを示唆し、株式・債券市場から商品市場への大量の投資資金の流入という「商品のファイナンシャリゼーション」から予想される影響の方向(即ち、株式の投資家が原油にも投資を開始したことで主に株式市場から原油市場に向けて投資家のセンチメントが伝播することになったであろうという予想)とは逆であったことを示している。