2018年3月22日に米国の通商法301条に基づく対中制裁措置の発動が発表されたことをきっかけに、米中貿易摩擦はエスカレートしている。「貿易戦争」の様相を呈する関税引き上げの応酬を受けて、中国では株価と人民元レートは急落しており、経済は減速に向かっている。貿易摩擦の影響は、対米輸出の減少にとどまらず、投資と消費にも及ぶと予想される。こうした中で、中国国内では景気対策を求める声が高まっている。しかし、リーマンショック後に実施された4兆元に上る内需刺激策(以下では「4兆元対策」)が、地方政府の債務の拡大と企業の生産能力の過剰という深刻な後遺症を招いたという教訓から、政府がそれに応じる可能性は小さいと見られる。

米国による貿易制裁の影響

米国は、対中制裁措置の一環として、中国からの一部の輸入品に対して、追加関税を実施し、その対象となる範囲を段階的に拡大している。6月15日に、その第一弾として500億ドル相当の中国製品に25%の追加関税を課すリストを、また2018年7月10日にその第二弾として、2,000億ドルに相当する中国製品に10%の追加関税を課すリストを発表した。第一弾の内の340億ドル分は7月6日に発動され、残りの160億ドル分は一部の品目を削除した上、8月23日に発動された。中国は、第一弾の500億ドルに対して同額の報復措置を、第二弾に対して600億ドル相当の米国製品に5%から25%の追加関税を課す方針を発表している。

米国による中国製品を対象とする関税引き上げの中国経済への直接的影響は限定的と見られる。中国の対米輸出の価格弾性値は大きく見積もって1.5である(1%の価格上昇に対して、輸出量が1.5%減る)ことを前提に試算すると、中国の対米輸出の減少額は、500億ドル相当への25%の関税が適用された場合は187.5億ドル、2,000億ドル相当への10%の関税が適用された場合は300億ドル、両方を合わせて、487.5億ドルに上ると推計される。これは中国の2017年のGDP(約12兆ドル)の0.4%に相当する(表1)。その上、中国は世界のサプライチェーンに組み込まれており、その輸出製品には多くの海外から輸入された部品が含まれていることから、輸出に占める(GDPの一部として計上される)国内で付けた付加価値は、半分程度しかないと見られる(注1)。これを考慮すると、GDPの0.4%相当の分の輸出が減っても、GDP成長率の低下幅はその半分に当たる0.2%にとどまることになる。

しかし、米中貿易摩擦の中国経済への影響は、輸出にとどまらない。株価の急落と人民元安の進行に象徴されるように、景気の先行きに対する不安が高まっている。こうした中で、投資と消費の減速は避けられず、政府が目指している6.5%前後という2018年の成長目標が達成できない可能性が濃厚になってきた。

| 課税対象となる 対米輸出の規模 |

価格弾性値 | 関税率 | 輸出への影響 | ||

|---|---|---|---|---|---|

| (a) | (b) | (c) | (a)×(b)×(c) | 対GDP比(注) | |

| 第一弾 | 500億ドル | 1.5 | 25% | 187.5億ドル | 0.156% |

| 第二弾 | 2,000億ドル | 1.5 | 10% | 300.0億ドル | 0.250% |

| 合計 | 2,500億ドル | - | - | 487.5億ドル | 0.406% |

| (注)2017年の中国のGDP規模は約12兆ドル。中国側の統計では、対世界輸出は2兆2,632億ドル、対米輸出は4,298億ドル(米国側の統計では、対中輸入は5,056億ドル、対中輸出1,304億ドル、対中貿易赤字は3,752億ドル)。 (出所)中国はCEICデータベース(原データは中国海関総署)、米国はU.S. Census Bureau, IMF, World Economic Outlook Databaseより筆者作成 |

|||||

貿易戦争における中国の劣勢を示す株価と人民元レートの動向

米中貿易戦争の勃発を受けて、中国市場では株価と人民元レートが急落している。

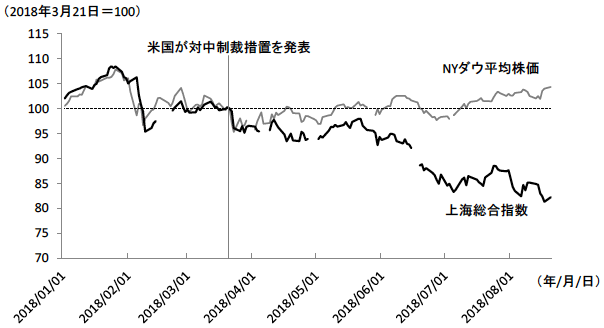

3月22日に通商法301条に基づく対中制裁措置の発動が発表されてから8月中旬にかけて上海総合指数が20%近く下落しているのに対して、NYダウ平均株価に代表される米国市場での株価はむしろ上昇している(図1)。

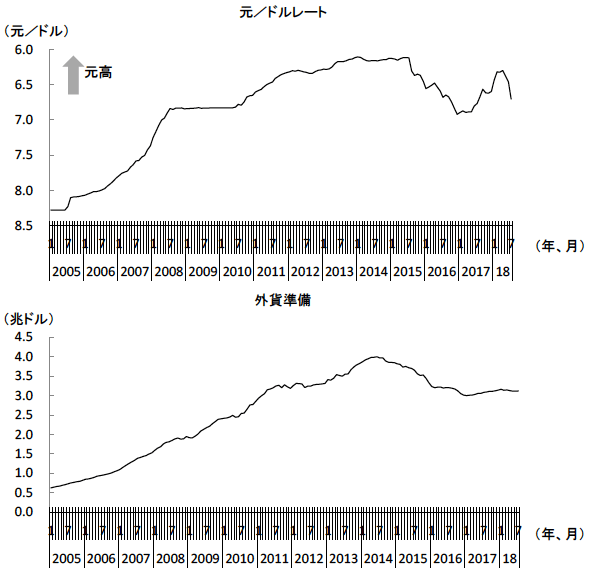

また、同じ時期に、人民元の対ドルレートは約9%安くなっている。2015年夏の元安局面では、当局が人民元を支える(元安を抑制する)ためにドル売り・人民元買いという形で外為市場に積極的に介入し、その結果、外貨準備は急減した。しかし、今回は外貨準備の減少が見られていない(図2)。これは、人民元を支える手段として、為替介入の代わりに資本規制の強化が使われていることを反映している。前回において市場介入がなければ、また今回において資本規制の強化により資本流出が抑えられていなければ、人民元の下げ幅はもっと大きかったはずである。

米中両国における株価の推移と人民元の対ドルレートの推移から判断して、今回の米中貿易戦争において、今のところ、中国は劣勢を強いられていると言えよう。

狭まる景気対策の余地

景気減速の懸念が高まる中で、中国国内では、政府による景気対策の実施を求める声が高まっているが、その余地は限られていると見られる。

まず、財政政策の面では、リーマンショック後に実施された4兆元対策を受けて、地方政府の債務が急増し、多くの国有企業も過剰生産能力を抱えるようになった。2016年から始まった供給側構造改革の実施により、状況が改善し始めているが、大規模インフラ投資が再び実施されることになれば、これまでの努力は水の泡になってしまう。

また、金融政策の面では、利下げや預金準備率の引き下げといった緩和策の実施により、米国製品を対象とする輸入関税の引き上げに伴うインフレ圧力が一層高まる上、内外金利差の拡大、ひいては資本流出と人民元の切り下げの悪循環を招きかねない。

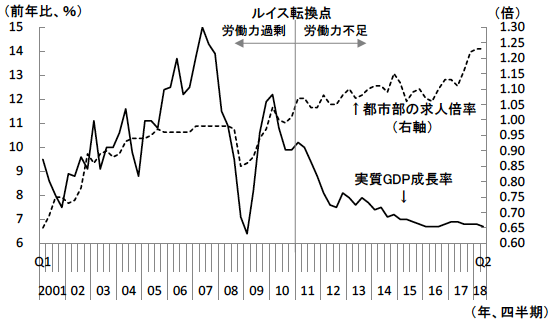

そもそも、経済成長率が低下しているとは言え、都市部の求人倍率はリーマンショック直後の0.85倍という低水準とは対照的に、今年に入ってから1.23倍(第1、2四半期実績)と、史上最高の水準に達している(図3)。このことは完全雇用が維持されていることを示唆している。足元の6.7%という経済成長率は、過去の10%成長と比べれば確かに低いが、労働力不足が制約となって潜在成長率がすでに7%を下回っていることを考えれば、中国経済は不況に陥っているとは言えない。中国経済が4兆元対策の後遺症からまだ完全に立ち直っていないことを合わせて考えると、政府としては、景気対策の実施には慎重にならざるを得ないだろう(BOX)。

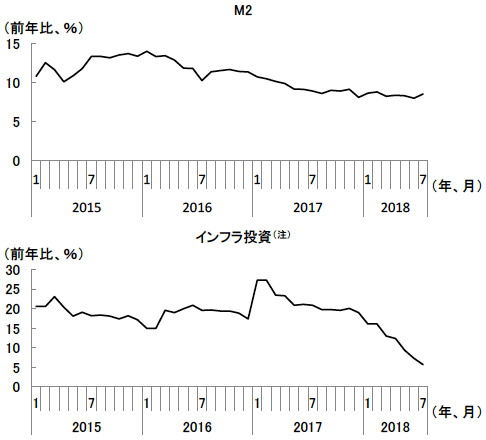

2018年7月31日に開催された中国共産党中央政治局会議において、今年の下半期のマクロ経済政策の方針として、「積極的な財政政策と穏健な金融政策の実施を堅持する」ことが決定された(表2)。具体的に、財政政策は、内需拡大と構造調整でより大きな役割を果たさなければならず、マネーサプライをしっかりコントロールし、十分な流動性を維持しなければならない、としている。しかし、政府が進めている脱レバレッジ策を受けてマネーサプライ(M2)とインフラ投資の伸びが大幅に鈍化してきたことを考えれば、今回の方針は、マクロ経済政策のスタンスを緊縮的から中立に戻したに過ぎず、大型景気対策の実施を意味するものではない(図4)。

| ① | 経済の安定した健全な発展を維持し、積極的財政政策と穏健な金融政策の実施を堅持し、政策の展望性、柔軟性、有効性を高める。財政政策は内需拡大と構造調整でより大きな役割を果たさなければならない。マネーサプライをしっかりコントロールし、十分な流動性を維持する。就業〈雇用〉の安定、金融の安定、貿易の安定、外資の安定、投資の安定、期待の安定にしっかり取り組まなければならない。中国に進出している外資企業の合法的権益を保護する。 |

|---|---|

| ② | 弱い部分の補強を当面の供給側構造改革深化の重点任務とし、インフラ分野の弱い部分の補強に力を入れ、革新〈イノベーション〉力を増強し、新エネルギーを発展させ、生産能力削減における制度的阻害を打破し、企業コストの低減を図る。郷村振興戦略をしっかり実施する。 |

| ③ | 金融リスク防止・解消と実体経済への寄与を一層しっかり結びつけ、脱レバレツジにしっかり取り組み、度合いとテンポをしっかり調節し、諸政策を打ち出すタイミングを調整する。仕組み刷新を通じ、金融の実体経済に寄与する能力とインセンティブを高める。 |

| ④ | 改革・開放を推進し、有効で効果の見られる重大改革措置を引き続き研究し、打ち出す。開放拡大と市場参入条件大幅緩和の重大措置を実行に移し、「一帯一路」共同建設を深く発展させ、第1回中国国際輸入博覧会を入念に準備し開催する。 |

| ⑤ | 決意の下で、不動産市場の問題をしっかり解決し、それぞれの都市に合った施策を堅持し、需給の均衡を図り、期待を合理的に導き、市場の秩序を整え、住宅価格の上昇を断固阻止する。不動産市場の安定した健全な発展を図る長期的に有効な仕組みの確立を加速する。 |

| ⑥ | 民生の保障と社会の安定にしっかり取り組み、就業安定をより一層際立った位置に据え、給与、教育、社会保障など基本的な民生のための支出を確保し、極貧地区の貧困脱却堅塁攻略に力を入れ、社会の安定にしっかり、きめ細かく、深く取り組まなければならない。 |

| (出所)新華社「中共中央政治局が会議を開く習近平が主宰」2018年7月31日より筆者作成 | |

米中貿易摩擦は改革開放の加速のきっかけになるか

米中貿易摩擦がさらにエスカレートし、長期化する場合、双方は大きいダメージを被ることが避けられず、最終的には交渉を通じて妥協点を模索するしかない。事態を鎮静化させるためには、関税の引き下げや、知的所有権の保護の強化、外資規制の緩和、更なる市場化の推進などの面において、中国の一定の譲歩が不可欠である。もっとも、これらの政策の実施は、経済を活性化させるなど、中国にとってメリットが大きい。2001年に実現したWTO加盟をはじめ、外圧をテコに改革開放を加速させた先例はすでにある。中国は、今回のチャンスを逃すべきではない。

BOX 4兆元対策が残した教訓

2008年のリーマンショック後に実施された4兆元対策は、潜在成長率の低下を無視し、無理して従来の高成長を拡張的財政・金融政策を以て追求しようとすると、代償が非常に大きいことを示している。

まず、4兆元対策の恩恵を受けたのは、民営企業よりも、主に国有企業であった。それに伴う「国進民退」(国有企業のシェア拡大と民営企業のシェア縮小)という現象は、中国が目指している市場化改革に逆行するものであり、投資効率の低下につながった。

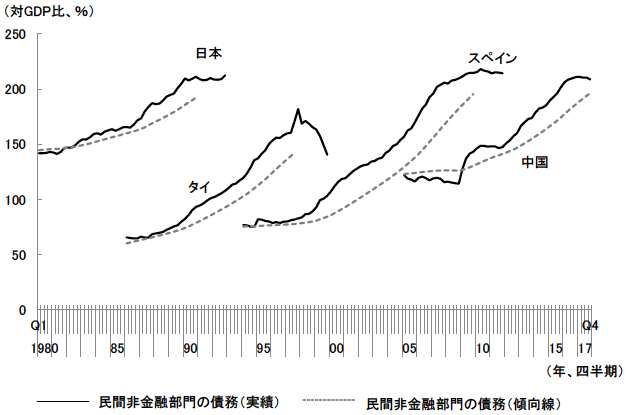

また、4兆元対策の実施を受けて、鉄鋼業や石炭業を中心に生産能力が過剰になり、国有企業を中心に債務も急増した。日本、タイ、スペインなど、不良債権の処理に悩まされた多くの国の経験は、民間非金融部門の債務の対GDP比がその傾向線を大きく上回るという状態が持続できないことを示唆している(図)。IMFは、両者の差を示す「クレジットギャップ」の急拡大から判断して、中国の債務水準が、すでに警戒すべき水準に達していると警告している(IMF, "People's Republic of China," Staff Report for the 2016 Article Ⅳ Consultation, July 7, 2016)。

-日本、タイ、スペインとの比較-

さらに、近年見られた住宅バブルの膨張は、リーマンショック後に実施された大幅な金融緩和によるところが大きい。住宅バブルが崩壊すれば、1990年代に日本が経験したように、銀行が抱える不良債権が増大し、マクロ経済が甚大な影響を受けかねない。