2008年9月のリーマン・ショック以降の米国発のサブプライム・ローン問題とユーロ圏債務問題に端を発する世界的経済危機を受けて、ドルとユーロを中心とする国際通貨体制への信認が問われるようになり、これを背景に、中国政府は、人民元の国際化を積極的に進めるようになった。ここでいう人民元の国際化とは、国際通貨体制における人民元の役割の拡大、および、経常取引、資本取引、外貨準備などにおける人民元のウェイトの上昇のことである。

現段階では、中国は依然として資本取引(中でもポートフォリオ投資)を厳しく制限しており、これを反映して人民元決済は資本取引よりも貿易をはじめとする経常取引を中心に行われている。その中には、貿易取引を装ったオンショア市場とオフショア市場の間の為替裁定と金利裁定という資本取引も含まれている。中国における資本取引の自由化が実現されていない現状において、規制の緩い香港をはじめとするオフショア市場は、非居住者に人民元資金の調達と運用の場を提供する一方で、オンショアとオフショア市場の間で見られる為替レートと金利の二重構造は、資金の流れを歪めている。

政府による後押し

人民元の国際化に向けて、中国政府は、次の取り組みを行ってきた。 まず、人民元クロスボーダー貿易決済と利用の利便性を図った。2009年7月から、上海市と広東省の4都市(広州、深圳、珠海、東莞)が、人民元クロスボーダー決済の試行を開始した。2010年6月と2011年8月の2回にわたって試行地域が全国へ拡大され、中国国内企業や個人事業主は、財貿易、サービス貿易および他の経常取引を行う際に、人民元を決済通貨として利用できるようになった。

第二に、クロスボーダーの直接投資における人民元の利用を積極的に推進した。人民元クロスボーダー決済の試行に合わせ、2011年1月に国内機関による人民元建て対外直接投資、2011年10月に海外の投資家による中国国内での人民元建て直接投資、さらに、2013年9月に海外の投資家による中国国内金融機関への人民元建て投資が相次いで許可されるようになった。

第三に、クロスボーダーのポートフォリオ投資における人民元利用のルートを拡大した。2010年8月から銀行間債券市場を各国の中央銀行や金融機関などの海外機関に段階的に開放してきた。2011年12月に人民元適格海外機関投資家(RQFII)制度が始まり、2014年11月に人民元適格国内機関投資家(RQDII)制度も発足した。これによって、人民元資金が国内と海外の間でより円滑に循環できるようになった。

第四に、人民元オフショア市場の発展を促進するために、積極的に環境整備に取り組んだ。国務院の許可により、香港・マカオ・台湾に続き、シンガポール、ロンドン、フランクフルト、ソウル、パリ、ルクセンブルクなど23の国・地域(2017年6月現在)において、それぞれ中国系銀行一行が現地の人民元取引決済銀行に指定されている。また、人民元建ての貿易・投資に関する決済を促す金融インフラとして、2015年10月に中国人民銀行は人民元建ての貿易決済と投資を促すための金融インフラとなる「クロスボーダー人民元決済システム」(RMB Cross-Border Interbank Payment System)の運用を開始した。

最後に、自国通貨の利用を促すための国際協力を深めた。まず、中国人民銀行は32の海外中央銀行もしくは通貨当局と2ヵ国間の通貨スワップ協定を締結しており、総額3兆510億元に達している(2017年7月6日現在、いずれもすでに満期・失効した分を除く)。また、人民元とユーロ、円、ポンド、豪ドル、ニュージーランド・ドル、シンガポール・ドル、マレーシア・リンギット、ロシア・ルーブルなどの21通貨との直接取引を実現した(2017年6月現在)。さらに、一部の中央銀行・通貨当局はすでに人民元を外貨準備に取り入れており、人民元は2016年10月1日に正式にIMFのSDRの構成通貨として採用された。

全体的に見て、貿易など、経常取引とそれにおける人民元の利用への制限は少なくなってきているが、その一方で、資本取引の自由化を慎重に進めるという政府の方針を反映して、ポートフォリオ投資とそれにおける人民元の利用に対する制限は依然として厳しい状況である。

好調なスタートから後退局面へ

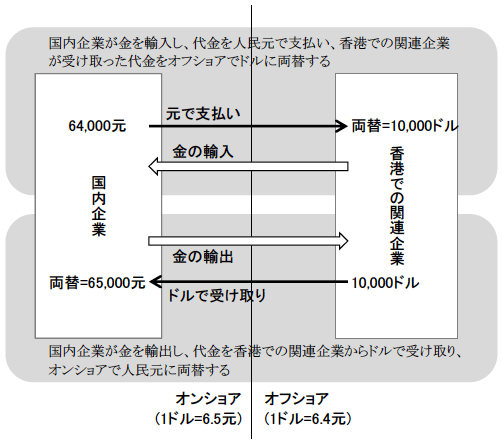

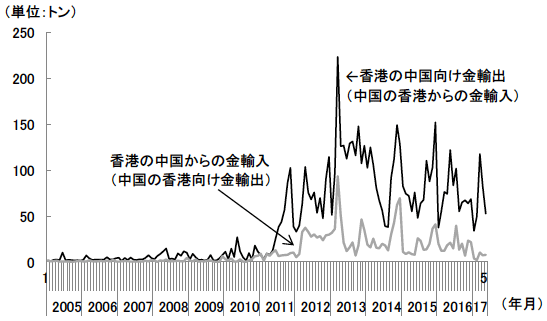

当初、人民元建ての貿易決済を通じて、国内のオンショア市場と香港を中心とするオフショア市場の間の資金移動が活発になったことを反映して、人民元の国際化は一見順調に進んでいるように見えた。元高期待を背景に、オフショアの香港市場の人民元レートは国内のオンショア市場より常に高かったため、人民元を国内から香港に持っていけば利益が生じる状況となっていた(注1)。しかし、実際には、オンショア市場とオフショア市場の間に厳しい資本規制が敷かれているため、「為替裁定」にかかわる両市場間の送金は貿易決済というルートを通さなければならない場合が多かった。一部では、国内から香港に送金する時に、香港での関連企業から金を輸入し、その代金を人民元で支払い、逆に香港から国内に資金を戻す時に、金を香港での関連企業に輸出し、輸出代金をドルで受け取るという「偽装」工作が行われていた(図1)。為替裁定に加え、香港市場で低金利で人民元資金を調達し、オンショアでより高い金利で運用するという「金利裁定」も盛んであり、その場合も、オンショアとオフショアの間の送金は主に金などの輸出入決済を通じて行われていた。このような裁定取引を反映して、香港と中国の間の金の輸出入は異常な動きを示すようになった(図2)。

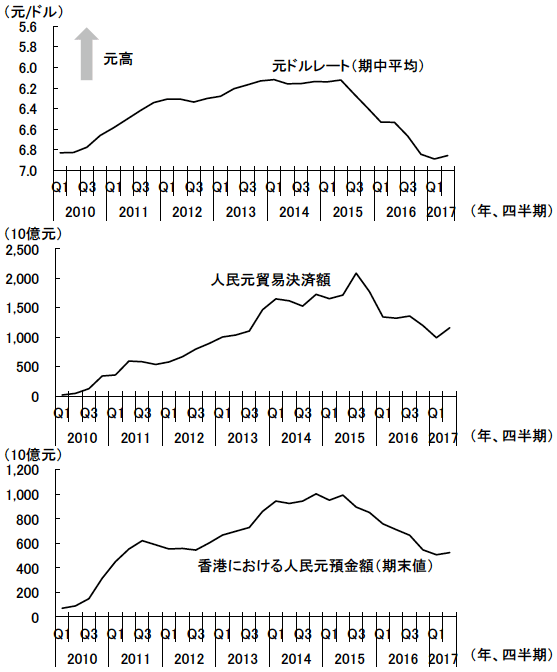

しかし、2015年(特に人民元の切り下げが実施された8月)以降、それまでの元高傾向が元安傾向に転じたことをきっかけに、人民元の国際化は後退の局面に入った。それまでの元高期待が元安期待に変わったことを受けて、香港市場の人民元レートがオンショア市場より低くなり、裁定取引は人民元を香港から国内に持ち込む方向に変わった。内外市場間の裁定取引によって歪められた資金の流れに対して政府が取り締まりに乗り出したことも加わり、国境を越えた取引における人民元の利用は減少に転じた。

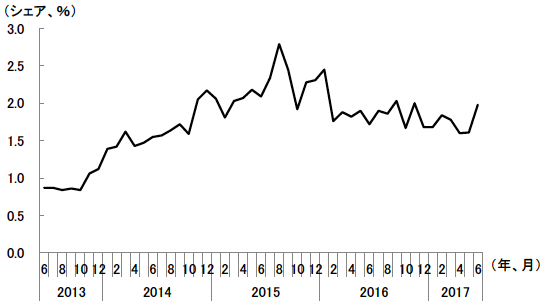

人民元の国際化の好スタートから後退への転換は、人民元貿易決済額と香港における人民元預金額の推移から確認することができる(図3)。元高の進行を背景に、人民元貿易決済額は、2010年第1四半期から2015年第3四半期にかけて、184億元から2兆892億元に急増した。また、香港における人民元預金額は、2010年3月から2014年12月にかけて、708億元から1兆36億元に増加した。しかし、その後、元安の進行を受けて、いずれの指標も大幅に後退しており、2017年第2四半期の人民元貿易決済額は1兆1,616億元、同年6月の香港の人民元預金額は5,261億元に減少している。世界の国際決済総額に占める人民元建て決済額のシェアも、2015年8月の2.79%(ドル、ユーロ、ポンドに次ぐ第4位)をピークに低下し、2017年6月には1.98%(ドル、ユーロ、ポンド、円、カナダドルに次ぐ第6位)にとどまっている(図4、表1)。

―減少する人民元貿易決済額と香港における人民元預金―

| 順位 | 2015年8月 | 2017年6月 | ||

|---|---|---|---|---|

| 通貨 | シェア、% | 通貨 | シェア、% | |

| 1 | ドル | 44.82 | ドル | 40.47 |

| 2 | ユーロ | 27.20 | ユーロ | 32.89 |

| 3 | ポンド | 8.45 | ポンド | 7.29 |

| 4 | 人民元 | 2.79 | 円 | 3.16 |

| 5 | 円 | 2.76 | カナダドル | 2.04 |

| 6 | カナダドル | 1.79 | 人民元 | 1.98 |

| 7 | 豪ドル | 1.60 | スイスフラン | 1.57 |

| 8 | スイスフラン | 1.55 | 豪ドル | 1.47 |

| 9 | 香港ドル | 1.41 | 香港ドル | 1.28 |

| 10 | タイバーツ | 1.04 | タイバーツ | 0.93 |

| (出所)SWIFT, "RMB Tracker"より筆者作成 | ||||

ネックとなるポートフォリオ投資への制限

本来、人民元の国際化の最大の目的は、中国企業が直面する為替リスクが軽減されることである。中国の輸出入企業にとって、国際貿易が人民元建てで契約および決済できれば、為替変動リスクを負わなくて済み、先物を使ったヘッジなどの取引コストも節約できる。また、もし人民元建てで対外資産を保有できるようになれば、ドル安になっても、対外資産によるキャピタル・ロスは発生しない。これにより、貿易や資本取引が促されることになる。しかし、貿易取引を装ったオンショア市場とオフショア市場間の裁定取引は、見かけ上、人民元の国際化に寄与しているが、本来の目的から大きくかけ離れたものである。

人民元の国際化が本格的に進むためには、国境を越えたポートフォリオ投資の自由化が前提条件となる。中国政府は、ポートフォリオ投資の自由化を目標としているが、その推進に当たり、激しい資本移動に伴う経済の不安定化を避けるために、慎重なスタンスを採っており、目標を達成するには、長い時間がかかるだろう。その間、人民元資金の調達と運用は流動性の低いオフショア市場に頼らざるを得ず、それに制約され、国際通貨としての人民元の利用は限定的にとどまるだろう。