新型コロナウイルスのパンデミック(世界的流行)が、日本企業のサプライチェーンや海外事業活動に大きな影響を及ぼしている。2020年1月23日の中国の武漢に始まる世界各国でのロックダウン(都市封鎖)などの対応の結果、企業のサプライチェーンが寸断されてしまい、海外からの供給途絶ショックと需要減少ショックが日本国内にも波及してきた。本稿は、日本企業の海外生産に注目し、経済産業省「海外現地法人四半期調査」の集計データを用いて分析結果をまとめ、それに基づいた政策的インプリケーションを提供する(注1)。

サプライチェーンの寸断

日本企業のサプライチェーンは、中国に大きく依存している。経済産業省「海外現地法人四半期調査」によると、2018年度の海外現地法人の売上高は132.1兆円であり、中国がその21.3%を占めている。重要なのは、売上高のうち、日本向けの売上高(輸出)は11.5 兆円であり、中国がその38.8%を占めていることである。もちろん、日本企業は、中国にある現地法人以外、中国の地場企業からも多くの中間財と最終財を調達しているため、それを含むと中国依存度はさらに高いといえる。

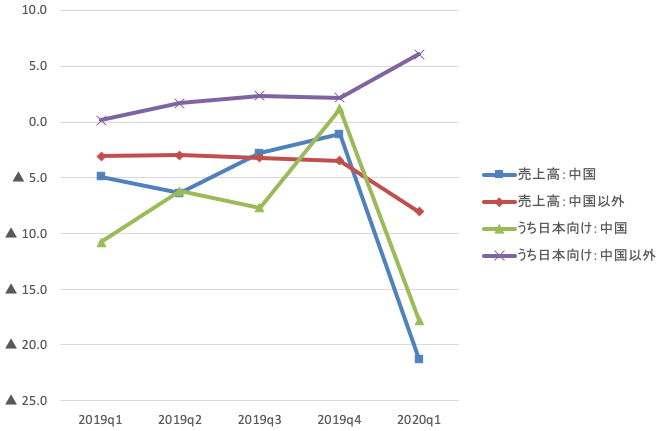

図1は、中国と中国以外の国や地域における海外現地法人の売上高と日本向けの輸出の推移を示している。2020年1-3月期、中国における新型コロナウイルス感染症拡大の影響を受け、中国の現地法人の売上高は前年同期比▲22.2%と大きく減少したことが分かる。また、中国から日本への輸出も前年同期比▲17.8%と大きく減少した。このように、中国に依存していたサプライチェーンは大きな影響を受けたことがよく分かる。

一方、中国以外、特にASEAN、欧州、米国などの国や地域では、3月中旬や下旬から感染症拡大の影響を受け、次々とロックダウンなどの制限措置が取られて、1-3月期の売上高も前年同期比▲8.0%減少した。意外なことに、中国以外から日本向けの輸出が6.1%増加した。国や地域の内訳をみると、NIEs(韓国・シンガポール・台湾)、欧州、北米、ASEANはそれぞれ前年同期比、44.5%、11.7%、7.4%、0.7%、増加した。その理由としては、日本国内の企業が、中国以外に所在している現地法人からの調達を強化したこと、現地の需要が減ったため販売できなかった分は日本向けの販売に切り替えたこと、日EU経済連携協定(EPA)の発効の効果などが考えられる。

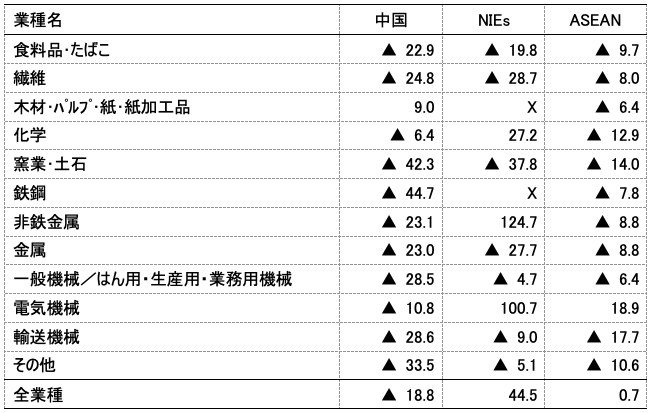

表1は、2020年1-3月期の産業別、中国・NIEs・ASEANの現地法人から日本向けの売上高(輸出)を示している。まず、中国の場合、すべての産業(木材・パルプ・紙・紙加工品除く)において、輸出は前年同期比で大きく減少した。注目してもらいたいのは、全業種の▲18.8%に比べて、マスク関連の繊維では▲24.8%、自動車部品関連の輸送機械では▲28.6%と減少幅が大きかった。一方、新しい調達先として期待されたASEANでは、3月中旬以降は感染拡大の影響を受け、工場の操業停止や稼働率の低下もあり、繊維(▲8.0%)も輸送機械(▲17.7%)も前年同期比で大きく減少している。電気機械など一部の業種の輸出は増加したが、全体として、3月末時点では、サプライチェーンの再構築どころか、ASEANにおけるサプライチェーンの状況も厳しかった。さらに、NIEsでも繊維も輸送機械も前年同期比、それぞれ▲28.7%、▲9.0%減少した。

国別の感染拡大と現地法人のパフォーマンス

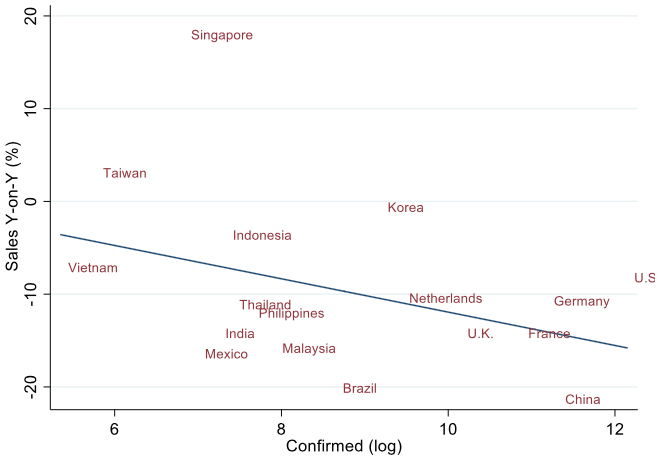

次に、海外主要国における新型コロナウイルスの感染拡大と現地法人企業の売上高や雇用との関係を見てみたい。図2は、主要国の感染者数と売上高との関係を示したものである。横軸は3月31日時点での感染者数の対数値、縦軸は1-3月期売上高前年同期比である。この図から、感染者数が多いほど、売上高前年同期比は低いという傾向が見て取れる。つまり、感染者数と売上高との間に負の相関関係がある。特に、中国をはじめフランス、英国、ブラジルなどでは、感染拡大に伴って売上高は前年同期比10%以上大きく減少したことが分かる。

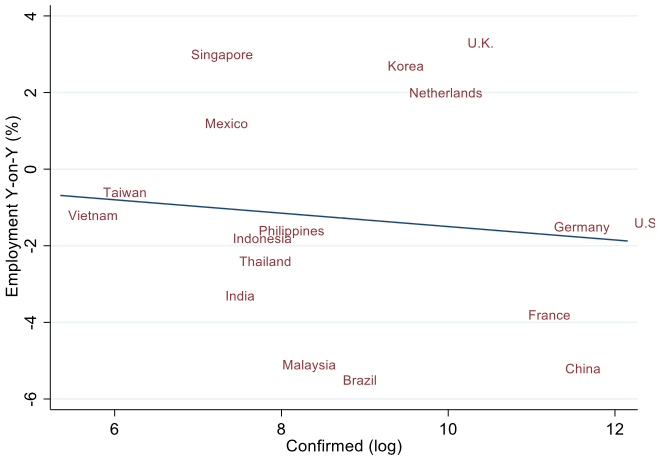

また、図3によると、感染者数と現地の雇用にも負の相関がある。感染者数が増えれば、雇用(前年同期比)も減少するのである。図2と図3ともに3月末時点のものであり、その後、米国、ブラジル、インドなどを中心にさらに感染が拡大しているため、4-6月期の売上高と現地雇用はさらに悪化していると考えられる。

現地法人による先行き見通し

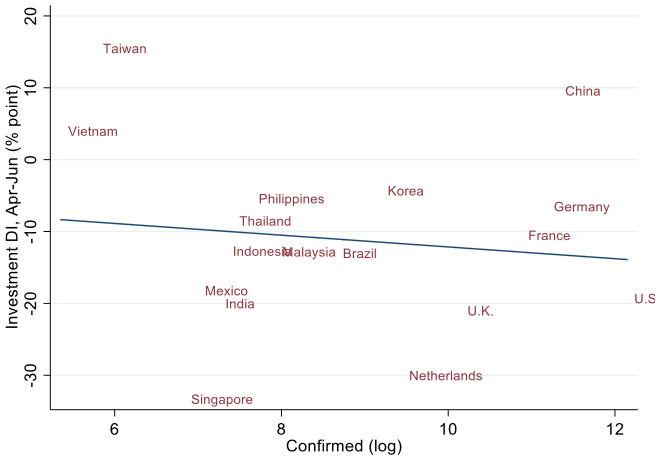

これまで1-3月期の実績を見てきたが、今後の状況を把握するには、現地法人による現状判断と先行き判断を見ることが重要である。図4は、主要国の感染者数と現地法人の設備投資に対する現状判断との関係を示しているものである。横軸は3月31日時点での感染者数の対数値、縦軸は1-3月期と比較した4-6月期の現状判断DI(%ポイント)である。図4からは、感染者数が増加すれば現地法人の設備投資に対する現状判断も悪くなるということは言える。つまり、感染拡大によって設備投資を増加すると回答している企業の割合は減少したことを意味している。興味深いのは、右上にある中国の場合、3月末時点で感染拡大をだいぶ抑えることができたため、中国現地法人の現状判断が約10%ポイント改善している。

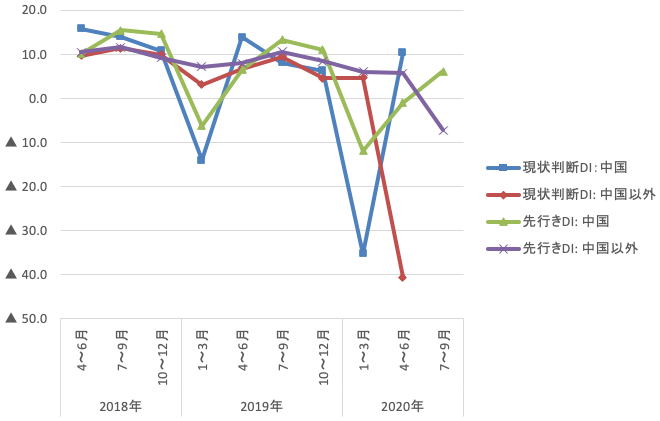

図5は、現地法人の売上高に関する現状判断と先行き判断の推移を示すものである。ここでは、見やすくするために、中国と中国以外の国や地域のみ分類している。まず、中国の場合、1-3月期と比較した現状判断(4-6月期)は、10.4%ポイントが上がり、4-6月期と比較した先行き判断(7-9月期)は、6.2%ポイントが上がり、いずれも改善していることが見て取れる。中国では厳しい移動制限などの感染症対策が取られて感染拡大を抑え込んだ結果、比較的に短期間で現地生産が復旧したことを示唆している。一方、中国以外では、感染拡大の影響により、1-3月期と比較した現状判断(4-6月期)は、▲40.6%ポイントとなり、4-6月期と比較した先行き判断(7-9月期)は、▲7.1%ポイントとなり、いずれも大きく悪化していることが分かる。

さらに、図5では示していないが、現地から日本向けの輸出に関しては、中国の現状(先行き)判断は、▲7.6(▲5.5)%ポイントとなる一方、中国以外の国や地域の現状(先行き)判断では、▲22.2(▲8.3)%ポイントとなっている。新型コロナウイルスのパンデミックによって、日本と中国との間のサプライチェーンより日本と中国以外の国や地域との間のサプライチェーンへの影響が拡大していることが懸念される。

政策的インプリケーションと今後の課題

2020年4月、政府は、サプライチェーンが寸断したことを受け、生産拠点が集中する中国から国内回帰や東南アジア諸国への移転を支援するため、総額2,435億円を2020年度補正予算案に盛り込んだ。コロナショックの影響はまだまだ続く中、中国拠点を撤退・縮小し、国内回帰するのか、それともASEANに移転するのか、日本企業にとって難しい選択である。さらに、エスカレートしている米中貿易摩擦に加えて、米国政府と日本政府の通商政策が日本企業の意思決定とサプライチェーン戦略をさらに複雑化させている。

中国依存からの脱却は必要だが、国内回帰とASEAN移転だけでは十分とは言えない。国内に生産を集中する場合、今後起こるリスクの高い自然災害だけでなく、為替レートのリスクもある。また、そもそも日本の工業品の関税率が低いため、今後安い輸入品が入ってくると厳しい輸入競争に強いられることも想像できる。ASEAN移転も万全の策ではない。表2で示したように、1-3月期にASEANでも日本向けの輸出は、電気機械以外、すべての業種で大きく減少した。実際は、その後の4-5月にASEANでは感染拡大していたため、サプライチェーンへの影響も1-3期調査の結果より大きく出てくると予想される。

強固なサプライチェーンの構築は、国内回帰かASEAN移転かの二択ではなく、多様化(Diversification)によるリスク分散が必要だ。Hanwei Huang香港城市大学助教授は、中国の税関統計と企業の立地情報を用いて、2003年のSARS大流行の際、SARSの影響を受けた輸送ルートでは、中国の輸入企業の輸入額は平均8%減少し、輸送ルートを多様化していない企業の場合、輸入額が最大56%も減少したと試算している(注2)。今後、日本企業にとっては、調達を多様化し途絶しにくいサプライチェーンを構築することがカギとなる。

藤田昌久RIETI前所長と浜口伸明RIETIファカルティフェローによる研究は、電機産業や自動車産業では、東アジアのサプライチェーンは貿易額の安定性において欧州より安定しており、東日本大震災やタイの大洪水から短期に回復する復元力があることを明らかにしている(注3)。今回も同様に東アジアのサプライチェーンが早く回復することを期待したい。

最後に、今回の分析は集計データを利用しているため、分析にはさまざまな限界がある。サプライチェーンの寸断に対する現地法人の対応、サプライチェーンの再構築などについて、海外現地法人の個票データを用いて精緻に分析することを今後の課題としたい。