| 執筆者 | 胥 鵬(法政大学)/高橋 秀朋(法政大学) |

|---|---|

| 研究プロジェクト | 企業統治分析のフロンティア |

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

融合領域プログラム(第五期:2020〜2023年度)

「企業統治分析のフロンティア」プロジェクト

近年のゾンビ企業に関する一連の研究は、長期業績低迷の銀行と事業会社の退出の難しさを端的に物語っている。ゾンビ企業が大幅に減少したにもかかわらず、「失われた30年」と呼ばれた状況が続いている。プライム市場上場銘柄の約半数がPBR(株価純資産倍率)1倍割れの現状から、上場企業に対する「資本コストや株価を意識した経営の実現に向けた対応」を求める東京証券取引所の要請に続いて、経営支配権を巡る市場機能を働かせ、買収を通じた経営の改善、業界再編の進展、資本市場における健全な新陳代謝促進するために、経済産業省は「企業買収における行動指針」を2003年に新たに策定した。

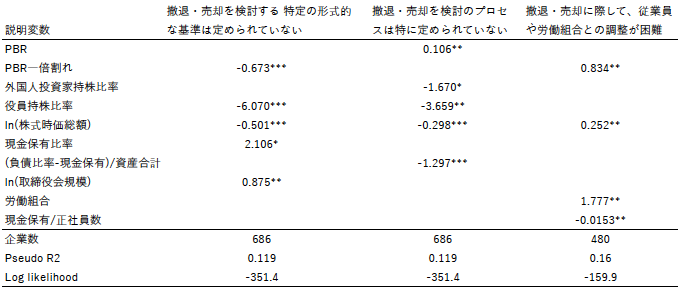

PBR1倍割れの原因として、過小収益と過剰資産が挙げられる。経済産業省の「2019年度日本企業のコーポレートガバナンスに関する実態調査」では、撤退・売却の社内基準の定めがない企業が78%もあり、撤退・退出などの事業再編の難しさが浮き彫りとなっている。本論文は、この実態調査を用いて、実際の事業撤退・退出での課題、退出を検討する基準とプロセスの有無の決定要因を解明する。

日本でも金融機関のデータの利活用が進められている。その流れにおいて、グループ内の情報共有や機関間の取引モニタリング等の共同化が進められている。形式的には個人情報保護法をはじめとした関連法との抵触はないが、情報共有の射程が広がれば、潜在的には個人の基本権保障と緊張関係を有しうる。日本の政策を考える上でも、これら主要国・地域の実践が参考になる。

表に示したように、時価総額が高く、現金保有比率が低く、PBRが1倍割れであり、役員持株比率が高く、取締役会の規模が小さいほど、撤退・退出を検討する特定の基準が定められている可能性は高い。また、時価総額が高く、(負債比率-現金保有)の資産比率が高く、PBRが高く、役員持株比率が高く、海外投資家持株比率が高いほど、撤退・売却に関する社内プロセスが定められている可能性は高い。さらに、事業撤退・退出を行う上での課題について、労働組合の存在が有意に雇用調整の困難度を高めるが、正社員一人あたり現金保有の高さは雇用調整の困難度を和らげる。PBRが1倍割れの企業ほど、事業撤退・退出を行う上で従業員や労働組合との調整が困難となる。

2期連続で赤字のため大規模な人員整理に至る、という状況が散見されるが、こういった基準すら定められていない上場企業は、8割弱もあることが先の実態調査において示されている。これは、経営者が自分の平穏な生活(quiet life)のために波風を立てないように事業再編を先送りする証左である。正社員一人あたり現金保有は雇用調整の困難を和らげるという分析結果は、会計上は株主に帰属する内部留保が優遇割増退職金として支払われることを示唆する。これは、PBR1倍割れの一因とも考えられる。延々と早期退職募集を続けても業績が回復しなければ、回を重ねるごとに現金が減ると同時に割増条件も悪くなる。

赤字に陥ってからの早期退職募集よりも、黒字早期退職募集は、厚い割増条件と再就職支援が可能であり、それは従業員の利益にもつながる。株価は長期利益のシグナルと考えると、株価が下落に転じる時点での黒字早期退職募集は有効であろう。これは、株主利益のために従業員の利益を犠牲にするのではなく、従業員の利益と株主の利益を共に守る一つの道である。このことから、黒字早期退職募集を含む早期撤退・売却の基準とプロセスを定めることは、経営改善、業界再編と新陳代謝を促すコーポレートガバナンス改革の第一歩となる。とりわけ、経営者インセンティブの強化、外国投資家との会話、取締役会のスリム化は有効である。