| 執筆者 | 小倉 義明(早稲田大学)/植杉 威一郎(ファカルティフェロー)/岩木 宏道(神奈川大学) |

|---|---|

| 研究プロジェクト | 企業金融・企業行動ダイナミクス研究会 |

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

産業フロンティアプログラム(第五期:2020〜2023年度)

「企業金融・企業行動ダイナミクス研究会」プロジェクト

2008年に日本政策金融公庫中小事業本部(中小企業金融公庫、当時)が無担保での融資枠を拡大した後、同事業本部からの融資に占める無担保融資の割合が大幅に増加した。本研究では、無担保融資利用企業の特徴と、無担保融資利用開始後の投資選択と業績への効果を検証した。まず無担保融資利用企業の特徴については、業歴が短く投資に積極的だが有形資産をあまり保有しておらず担保余力の小さい企業が無担保融資を利用する傾向が強いことが分かった。

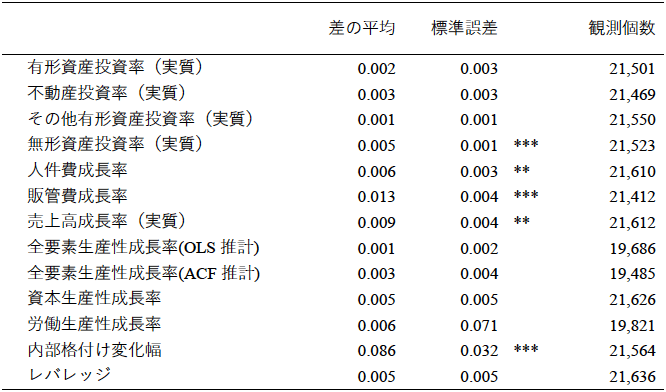

有担保融資を利用し続けている企業群(コントロール群)と無担保融資の利用を開始した企業群(トリートメント群)にデータを分割しトリートメント群に属する各企業について、融資利用前の企業規模や業績、投資行動、担保余力などが似ているがランダムな要因でたまたまコントロール群に属している企業を集めてマッチングサンプルを作成し、これを用いてトリートメント群とコントロール群の融資利用後の投資行動、業績、生産性の平均的な変化の差を計測したところ、世界金融危機後の2011年からコロナ禍前の2018年までの期間において、無担保融資利用企業は有担保利用企業に比べ人的資本(人件費)、組織資本(販管費)を含む無形資本への投資をより積極的に行い、より高い売上高成長率を実現していたことがわかった(下表)。これは、無担保融資が利用可能となる前に担保制約による資源配分の歪みが発生していたことを示唆している。ただし、こうした歪みの是正効果は、生産性を改善させるには至っていなかったとの分析結果も得た。他方、担保制約の解消が、企業の借入額の拡大をもたらし、融資直後から信用格付けが低下するという意味で信用リスクの拡大が観察された。これらの分析結果は、総じて、無担保融資枠の拡大が、中小企業に積極的にリスクを取って借り入れた資金で無形資産投資を行うことを促し、企業の売上高成長を促す効果を持っていたことを示している。