| 執筆者 | 家森 信善(ファカルティフェロー)/永田 邦和(長野県立大学)/近藤 万峰(愛知学院大学)/奥田 真之(愛知産業大学) |

|---|---|

| 研究プロジェクト | ポストコロナの地域経済と地域金融の役割 |

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

地域経済プログラム(第五期:2020〜2023年度)

「ポストコロナの地域経済と地域金融の役割」プロジェクト

現在の日本において、創業企業を増やすことが重要な政策的課題である。創業企業が成長し、新しい産業が誕生すると、雇用が増え、経済も成長する。また、コロナ禍で企業の倒産・廃業が相次ぐ心配が強まり、コロナ後の雇用を確保するためにも、新しい企業の誕生が必要である。地域金融機関が創業支援をすることで、創業が増えることが期待されているので、本稿では、2020年12月に実施した「金融機関による創業支援に対する企業の意識調査」(以下、企業アンケート)の回答結果を利用して、地域金融機関の創業支援が地域の創業に貢献しているかを検証した。さらに、2017年1月に経済産業研究所が実施した「現場からみた地方創生に向けた地域金融の現状と課題に関する実態調査」(以下、支店長アンケート)の回答結果から、創業支援に必要な取り組みに対する金融機関の自己評価(自己認識)と企業の評価の関係を明らかにして、どのような取り組みが創業支援に有効であるかを考察した。

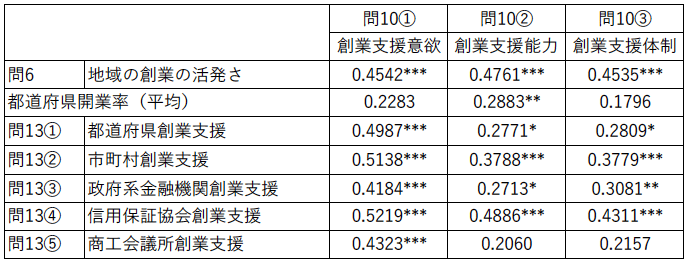

企業アンケートは、社歴30年以内の企業の経営者に、自社のメインバンクの強みや地元地域の金融機関の創業支援等に対する評価を尋ねたものである。表1と表2は、企業アンケートの回答結果を都道府県ごとに集計した指標の相関係数を示している。

表1から、地域金融機関の創業支援に対する企業側の評価の高い都道府県ほど、創業が活発であり、開業率が高いことから、地域金融機関の創業支援は地域の創業に貢献しているという結果が得られた。さらに、地域金融機関の創業支援の評価と他の組織・団体の創業支援の評価も正の相関をしており、両者が連携することで、より効果的な支援ができることも示された。創業を増やすためには、地域金融機関が創業支援に力を発揮できる環境を整備したり、他の組織・団体との連携を強化したりするような政策が必要になる。

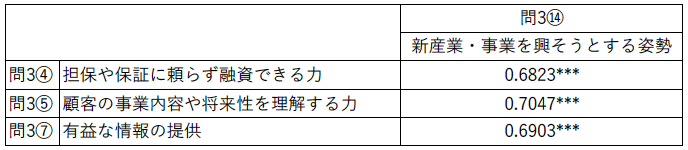

表2は、メインバンクの強みと創業支援の意欲に対する(企業側の)評価の相関係数である。創業支援に意欲的な金融機関の特徴は、担保や保証に頼らず融資できる力と、事業内容や将来性を理解する力、有益な情報の提供に対する評価が高いことである。創業企業は担保になるような資産を保有していないので、創業企業に融資をする際には、事業性評価や目利き力が重要になる。また、創業企業は販売拡大に努めようとすることが多いので、創業支援においては、融資のみならず、販売拡大に必要な有益な情報(新規顧客の紹介等)の提供も必要になる。

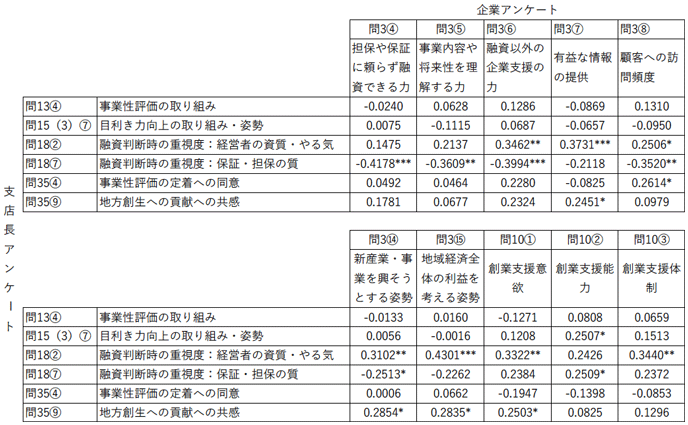

表3は、企業アンケートと支店長アンケートの回答結果を都道府県ごとに集計した指標の相関係数である。企業側と金融機関側の両方の調査を突合する点が本稿の独自性の一つであるが、両者を比較することで、地域金融機関の自己評価(自己認識)を企業側の評価から裏付けることができる。表3によると、支店長が融資判断において担保や保証を重視する傾向が強い都道府県ほど、金融機関の融資関係を含む様々な能力に対する企業側の評価が低くなる。企業は、自社の事業を理解している金融機関との取引を望むので、金融機関が担保や保証を重視しすぎると、そのような金融機関から顧客が離れていく恐れがある。担保や保証に過度に依存すると、金融機関が経営を維持できなくなる可能性がある。

事業性評価や目利き力向上の取り組みの(金融機関の支店長の)自己評価が高く、融資判断時に経営者の資質・やる気を重視する傾向が強くても、(企業からみた)融資関係の能力が向上することは示されなかった。この理由としては、金融機関の取り組みが不十分であることが考えられるが、担保や保証に比べると、金融機関側の能力や取り組みを企業側が観察しにくかったり、客観的に評価できなかったりすることも考えられる。また、事業性評価の定着には顧客への頻繁な訪問が重要であるという結果も得られた。

創業支援に意欲的な金融機関が多い都道府県ほど、融資判断において担保や保証ではなく、経営者の資質・やる気を重視する傾向がある。金融機関の創業支援の能力に対する企業側の評価が高い都道府県ほど、目利き力向上の取り組みに対する支店長の自己評価が高い傾向にある。目利き力が高い金融機関は事業の将来性を正しく評価できるので、創業支援の能力が高くなる。創業時の保証の問題は政策的に問題視されているが、担保や保証に頼らずに創業企業に融資するためには、目利き力の向上が必要である。地域金融機関が事業性評価や目利き力の向上に積極的に取り組み、創業支援の能力が向上するような環境を整備する必要がある。