| 執筆者 | 胥 鵬 (法政大学)/高橋 秀朋 (法政大学)/田中 亘 (東京大学) |

|---|---|

| 研究プロジェクト | 企業統治分析のフロンティア |

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

法と経済プログラム(第四期:2016〜2019年度)

「企業統治分析のフロンティア」プロジェクト

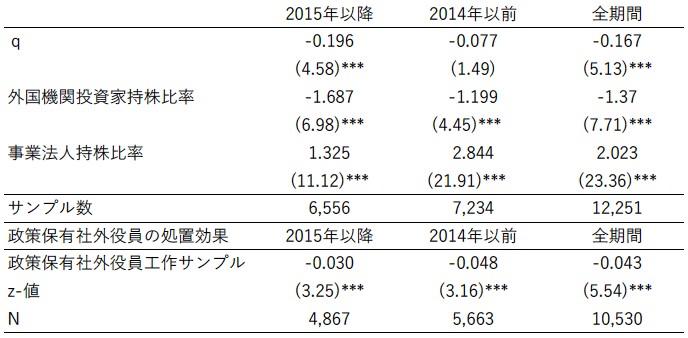

2015年に日本版コーポレートガバナンス・コードによって、上場企業は2人以上の社外取締役を置くか、置かなければその理由を説明するかが求められて以来、2人以上の社外取締役がいる企業の割合は、2018年にかけてほぼ100%に急増している。他方、2018年9月時点で、政策保有関係(ある上場会社が、政策保有株式として別の上場会社の株式を保有している場合、両社は互いに政策保有関係にあるとする。)を有する上場他社や主要取引先からの社外役員が半数以上を占める企業の割合は20%、会社数は348社である。本論文は、株式持合や政策保有と関連して、社外監査役や社外取締役のうち政策保有先や取引先出身者が半数以上を占める政策保有社外役員工作がどのように行われるかを解明する。2011年-2018年の東証一部上場企業役員データを用いて分析した結果、表1の上段から、企業価値(q、(株式時価+負債簿価)/資産簿価)が低いほど、外国人機関投資家の圧力(外国機関投資家持株比率)が弱いほど、政策保有割合(事業法人持株比率)が高いほど、社外役員のうち政策保有先等の出身者が半数以上占める傾向にあることが見て取れる。このことから、政策保有社外役員工作は社外役員を義務づける法規制を骨抜きにして敵対的買収策としての持合や政策保有を補強するものだといえよう。また、これは、独立社外取締役を恐れているあまりに、経済界が長年社外取締役を義務づける法改定に反対していた事実とも整合する。表1の下段の内生性を考慮した、仮に政策保有役員工作を行わなかった場合と比較した企業価値に対する政策保有社外役員工作の処置効果は統計的に有意であり、株価にして政策保有社外役員工作企業の方が7%〜13%低いことが分かる。

今まで日本企業の社外取締役の有無や人数の決定及び効果が分析されてきたが、社外監査役や社外取締役の普及・増加と共に社外役員と会社との関係、とりわけ、社外役員の独立性が問われることは必至である。われわれの分析は、日本のコーポレートガバナンスのありかたに新たな光を当てることになる。2018年6月改訂コーポレートガバナンス・コードは、より踏み込んで政策保有株の縮減に関する方針や考え方の開示、政策保有株の議決権行使基準の策定とその開示を求める。本論文の政策含意から、今後の改定は社外監査役や社外取締役の政策保有との関係などに関する広い株式保有等の開示を求めるべきである。

*政策保有社外役員工作とは、社外役員(社外監査役および社外取締役)の半数以上を、株式の政策保有先または取引先出身の社外役員にすることによって、監査役の半数以上を社外監査役にする会社法の規制や複数の独立社外取締役の選任を求めるコーポレートガバナンス・コードの規制を骨抜きにすることを指す。