| 執筆者 | THORBECKE, Willem (上席研究員) |

|---|---|

| 研究プロジェクト | East Asian Production Networks, Trade, Exchange Rates, and Global Imbalances |

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

マクロ経済と少子高齢化プログラム (第四期:2016〜2019年度)

「East Asian Production Networks, Trade, Exchange Rates, and Global Imbalances」プロジェクト

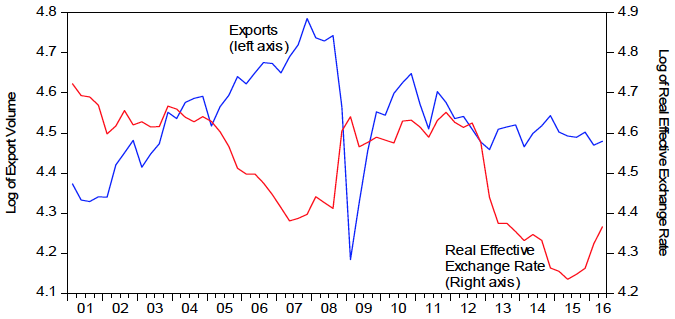

日本の実質実効為替レートは、2003年第4四半期から2007年第2四半期の間、対数的に減価しており、この間、輸出量は25%増加した。その後、世界金融危機がおこり、7四半期中に円は約30%増価し、輸出量は急減した。2012年第3四半期に安倍政権が実施した景気刺激策によって円は30%以上減価したが、図表1が示すように、日本の輸出は増加していない。2012年以降の円安が輸出増につながらなかったのはなぜだろうか。

Log of Export Volume:輸出量の対数

Exports (left axis):輸出(左軸)

Real Effective Exchange rate (Right axis):実質実効為替レート(右軸)

Log of Real Effective Exchange Rate:実質実効為替レートの対数

日本の輸出全体の25%以上が、部品などの中間財であり、為替レートが日本の輸出に及ぼす影響を検証する場合には留意すべきである。日本製部品を輸入する川下の国の通貨下落(つまり円高)は、川下の国から域外への最終財輸出、ひいては輸出品に使用される日本製部品の輸入を増加させる可能性がある。それゆえ、日本製部品を輸入する国の通貨下落および円高は、日本の部品輸出拡大につながる可能性がある。この効果は為替レート弾力性の推定を不透明にしてしまう可能性がある。

この問題を回避するため、本稿では、最終財輸出を対象に検証する。グローバルバリューチェーンにおいて日本は川上であり、日本の最終財輸出の付加価値のほとんどは日本で加えられている。そのため、為替レートが日本の輸出に及ぼす影響を調べるには、円が総輸出に及ぼす影響ではなく、円が最終財輸出に及ぼす影響を検証するほうが適切である。1990年以降、日本の最大の輸出品目は自動車である。2014年には、日本の輸出全体の16%は自動車関連製品であった。そのため本稿では、為替レートが日本の自動車産業に及ぼす影響を検証した。

その結果、日本の自動車輸出の為替レートに対する弾力性は1以上であることが分かった。2013年第3四半期初頭の円下落にもかかわらず自動車の輸出が回復しなかった原因を探るため、本稿は、実質為替レートその他の変数を使用し、サンプル外予測を行った。その結果得られたエビデンスによると、世界金融危機以後、日本の自動車メーカーが生産拠点を国外に移転したため、輸出が回復しなかった。さらに、為替レートのパススルー方程式によると、2012年以後の円安が輸出メーカーに与えた影響は輸出数量ではなく利益幅に対してより大きいことがわかった。最後に、株式リターンを為替レートで回帰分析した結果、2016年において日本の自動車メーカーの収益性は、過去12年間で円高の影響を最も強く受けていたことが示された。

以上の分析結果より、幾つかの政策的含意が得られる。まず、世界経済は米国をはじめ各国における保護主義のリスクに直面している。日本は主力産業である自動車の製造拠点の大半をすでに米国などに移転していることを明確に示すべきである。次に、本稿の分析結果は、品質と信頼性が評価される日本の自動車輸出ですらも為替レートの影響を受けるということを示している。日本は価格競争を回避すべく、自動車以上に高度な産業を育成する必要がある。日本が研究開発集約型のハイテク財の製造・輸出に成功するには、幼少期からの健康・教育分野の人的資本投資を拡大することが必要である。