| 執筆者 | 宮島 英昭 (ファカルティフェロー )/小川 亮 (早稲田大学) |

|---|---|

| 研究プロジェクト | 企業統治分析のフロンティア:リスクテイクと企業統治 |

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

特定研究 (第三期:2011〜2015年度)

「企業統治分析のフロンティア:リスクテイクと企業統治」プロジェクト

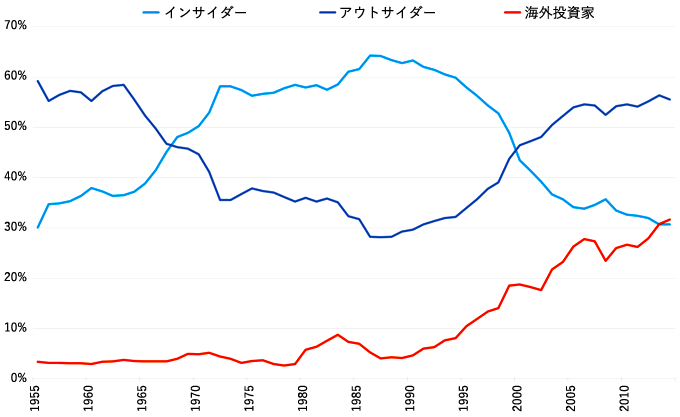

過去20年間、海外機関投資家による株式保有比率の上昇は、全世界に共通して観察されてきた現象である。たとえば、イギリスでは、海外機関投資家の保有比率は2000年代半ばには45%を超え、ドイツでも20%程度にまで急上昇した。また、創業家一族による株式保有が顕著であった韓国でも、近年では30%を超えている。日本もその例外ではなく、1997年の銀行危機以降、従来の株式相互持合いが解体し、それに代わって海外機関投資家の保有比率が急増した。東京証券取引所上場企業の、海外機関投資家による保有比率の合計は96年の12%から2014年には32%に達している(図1)。

一方で、海外機関投資家の役割とその帰結に関しては、2つの対立する見方が並存する。

第1の見方は、海外機関投資家は、しばしば「灰色」と指摘される国内機関投資家よりも投資先企業からの独立性が強く、事前の銘柄選択能力と事後のモニタリング能力にも優れているという肯定的な見方である。海外機関投資家の存在は、国際標準の企業統治制度(独立性の高い取締役会や業績と強く連動した報酬体系の採用)を整備させる圧力として働き、その結果として、投資先企業のパフォーマンスの向上をもたらすというファイナンス学者から広く支持される主張である。

それとは対照的に、第2の見方は、海外機関投資家は、非対称情報に直面しているため形式的な銘柄選択に終始し、また、個々の保有比率が断片的であるため企業にコミットする意思も持たないという懐疑的な見方である。たとえ、海外機関投資家の保有比率と企業パフォーマンスに正の相関があっても、それは需要ショックによる見せかけの相関を捉えている、あるいは、海外機関投資家が優良企業を選好するという逆の因果関係を捉えているに過ぎないという主張、さらには、海外機関投資家が国際標準の企業統治制度を整備させる圧力として働くとしても、それが投資先企業(たとえば、企業特殊的な技能が重視される企業)に上手く適合せず、却ってパフォーマンスの低下をもたらすという主張であり、経営学者や法学者からしばしば支持される。

そこで本稿では、上記のどちらの見方が妥当するのかを解明するため、海外機関投資家の銘柄選択とともに、海外機関投資家が企業統治制度や企業行動・経営政策に与える影響を実証的に分析し、次の点を明らかとした。

(1)海外機関投資家の銘柄選択には、依然として非対称情報に起因する形式的な銘柄選択と解釈できる一種のバイアスが存在する(大規模・インデックス採用企業、流動性の高い企業、業績の良い企業を選好する)こと。

(2)一方で、海外機関投資家は、単純に(一律に)国際標準の企業統治制度を求める訳ではなく、投資先企業のファンダメンタルズ、たとえば、事業の複雑性、エージェンシー問題の深刻度、情報獲得の困難度に応じた取締役会構成を実現させること。

(3)さらに、海外機関投資家は、投資機会が豊富な成長企業により積極的な設備投資を求め、反対に成熟企業により高い株主還元を求めること、その意味で、企業の政策選択に対して、適切な影響を与えつつある。また、筆者らの他の論文(注1)では、海外機関投資家がブロックを保有する企業では、業績が悪化した際の経営者交代が促進されるという結果を得ている。

(4)つまり、海外機関投資家の銘柄選択は一定のバイアスを伴うものの、一旦、海外機関投資家の保有比率が上昇すれば、海外機関投資家は、投資先企業に適合した企業統治制度の整備や企業行動・経営政策の採用を促進させる役割を担うという点で、前者の機関投資家に肯定的な見方を支持する結果である。このことは、従来の日本型企業システムの根幹を担っていたメインバンクに代わって、外部(機関)投資家によるモニタリングが企業の効率性を維持・改善するメカニズムとして実質的に機能し始めていることを示唆している。

- 脚注

-

- ^ 齋藤卓爾・宮島英昭・小川亮(2016)「企業統治制度の変容と経営者交代」RIETI Discussion Paper Series 16-J-039。