| 執筆者 |

宮島 英昭 (ファカルティフェロー) 保田 隆明 (昭和女子大学) 小川 亮 (早稲田大学) |

|---|---|

| 研究プロジェクト | 企業統治分析のフロンティア:企業成長・価値創造と企業統治 |

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

特定研究 (第三期:2011~2015年度)

「企業統治分析のフロンティア:企業成長・価値創造と企業統治」プロジェクト

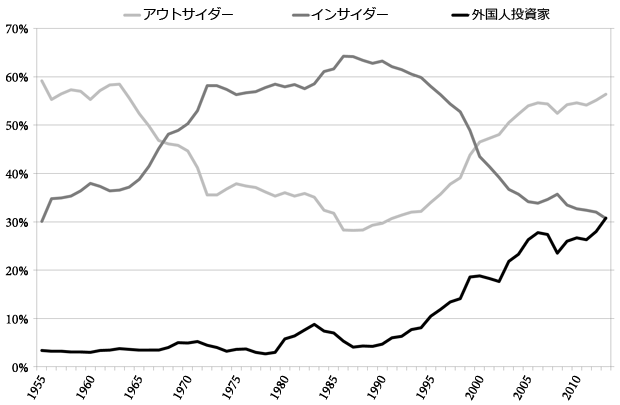

1997年の銀行危機以降、日本企業の株式所有構造は、インサイダー優位の構造からアウトサイダー優位の構造へと大きく変容した。株式相互持ち合いが解体し、それに代わって海外機関投資家の保有比率が急増した。東京証券取引所上場企業の、内外の機関投資家による保有比率の合計は96年の23%から2013年には48%に達し、これに個人の保有比率を加えたアウトサイダーの保有比率は60%に迫っている(図1)。

本稿では、特に海外機関投資家に注目し、その銘柄選択(投資行動)と規律付け効果を検証した。現状、海外機関投資家に対しては、(A)事前の銘柄選択能力と事後のモニタリング能力に優れており、さらに、企業統治制度の整備を促進させることで、企業パフォーマンスを向上させるという肯定的な見方と、(B)形式的な銘柄選択に終始し、企業にコミットする意思も持たず、たとえ、海外機関投資家の保有比率と企業パフォーマンスに正の相関があっても、それは需要ショックによる見せかけの相関を捉えている、あるいは、海外機関投資家が優良企業を選好するという逆の因果関係を捉えているに過ぎないという否定的な見方が並存している。本論文では、1990年から2008年にかけての長期データを用いて、上記のどちらの見方が支持されるのかを実証的に検証した。

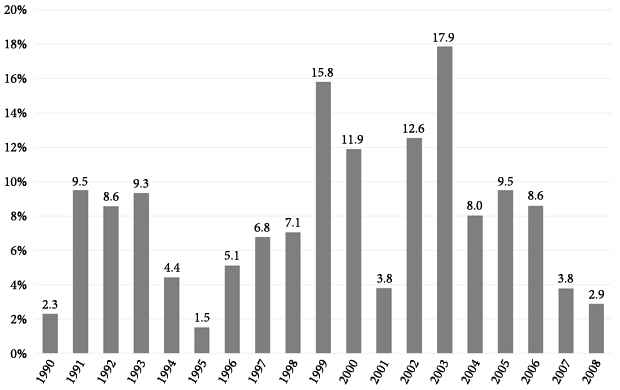

その結果、海外機関投資家の銘柄選択には、形式的な銘柄選択と解釈できる一種のバイアスが存在するものの、一旦、海外機関投資家の保有比率が増加すれば、(需要ショック・逆の因果関係を慎重に考慮しても)企業(の株価)パフォーマンスは着実に上昇することが確認された。図2に示されるように、分析期間を通じて、海外機関投資家による保有の1標準偏差の増加(3.7%)は、株価収益率を平均的に7.9%上昇させ、期間を分割しても、1990-96年には5.8%、1997-2002年には9.7%、2003-08年には8.4%と試算され、その経済的規模は十分に大きい。以上の結果は、海外機関投資家による株式保有が、日本企業における経営の規律付けのメカニズムとして定着しつつあり、その発言(Voice)と退出(Exit)の圧力を通じて、企業行動の変化や企業統治制度の整備を促し、企業パフォーマンスを向上させるという見方と整合的である。

ただし、海外機関投資家の投資は、MSCI Japan Index採用銘柄に限定される傾向が強く、以上の効果が期待できるのは、時価総額が大きい企業群に限定されていることは強調されるべきである。日本の上場企業には、依然としてインサイダー株主が支配的で、企業統治制度の整備が遅れ、その結果、低いパフォーマンスが継続する企業(劣位の均衡に陥っている企業)が並存している。その点で、今回の日本版コーポレートガバナンス・コードへの対応は、この企業統治面での劣位の均衡から脱出する好機となる。株式保有政策の開示を契機にその見直しに取り組み、適切な独立取締役の選任を進めれば、海外機関投資家を惹きつけることができ、また、この海外機関投資家の保有比率の増加は、企業政策の革新や一層の企業統治制度の整備をもたらし、企業パフォーマンスの改善に繋がる。日本版コーポレートガバナンス・コードが、規模の大きいリーディング企業の統治制度の整備ばかりでなく、以上の意味で、企業統治において劣位の均衡に陥っている企業に対して、そこから脱出する重要な契機となることを期待したい。