2008年のリーマンショック後の世界的経済危機を受けて、米国において保護主義が台頭し、この傾向は2017年のトランプ政権の誕生以降、一段と鮮明になった。その矛先は特に中国に向かっている。これに対して、中国は、世界経済から孤立しないように、「一帯一路」構想の推進と外資誘致を中心に、対外開放を積極的に進めているが、所期の効果を挙げるに至っていない。

保護主義に向かう米国

米国では、2016年の大統領選挙において保護主義的政策綱領を掲げて当選したトランプ氏は、就任してから、米国の環太平洋パートナーシップ協定(TPP)からの離脱に踏み切り、同盟国を含む多くの国からの鉄鋼やアルミニウムの輸入を対象に追加関税をかけ、中国に貿易戦争を仕掛け、関係国との再交渉を経て北米自由貿易協定(NAFTA)に代わる米国・メキシコ・カナダ協定(USMCA)を締結し、対ヨーロッパ貿易摩擦をエスカレートさせ、世界貿易機関(WTO)の改革を求めるなど、既存の世界貿易体制を変えようとする政策を相次いで打ち出した。各国との通商交渉において、特に中国に対して、強硬な姿勢を貫いている。

米国は、1972年のニクソン大統領の訪中からオバマ政権時代までは、中国に対して関与政策を取っていた。しかし、中国が西側と大きく異なる政治経済体制を維持しながら、経済大国として急速に浮上していることを背景に、トランプ政権になってから、中国を戦略的競争相手としてとらえるようになり、対中政策を大きく転換した。米国は、中国の台頭を抑えようと、米中間の貿易、投資、人、技術、情報の流れを制限することを通じて、中国経済を米国経済から切り離すというデカップリング政策を進めている。

具体的に、2018年3月に米国が中国を対象とする通商法301条報告に基づいて、追加関税の導入を中心とする対中制裁を発表した。その後、米中両国は関税引き上げ合戦を繰り広げ、貿易摩擦は貿易戦争へとエスカレートした。これまで13回にわたる閣僚級交渉と2回のトランプ大統領と習近平国家主席の首脳会談が開催されたが、まだ合意には至っていない。また、2018年8月、米国において、対内直接投資への規制強化など、中国のハイテク産業の発展を抑えることを目的とすると思われる一連の法律が成立し、続いて2019年5月にファーウェイの全面排除の政策が発表された。このように、米中摩擦は、貿易戦争にとどまらずに、ハイテク戦争の様相を呈している。こうした中で、EUや日本など、米国の同盟国の間でも、中国への技術移転を制限する動きが一部で見られている。

対外開放を堅持する中国

米国における保護主義の台頭と対中デカップリング政策の実施に対して、中国政府は逆に、「一帯一路」構想の推進と外資誘致を中心に、更なる対外開放を目指している。その特徴は、対象となる地域と産業の範囲が広く、制度作りが重視され、自主的で相手国に相応の要求をしないことである。

習近平国家主席は2019年6月28日にG20大阪サミットで行われたスピーチにおいて、中国が「一帯一路」構想を進める決意を表明している。その目的は、より多くの資源を動員し、相互接続の絆を強め、成長の原動力を解き放ち、市場の結び付きを実現させることで、より多くの国と地域を経済のグローバル化の中に溶け込ませ、ウィンウィン関係を築いていくことにあるという。その上、習主席は、中国が進めている対外開放に関する五つの方針を挙げている。

①外資企業にさらに門戸を開放する

②自発的な輸入の拡大を推進する

③ビジネス環境を継続的に改善する

④平等な待遇を全面的に実施する

⑤経済貿易交渉を力強く推進する

「一帯一路」構想の推進

「一帯一路」は、2013年に習近平国家主席が提案した、アジア、ヨーロッパ、アフリカ大陸にまたがる広域な経済圏構想である。対象地域におけるインフラ整備を資金面から支援するため、シルクロード基金やアジアインフラ投資銀行(AIIB)などが、中国の主導で設立された。2013~2018年の中国企業による「一帯一路」の対象地域への直接投資額は900億ドル以上に上り、また同地域における請負プロジェクト完了による売上額も4,000億ドルを超えた(「一帯一路」の建設活動を推進する指導グループ弁公室『「一帯一路」共同推進における進展、貢献と展望2019』、外文出版社、2019年)。

しかし、「一帯一路」構想の対象となる国・地域のほとんどは、発展途上国であり、中国が欲しがる先端技術を持っていない上、投資対象としてもリスクが高い。「一帯一路」構想の未来を展望する際に、次の三つのシナリオが考えられる。

①楽観シナリオ:「一帯一路」構想は中国版マーシャル・プランになる

シルクロード基金や、AIIBの設立をはじめ、「一帯一路」構想の実現に向けた中国政府の一連の取り組みは、戦後米国が西欧諸国を対象に実施したマーシャル・プランを思わせるものである。かつて、マーシャル・プランは、西欧諸国の戦後の復興に大きく貢献をする一方で、米国企業には巨大な海外市場を提供した。「一帯一路」構想も「中国版マーシャル・プラン」として、中国と対象国とのウィンウィン関係の発展につながる。

②悲観シナリオ:「帝国の過大拡張」により中国経済が衰退する(注1)

「一帯一路」構想の対象地域における投資効率が悪く、政治経済情勢も不安定であるため、不良債権が大量に発生し、中国にとっても重い負担になる。「一帯一路」構想の推進は、本来の意図に反して、中国経済の衰退のきっかけになる。

③中間シナリオ:「石を探りながら川を渡る」(注2)

「一帯一路」構想の推進に当たり、1970年代末期から始まった中国における対外開放をモデルに、試行錯誤を繰り返しながら、長い時間をかけて、「点」から「線」へ、さらに「面」へという三段階を踏んで対象範囲を漸進的に拡大する。

その中で、中間シナリオが実現される可能性が最も高いと思われるが、この場合、中国が「一帯一路」構想の推進から得られる経済的利益は限定的となる。

外資誘致に本腰

中国は、「一帯一路」構想の推進と共に、外資誘致に力を入れている。それに向けて、関連する法制度の整備を急いでいる。2019年3月15日に従来の「外資三法」(「外資企業法」、「中外合資経営企業法」、「中外合作経営企業法」)に取って代わる「外商投資法」が第13期全国人民代表大会第二回会議において成立した(2020年1月1日から施行)。その中には次の三つの方針が盛り込まれている。

①参入前の内国民待遇(Pre-establishment national treatment)とネガティブリスト方式による外資管理制度の確立

②中国における外資企業の公平な競争環境の確立

③知的財産権の保護の強化

ここでいうネガティブリストとは、中国が特定分野において外資を対象に実施する参入特別管理措置のことで、投資禁止分野と投資制限分野を定めている。外資は、投資禁止分野には投資することができず、投資制限分野での参入に当たっては、当局の審査認可を得る必要があるが、ネガティブリスト以外の分野に投資する場合は、当局に対して届け出を行えばよい。参入前の内国民待遇とは、ネガティブリストによって参入が禁止または制限されない分野では、企業の設立と取得の段階から、外資も内資と同等の扱いを受けることである。

2018年版のネガティブリストでは、外資による投資が禁止または制限される項目は、2017年版リストの63から15減少し、48となった。具体的に、銀行の外資出資比率制限が撤廃され、証券・基金管理・先物・生命保険の外資出資比率上限が51%に緩和され、2021年には金融分野の全ての外資出資比率制限は撤廃される(のちに、一年間前倒しして2020年に実施すると決定されている)。また、自動車の分野では、新エネルギー車などは2018年に、商用車は2020年に、乗用車は2022年には外資出資比率制限が撤廃されるのに加え、「同一の外国人投資家が同類の完成車製品を生産する合弁企業を中国国内で設立できるのは2社まで」とする制限も撤廃された(注3)。

続いて、2019年版のネガティブリストでは、禁止や制限項目は2018年版より8少ない40となった。具体的には、石油・天然ガス採掘業への外資による出資について、中国企業との合弁や協力を必要とする制限が撤廃されたほか、付加価値通信サービスではコールセンターやデータ転送といった事業が制限の対象外となった。映画館建設への出資制限も廃止された。

この全国版とは別に、改革開放の「実験の場」と位置付けられる自由貿易試験区に進出する外資企業に適用される、禁止や制限項目のより少ないネガティブリストも2013年に初めて発表され、その後、ほぼ毎年、既存項目の削減を中心に改定が行われている。

後退する中国経済のグローバル化

中国政府が積極的に対外開放政策に取り組んでいるにもかかわらず、米国における保護主義の台頭と米中貿易摩擦の激化という逆風の中で、中国経済のグローバル化はむしろ後退している。

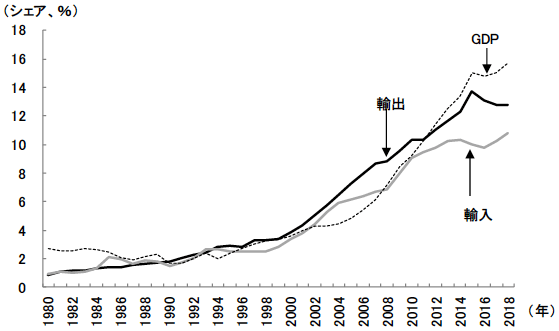

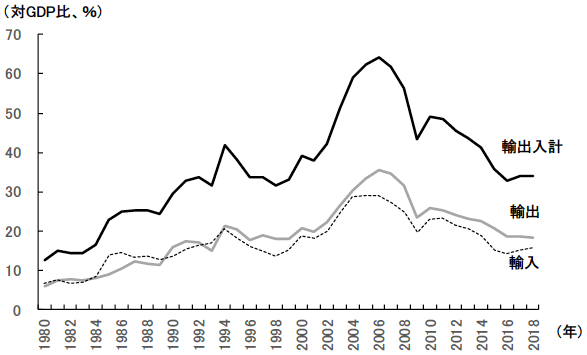

まず、貿易の面では、世界のGDPに占める中国のシェアが上昇し続けていることとは対照的に、世界の輸出に占める中国のシェアは2015年をピークに低下に転じており、輸入のシェアも近年頭打ちという傾向を示している(図表1)。中国の輸出と輸入、ひいては貿易全体の対GDP比に至っては、いずれも2005年前後にピークを打った後、大幅に低下している(注4)(図表2)。

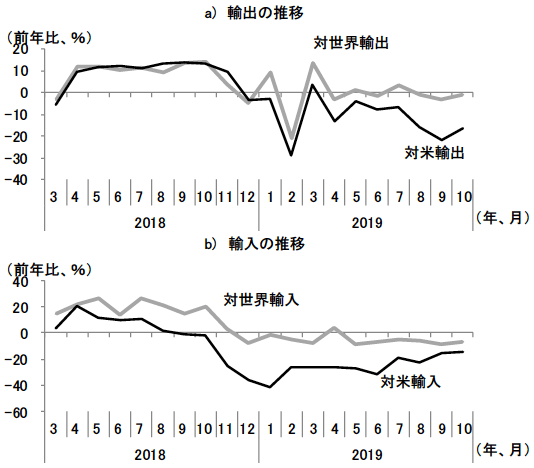

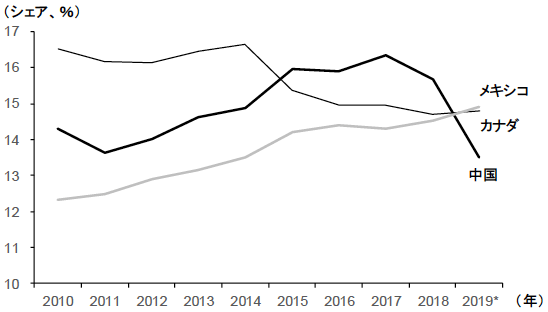

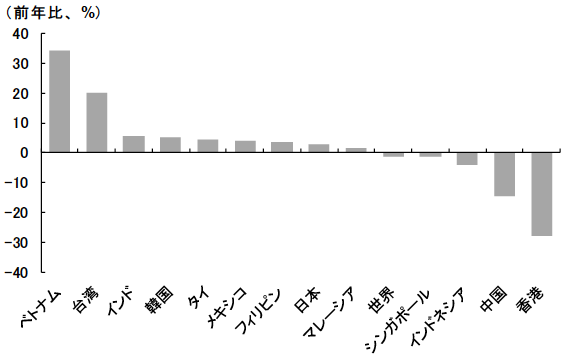

特に、米中貿易戦争の勃発を受けて、2019年に入ってから、中国の対米輸出と対米輸入は共に前年の水準を大幅に割り込んでおり、対世界輸出入を抑えている(図表3)。米国にとって、中国は2015年から2018年までの4年間にわたって最大の貿易相手国だったが、米中経済のデカップリングを象徴するように、2019年(10月までの実績)にはメキシコとカナダに抜かれて、第三位に落ち込んでいる(図表4)。米国市場において、中国からの輸入の一部は、ベトナムや台湾、インド、韓国など、中国と競合している国・地域からの輸入に代替されている(図表5)。中国は世界の工場として、主要産業のグローバル・サプライチェーンの要であり、関税などの貿易障壁により、この機能が低下すれば、多くの多国籍企業は、生産を中国から他の国に移していかざるを得ないだろう。

-輸出入の合計に占める国別のシェアの推移-

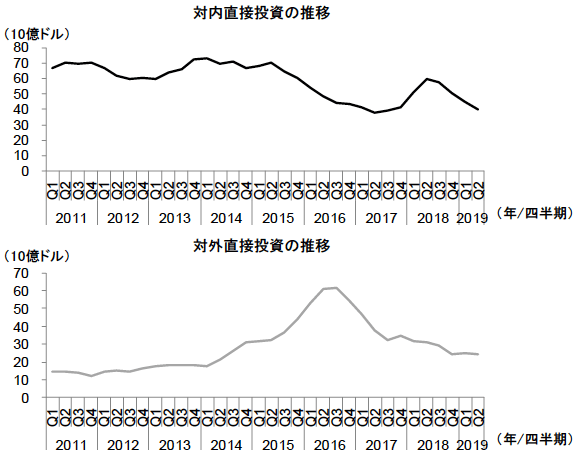

次に、中国における直接投資は、対内・対外共に低迷している(図表6)。対内直接投資が不振に陥っているのは、米中貿易摩擦が長引いていることに加え、労働力不足が深刻化する中で賃金水準が上昇し、中国の輸出のための生産基地としての優位性が低下してきたからである。一方、対外直接投資も、欧米における規制強化を受けて、2016年をピークに大幅に落ち込んでいる。特に、中国の対米直接投資は、2016年の460億ドルから2017年には290億ドルに、さらに2018年には48億ドルに大幅に減少し、2019年の上半期においても31億ドルと、低調が続いている(Rhodium Group調べ)。まだ発展途上の中国にとって、対内・対外直接投資は海外から技術を吸収する重要なチャネルである。この「後発の優位性」が発揮できなくなることは、すでに顕在化している労働力不足と共に、潜在成長率を抑える恐れがある。

(ネット・フロー、国際収支ベース)

更なるグローバル化の前提となる外部環境の改善

1970年代末以降、中国は改革開放を通じて、世界経済のグローバル化の波に乗り、約30年間にわたって年平均10%の高成長を遂げた。特に、2001年に実現したWTO加盟を機に、外圧を生かし、対外開放と共に市場化改革も加速させた。このことは、中国経済に新たな活力をもたらした。しかし、2008年のリーマンショック以降、米国における保護主義が台頭したことを受けて、中国経済のグローバル化は試練を迎えるようになった。中国自身のこのような経験が示しているように、貿易と直接投資は相手あってのことであり、片方の努力だけでは進まない。政府による対外開放の積極的推進に加え、米国をはじめとする諸外国と良好な関係と自由な国際貿易・投資体制の維持は、中国経済の更なるグローバル化の前提条件となる。