| 執筆者 | 伊藤 宏之(客員研究員)/河合 正弘(東京大学) |

|---|---|

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

その他特別な研究成果(所属プロジェクトなし)

国際貿易の決済や通貨建ての際や、投資や金融の決済や外国為替市場の取引において、米ドルは最大のシェアを占めている。今までのところ、米ドルに対抗しうる信頼性の高い通貨は登場していない。

しかし、米ドルの優位性は明らかであるにもかかわらず、主要通貨圏の大きさを測るのはかなり複雑な作業であり、学術的にも論争の的となっている。

この論文は、米ドル(USD)、ユーロ(EUR)、日本円(JPY)、英ポンド(GBP)、中国人民元(RMB)といった主要通貨圏の規模を推計するための新しい手法を紹介している。その論文の中では、Frankel and Wei (1994)が最初に普及させ、Kawai and Pontines (2016)がさらに発展させたシンプルな計量経済学的アプローチを用いて、主要通貨圏の規模を推計している。

具体的には、ある国の通貨Xの基準通貨(例えばニュージーランド・ドル)に対する減価率を主要5通貨の減価率に回帰する。この推計により、主要通貨それぞれの係数が推定され、その推定を時系列的に行うことで、各主要通貨の変動シェアが得られる。

このアプローチには2つの本質的な欠点がある。第一に、主要通貨の一部が互いに相関している場合、推定されたウェイトは統計的に正確ではない。人民元は最近まで米ドルにペッグされていたため、推定値にバイアスがかかる可能性がある。第二に、多くの研究者は通貨バスケットのシェアとされる推定係数の統計的有意性を考慮していないため、通貨圏の規模が過大評価されるリスクがある。特に近年人民元圏の規模が拡大しているが人民元圏の規模は過大評価されている可能性が高い。

この論文では、これら2つの問題に対する対処を提案している。主要通貨間の潜在的に高い相関の問題については、主要通貨間の潜在的に高い相関から生じるバイアスを軽減するために、Kawai and Pontines (2016)の手法を導入している。

2つ目の問題に対しては、推定モデルのRMSE(Root Mean Squared Error:二乗平均平方根誤差)によって定義される為替安定インデックス(ERS)を推定係数に合わせて考慮している。つまり、推定通貨ウェイトにERSを乗じることで、ERSの水準が高ければウェイトは高くなる。この修正によって、特定の主要通貨圏の規模を過大評価することを避けることができる。また、統計的にどの程度「タイト」(または「ルーズ」)であるべきか為替相場レジームをより繊細に特定することができ、国際通貨システムの現状により合致した図を示すことができる。

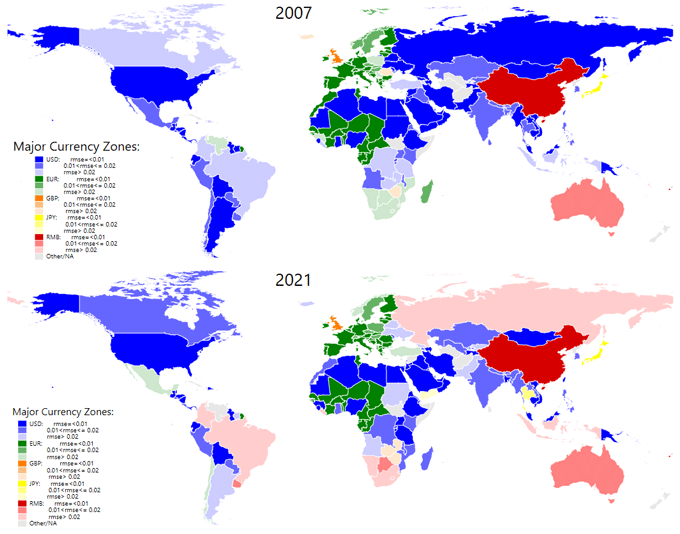

図1は、2007年と2021年における主要通貨圏をスナップショットで示したものである(2007年以前のマップは論文内参照)。世界地図の各経済圏は、主要通貨の中で統計的に有意で推定されたウェイトが最も高いアンカー通貨に基づいて色分けされている。

図1は、いくつかの興味深い観察結果を明らかにしている。まず、米ドルは過去50年間、最も支配的なアンカー通貨である。1990年代初頭には、旧ソビエト連邦の多くの共和国が米ドルをアンカー通貨として採用し始めた。

第2に、ユーロ(1999年以前はドイツマルク)は西ヨーロッパでその地位を固め、1990年代から2000年代にかけて東方へ広がった。しかし、ユーロ圏とその周辺、アフリカ西部・中部(旧仏植民地)以外では、ユーロの圧倒的な存在感は見られない。

第3に、英ポンドおよび日本円をアンカー通貨として使用する経済諸国・地域の数は、限られたものとなっている。2021年現在、ポンド圏経済は事実上存在していない。日本円も英ポンドと似たような状況にあり、1990年代以降景気が長期的に低迷すると円のアンカー通貨としての役割は低下し、2021年現7カ国が円を部分的なアンカーとして使用しているだけである。

第4に、この分析では1999年から中国を主要通貨国の一つとして扱っているが、地図上では人民元圏に属する経済・諸国は数カ国しかない。近年、多くの研究者が人民元圏に属する経済・諸国としていくつかの国を挙げているが、そのような経済・諸国のほとんどは、人民元に対する為替レートを緩やかに安定させているだけである場合が多い。2021年現在、いくつかの経済・諸国(オーストラリア、ボツワナ、ブラジル、コロンビア、インドネシア、ロシア、ウルグアイを含む)では、主要通貨の中でアンカーとして人民元に最も高いウェイトを割り当てていることが確認されているが、これらの経済・諸国のRMSEは高いため、人民元と密接に結びついていないと判断される。つまり、統計的適合度を考慮しなければ、ブラジルやロシアのような為替相場の柔軟性が高い国も人民元圏に分類される可能性が高く、それが「人民元圏に属している経済・諸国が増えている」と推定されることが多いことにつながっている可能性が高い。

この論文では、経済・諸国が5つの通貨ゾーンに対するウエィトをどのような要因をもって決定しているか回帰分析を行っている。具体的には、この演習では2つの仮説を検証している。一つ目の仮説は、通貨バスケットのウェイトは、経済の構造的特徴だけでなく、 主要な基軸通貨国・地域との貿易・投資・金融上の結びつきの程度によって影響されるというものである。第二の仮説は、通貨バスケットにおける主要通貨のウェイトは、他の金融取引における主要通貨のシェアによって決定するというものである。例えば、米ドルのウェイトは、主要な基軸通貨国や地域との貿易、投資、金融関係だけでなく、金融資産の取引決済やインボイスの際における米ドルの使用度にも影響されるというものである。

まず、米ドルのウェイトは対米貿易シェア、輸出インボイシングとクロスボーダー銀行負債における米ドルのシェアに正の影響を受けるのが分かった。同様に、ユーロのウェイトは経済・諸国のユーロ圏との貿易シェア、輸出インボイシング、対内直接投資、クロスボーダー銀行負債におけるユーロのシェアにプラスの影響を受ける。人民元のウェイトは、経済・諸国の対中貿易、対内直接投資、対中借入のシェアにはほとんど影響されず、統計的に有意な人民元ウェイトの決定要因はほとんどない。

これらの結果は、ネットワーク外部性の存在を示す証拠である。つまり、例えば貿易、投資、国境を越えた金融取引において米ドルのシェアが高い国は、当該国が米国と密接な経済的・金融的関係を持っていなくても、通貨バスケットにおける米ドルのウェイトが高くなる傾向がある。このような外部性とネットワーク効果により、米ドルは国際通貨システムにおいて支配的な役割を果たし続けることが予測される。

- 参考文献

-

- Frankel, J., and S. J. Wei. 1994. Yen Bloc or Dollar Bloc? Exchange Rate Policies in East Asian Economies. In Macroeconomic Linkage: Savings, Exchange Rates, and Capital Flows, edited by T. Ito and A. Krueger. 295–329. Chicago: University of Chicago Press.

- Ito, H. and M. Kawai. forthcoming. “Size of Major Currency Zones and Their Determinants,” RIETI Discussion Paper Series. RIETI: Tokyo.

- Kawai, Masahiro and Victor Pontines. 2016. "Is There Really a Renminbi Bloc in Asia? A Modified Frankel-Wei Approach." Journal of International Money and Finance, 62 (April), pp. 72–97.