| 執筆者 | 伊藤 宏之(客員研究員)/XU Ying(オーストラリア国立大学) |

|---|---|

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

その他特別な研究成果(所属プロジェクトなし)

現在の国際金融システムは、米ドルを中心に構築されているといっても過言ではない。世界の貿易の少なくとも約50%は米ドル建てであるといわれ、他にも対外債務や、国際債券、銀行ローンなどでも圧倒的にシェアが高く、世界の中央銀行の外貨準備においてもそのシェアは60%を超え、急激に低下する気配はない。

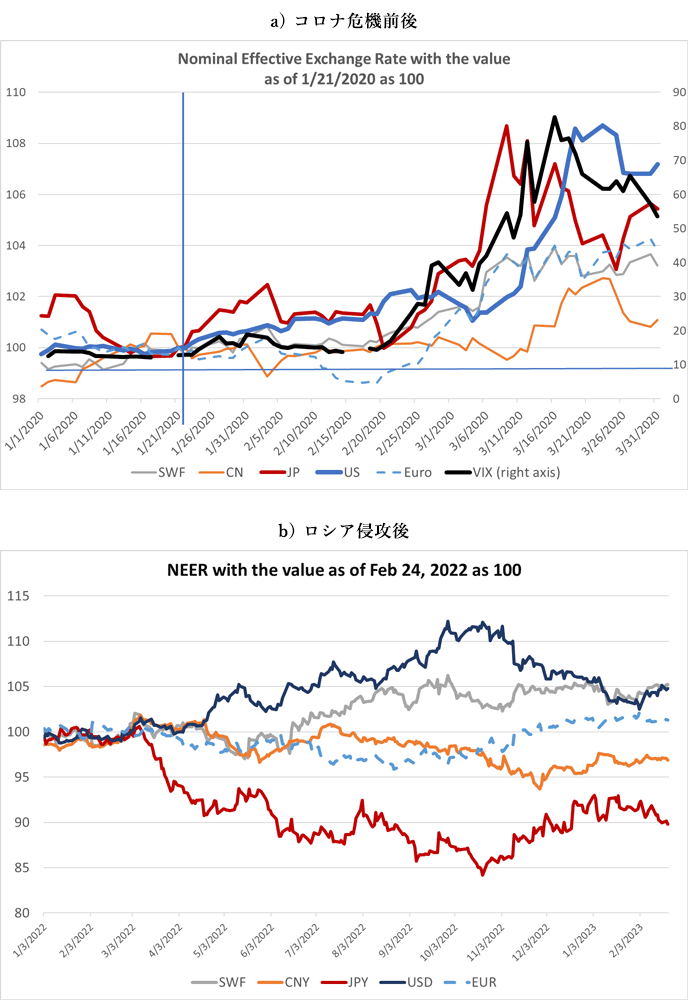

このような国際金融システムにおいては、必然的に、経済や地政学的な不確実性が生じると、投資家は安全性を求めて米ドル建て資産を求める。2008年のリーマンショックに始まる世界金融危機や、2020年3月のCOVID-19危機、そして2022年2月のロシアによるウクライナ侵攻の際も、ドルの価値が上がった。つまり、不確実性がドル需要の高まりにつながるのである。

本稿では、不確実性がクロスカントリー・シンジゲート・ローンにおける米ドルの使用度合いを高めるのか、またどの程度高めるのかを検証する。決定要因のうち特に、米国の経済政策、特に金融政策、財政政策、そして通商政策に起因する不確実性、さらに、金融不安、感染症リスクなどの外的ショックや世界の不確実性が、クロスカントリー・シンジゲート・ローンの通貨選択にどのような影響を与えるか、着目する。

分析には、1995年から2019年の間に、25の新興市場経済国(EMEs)に位置する借り手とEMEsと先進国を含む59の貸し手の間で合意されたシンジケート・ローンのデータを使用する。

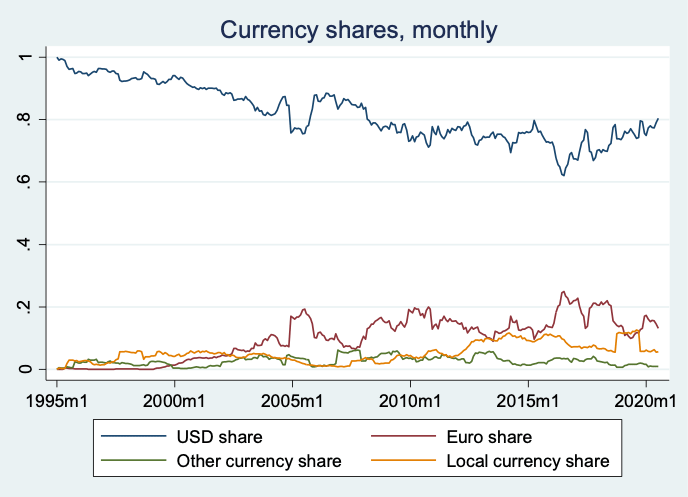

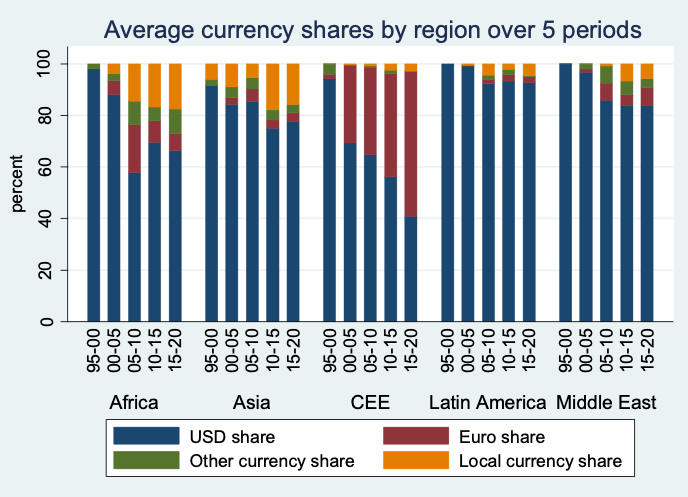

図2は、クロスカントリー・シンジゲート・ローンにおける米ドル建て、ユーロ建て、自国通貨建てのシェアを表しているが、他の金融商品でも見られるように、米ドルシェアが圧倒的に高く、ユーロ建てシェアをはるかに上回る。しかし、米ドルシェアはなだらかな減少傾向にあり、ユーロシェアや自国通貨シェアが上昇する気配も多少みられる。地域別では、アジアが最もローン総額が高く、シェアも高い。その他にはラテンアメリカ、中近東での米ドルシェアが80-95%ととても高い(図3)。東・中央ヨーロッパではユーロ建ての比率は年々上昇しており、2015-2020年では、ユーロシェアが60%と米ドルシェア(40%)を大きく上回っている。

この豊富なデータセットを用いて、借り手と貸し手のそれぞれがシンジゲート・ローンの額面通貨として米ドル、ユーロ、自国通貨のいずれかを選択するか、その確率を個別に推計してみると、米国の経済政策、特に金融政策、財政政策、そして通商政策に起因する不確実性、さらに、金融不安がドルを額面通貨として採用する確率に影響を与えることが分かった。米国の経済政策、特に金融政策、財政政策に起因する不確実性のレベルが上昇すると米ドルシェアが低下することが分かった。また、金融不安からくる不確実性も同様にその上昇が米ドルシェアの低下につながることがわかった。これらの結果は、アメリカ発の不確実性が上昇することでドルに対する需要が上昇し、ドル不足が生じるためと考えられる。

これに対して米国の通商政策に起因する不確実性は、シンジゲート・ローンに占める米ドルの割合を増加させることが分かった。米国の金融政策、財政政策や金融不安の増大などによる不確実性が上昇する場合との違いは、米国の通商政策に起因する不確実性の場合は、予防的に米ドルに対する需要が上昇し、ドルの抱え込みが生じるが、米国の金融政策、財政政策や金融不安の増大の場合は世界的に米ドル不足を伴う、あるいはドル不足が起こるかもしれないという期待が上昇し、ドル取引が実際に上昇し米ドル不足となる。

金融不安の影響はサンプル期間を通じて持続的に確認されるが、米国の貿易不安の影響は世界金融危機の後、特にトランプ政権が強硬な通商政策を実施したときに顕著になる。

また、不確実性の上昇の影響が、借り手の企業規模の大きさによって差異があるか調べてみたところ、上記のアメリカの経済政策に起因する不確実性、同国の通商政策に対する不確実性、さらに金融不安などの影響は、特に借り手の企業規模が小さい場合に存在するもので、規模が大きい借り手はこのような不確実性の影響を受けないということが分かった。これは、企業規模が大きい借り手は、デリバティブなどの金融商品を通じて為替リスクをヘッジ、プール、または分散することができることを示唆している。

さらに、貸し手のデータを使った回帰分析を行い、同様に通貨シェアに対する説明要因を推計したところ、借り手の推定の時と同様に米国の経済政策に対する不安や金融不安による影響が確認され、これらの不確実性は特に規模が小さい企業に影響を与えることが分かった。

最後に、クロスボーダー・シンジゲート・ローンの通貨選択と借り手の収益変動の相関を検証したところ、シンジケート・ローンを現地通貨で借りると借り手の収益変動が小さくなり、米ドル建てのローンでは収益変動が大きくなることがわかった。つまり、ドル建てローンを保有している企業ほど、アメリカなどの主要国発のスピルオーバーの影響を直接的に受ける確率が高く、そのために企業収益の安定性が軽減されるということを意味している。

(名目実効為替レート)-