| 執筆者 | Benjamin KEDDAD (Paris School of Business)/佐藤 清隆 (横浜国立大学) |

|---|---|

| 研究プロジェクト | 為替レートと国際通貨 |

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

マクロ経済と少子高齢化プログラム(第四期:2016〜2019年度)

「為替レートと国際通貨」プロジェクト

2005年7月、中国はそれまでの人民元の対米ドル・ペッグ制から、より柔軟に為替レートが決まる管理変動レート制へと移行した。その後、人民元は米ドルに対して増価を続けたが、2015年8月に中国人民銀行が人民元レートを大幅に切り下げたことで、人民元は減価傾向へと転じた。さらに近年の米中貿易摩擦の影響を受けて、人民元の対米ドルレートは大きく変動するようになり、2019年8月に約11年ぶりとなる1ドル=7元台へと減価するなど、大きな注目を集めている。ここで重要なのは、アジア諸国通貨が人民元と米ドルのどちらに追随するか、という問題である。

過去の研究によって、アジア諸国の多くが米ドルに強く連動する為替政策を採用していたことが知られている。具体的には、Frankel and Wei (1994) が考案したImplicit Basket Weightの推定手法に基づいて、アジア諸国の通貨バスケットに占める主要通貨のウェイトが多くの研究によって推定されてきた。2005年7月から管理変動レート制に移行した人民元についても、多くの実証研究が、日次ベースでみると人民元が米ドルとの間で非常に高い連動性を保っていること、したがって中国が依然として米ドルを重視した為替政策を採用していることを明らかにしている。

しかし冒頭で述べたように、人民元の対米ドルレートは大きく変動するようになった。また、中国が世界第二位の経済大国となるまでに成長を遂げ、中国を中心としたアジア域内の貿易・投資が活発化したことによって、アジア各国の中国との経済的相互依存関係はますます緊密化し、域内における中国の経済的重要性が大きく高まった。この変化を受けて、アジア各国がこれまでよりも米ドルへの依存度を低下させ、人民元をより重視する為替政策へと転じている可能性がある。

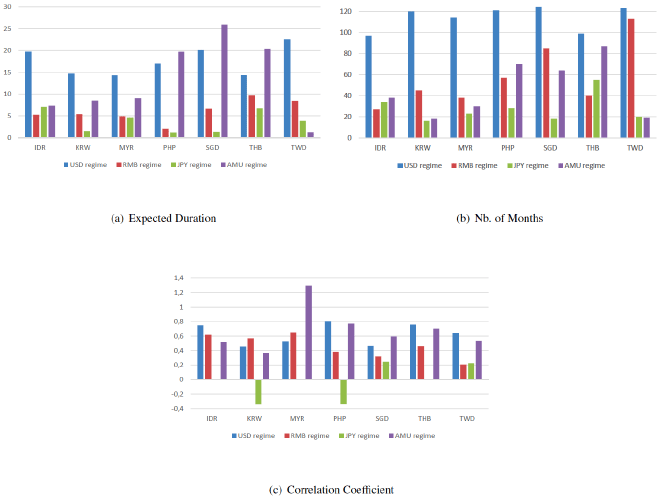

この課題を分析するために、本稿はMarkov-Switching modelを応用して、アジア各国の通貨バスケットのウェイト(Implicit Basket Weight)を推定した。アジア諸国が時間を通じて為替政策を変更した状況を適切に捉えるために、先行研究と異なり、非線形のモデルによる推定を行った。本稿が用いるMarkov-Switching modelでは、例えばタイの通貨当局がバーツを米ドルに全く連動していない状態(レジーム)と米ドルへの連動を高めているレジームのどちらを選択しているか、そしてその選択が時間を通じてどう変化しているかを推定している。米ドル、人民元、円、アジア通貨単位の各通貨への連動性を高めたレジームとして「米ドル・レジーム」、「人民元レジーム」、「円レジーム」、「アジア通貨単位レジーム」の4つのケースに分けて、アジア7通貨(インドネシア・ルピア、韓国ウォン、マレーシア・リンギット、フィリピン・ペソ、シンガポール・ドル、タイ・バーツ、台湾ドル)のぞれぞれについて推定を行った。

分析の結果は図1に報告されている。まず(a)Expected Durationはアジア各国が4つの通貨レジームのそれぞれを選んだ時に、そのレジームをどの程度の期間継続するかを示している。アジア通貨全体を通じて、米ドルの期間が長いことが確認できるが、注目すべきはフィリピン、シンガポール、タイにおいてアジア通貨単位の期間が最も長くなっている点である。人民元は、台湾を除くすべての国でアジア通貨単位よりも期間が短くなっている。

次に(b)Nb. of Monthsはアジア各国がそれぞれの通貨レジームを実際に通算で何か月間選んだのかを示している。すべてのアジア諸国で米ドルの月数が最も多いのは明瞭であるが、台湾とシンガポールでは人民元の月数も大きい。他方でタイとフィリピンではアジア通貨単位の月数も大きい。このようにアジア諸国では米ドルに連動する期間(月数)が最も長いが、人民元もしくはアジア通貨単位と連動する期間も長くなっている。円と連動する期間は人民元やアジア通貨単位と比較してほとんどのケースで短くなっている。なお、(c)Correlation Coefficientは各通貨レジームへの連動性を示す係数の推定値を表しているが、円の係数値は他通貨と比較しても小さいケースがほとんどであり、一部ではマイナスの値をとっている。

アジア諸国は依然として米ドルとの連動性が高い(連動する期間が長い)のは間違いないが、人民元や域内諸国通貨の加重平均をとったアジア通貨単位との連動性も高くなっていることは明らかである。今後さらにアジア域内貿易が活発化すれば、米ドルとの連動性の程度が低下する、あるいは連動する期間が短くなる可能性がある。ただし、それは人民元との連動性の上昇を必ずしも意味しないかもしれない。

アジア通貨単位は円と人民元を除くアジア7か国の通貨で加重平均をとって算出したものである。つまり、分析対象のアジア7か国にとって、自国以外の6か国の通貨に対する加重平均値として計算されており、本稿の分析結果は人民元以外にアジア通貨単位との連動性も高いことを示している。今後もアジア域内貿易は中国を中心にして拡大すると予想されるが、例えばASEAN域内での経済統合が一層進展すれば、必ずしも人民元のみに連動させるのではなく、人民元や円に加えて、ASEAN通貨も含めたアジア共通通貨を構築することが域内通貨協調の重要な候補となりうる。中国以外のアジア諸国通貨の動向にも今後は注視していくことが必要である。

[ 図を拡大 ]