| 執筆者 | 原田 喜美枝 (中央大学)/沖本 竜義 (客員研究員) |

|---|---|

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

その他特別な研究成果(所属プロジェクトなし)

問題の背景

日本銀行(日銀)は、2010年10月に包括的金融緩和の開始とともに、資産買入プログラムを導入し、その一環として、2010年12月より、上場投資信託(ETF)の買入政策を実施している。ETFの買入政策は、当初は2011年までの時限的な政策の予定で、買入残高上限は4500億円と定められていた。しかしながら、政策の期限は幾度となく延長され、また買入残高上限も政策の変更に応じて、拡大されてきた。例えば、2011年3月には期限が2012年6月末へ、買入残高上限が0.9兆円に引き上げられ、2011年8月には期限が2012年末へ、買入残高上限が1.4兆円に引き上げられた。また、2013年4月の量的・質的金融緩和(QQE)の導入時には資産買入プログラムも大幅に拡張され、ETF買入政策の期限は廃止され、年間買入額は1兆円と定められた。その後も、ETF買入政策の拡張は続き、2014年10月には年間買入額が3兆円に増額され、同年11月にはJPX日経400に連動するETFも追加された。2016年7月以降は年間買入額が6兆円となり、同年9月には買入の配分が見直された。

非伝統的金融政策の一環として、米国連邦準備理事会や欧州中央銀行なども、様々な資産を購入しているが、ETFを通じて民間の株式を購入しているのは日銀のみである。そのため、日銀のETF買入政策が株式市場に与えた影響を評価することは、大変興味深い問題であり、多くの研究が進行中であるものの、まだ統一的な見解は得られていない。本研究の目的は、上記のような観点に基づき、日銀の日経平均ETF買入政策が個別銘柄の株価に与えた影響を定量的に評価することを試みた。具体的には、日銀による日経平均ETFの買入に焦点を当てるとともに、個別銘柄の日次株式収益率を前場収益率と後場収益率に分割し、日経平均に含まれている銘柄と含まれていない銘柄の後場収益率の違いを、差分の差分法 (DID)に基づいて日経平均銘柄に対する政策効果を定量的に評価した。

本研究の主な結果

本研究で得られた結果は次のようにまとめられる。まず、2013年4月のQQE導入以降から2017年10月までの全標本を用いた分析によると、日銀がETF買入を実施した日において、日経平均銘柄の後場収益率は、日経平均に含まれない銘柄の後場収益率よりも有意に高いことが明らかとなった。より具体的には、DID分析の結果により、日銀の日経平均ETF買入により、日経平均銘柄の後場収益率が、平均的に0.062%上昇していることが示唆された。また、日銀による日経平均ETFの買入額の変化を考慮に入れた形で、DID分析を拡張したEDID分析によると、その効果は平均的に0.049%であることが明らかとなった。

次に、ETF買入政策の変化に応じて、標本期間をQQE1 (2013年4月5日から2014年10月30日)、QQE2 (2014年10月31日から2016年8月3日)、QQE3 (2016年8月4日から2016年9月20日)、QQE4 (2016年9月21日から2017年10月31日)の4分割にして、DIDならびにEDID分析を行った。分析の結果、日銀による日経平均ETFの買入は、日経平均銘柄の後場収益率に対して、すべての部分標本で有意な正の効果があったことが示唆されたが、EDID分析からその効果は減少傾向にあることも示唆された。つまり、QQE開始当初のQQE1の期間においては、日銀が日経平均ETFを100億円買入れると、日経平均銘柄は平均的に0.055% 上昇する傾向があったが、2016年9月以降のQQE4の期間においては、その効果が0.020%まで低下していることが明らかとなった。

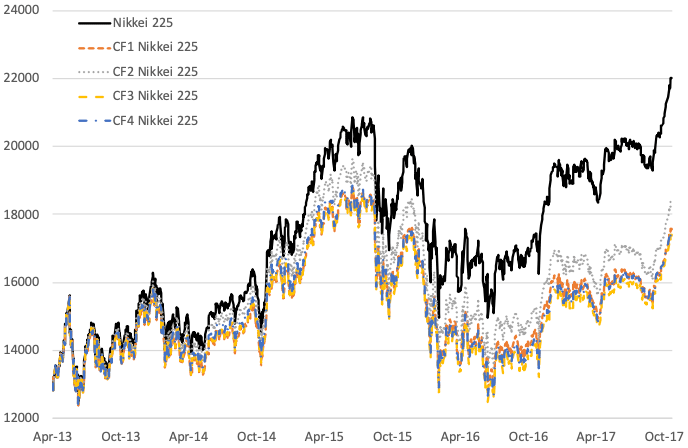

以上の分析結果を基に、反実仮想(counterfactual)シミュレーションを行った結果が図1である。図1は各分析結果を基に、日銀による日経平均ETF買入の政策効果がなかったとした場合に日経平均の推移がどうなっていたかを図示したもので、CF1が全標本によるDID分析、CF2が全標本によるEDID分析、CF3が部分標本によるDID分析、CF4が部分標本によるEDID分析に基づく結果である。図から見て取れるように、分析手法により、若干の違いが見られるものの、2017年10月の時点で、累積の政策効果は20%程度となることが示唆された。

政策的インプリケーション

本稿の結果から、日銀による日経平均ETFの買入が、日経平均銘柄の株価に少なからず影響を与えていることが示唆された。1回の買入による政策効果は0.1%にも満たないが、日銀はQQEの開始以降、350回以上も買入を行っており、その累積効果は20%程度と比較的大きなものであることが明らかとなった。推計には誤差が含まれるため、この数字自体は幅を持って見る必要があるが、日銀のETF買入政策がQQE開始以降の株価の上昇に少なからず寄与していたことが示唆されたことは重要な結果である。金融政策の緩和と引締めで政策効果が対称であるとは限らないが、この結果は、日銀がETF買入政策を縮小した場合、株価に対しては、負の影響があることを示唆しており、日銀が出口戦略を考えるうえで、考慮が必要となる可能性があると思われる。

また、本稿の結果からは、買入額100億円あたりの収益率への政策効果が低下していることも示唆された。この低下の一因は、近年、株価が上昇したことにより、株価への効果が同一であっても収益率への効果でみると低下してしまうことにある。しかしながら、QQE1とQQE4では政策効果は1/3程度になっており、株価の上昇だけで、政策効果の低下を説明するのは難しい。言い換えれば、ETF買入政策は拡張されてきたにもかかわらず、その政策効果は縮小傾向にあることが明らかとなったのである。つまり、日銀による金融緩和の効果に陰りが見えつつある可能性が示されており、今後の日銀による金融政策運営に対して、一定の示唆があったと考えられる。