1.はじめに

2020年に入って円安が進行する傾向の中、2022年3月にFRBが政策金利を引き上げたことにより、日米金利差が開き、一層の円安が進んだ。日米金利差や日米の金融政策の方向性の違いが円安進行の原因とされている。本稿では、まず、日米金利差の変化によってどれほどの円安進行が説明されるかを考察する。そして、いくつかの指標を見ながら円安を観察する。RIETIの研究プロジェクト「為替レートと国際通貨」では、日本を含む世界25カ国について、実質実効為替レートを産業別に計測、公表している。同時に、東アジア通貨の加重平均値としてのアジア通貨単位(Asian Monetary Unit: AMU)と各東アジア通貨の過大・過小評価を示すAMU乖離指標を計測、公表している。これらの指標に基づいて、円安の進行を産業別に観察するとともに、円が東アジア通貨の中でどのような状況になっているかを観察する。

2.最近の円安進行と日米金利差

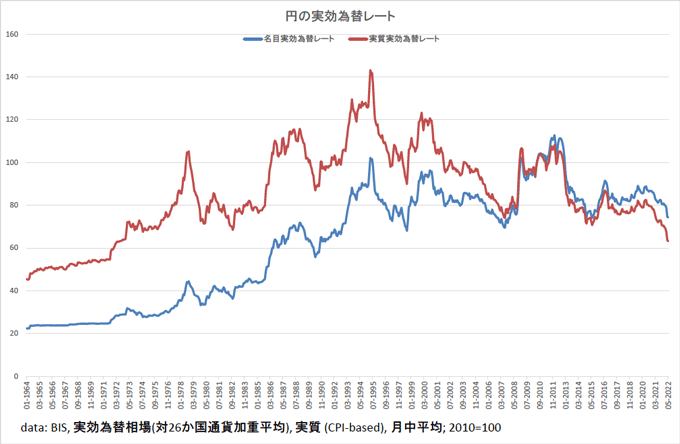

外国通貨全般に対する円の対外的価値を表す円の名目・実質実効為替レートの動向が図1に示されている。名目実効為替レートに比較すると、実質実効為替レートが日本と外国の一般物価水準のインフレ率の動向を考慮に入れていることから、両者の動向に相違がみられる。外国に比べて日本のインフレ率が低いと、そのインフレ率の差だけ円の実質実効為替レートは名目実効為替レートよりも相対的に円安となる。名目実効為替レート変化の他、外国と比較したインフレ率の相対的な低さのために、円の実質実効為替レートに減価傾向がみられる。2022年3月からの円安ドル高は、FRBが3月16日の政策金利引き上げ決定とその後(5月5日と6月16日)のさらなる金利引き上げと日本銀行の金融緩和継続という日米の金融政策の相違が拡大したことによると指摘されている。

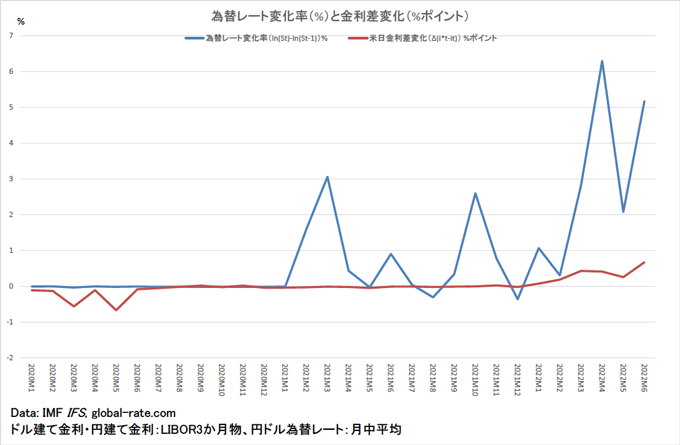

ここでは、2020年から2022年の最近の為替レートの動向を分析するために、国際金融取引に注目した為替レート決定の短期理論にリスク回避的な投資家を想定して、ポートフォリオ・アプローチに依拠する。それによれば、為替レートは、①内外金利差、②予想将来為替レート、③リスクプレミアムによって決定される。実際にこれらの変化によって日米金利差変化が説明できたかを表しているのが図2である(注1)。

図2を見ると、最近の為替レート変化が当該時の日米金利差変化によって説明できる大きさはほんの一部しかない。換言すれば、為替レート変化の大部分は、予想将来為替レート変化あるいはリスクプレミアム変化またはその両方によって説明される。さらに、予想将来為替レート変化は、将来の内外金利差が拡大するという予想によるところが大きいと推測される。すなわち、日米金融政策の今後の方向性の相違に関する予想を反映している。一方、リスクプレミアム変化は、為替レート変動リスクの増大とそれに対するリスク許容度の低下や円建て債券残高とドル建て債券残高の相対的比率の変化によって生じる。日米両国の間で財政赤字・国債残高の増大傾向に大きな変化がないことから、リスクプレミアム変化が為替レートを変化させたとは想定しにくい。

3.産業別実効為替レートから見る円安

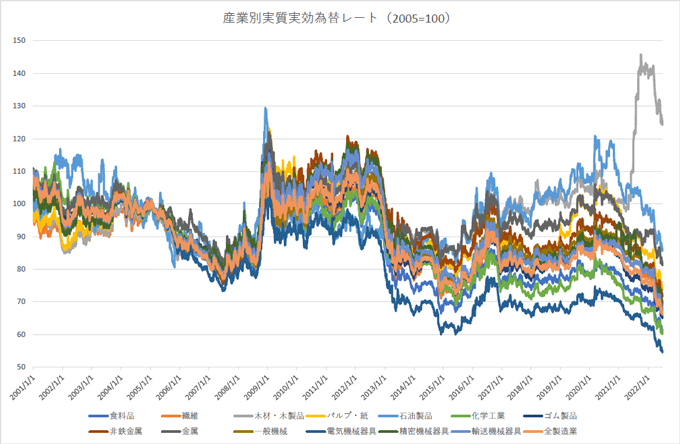

次に、産業別実質実効為替レートに注目して、円安を見てみよう。実質実効為替レート減価は、①名目実効為替レート減価、②日本物価低下、③外国物価上昇に起因する。日本製品が外国製品と激しい競争に直面しているならば、利潤マージンを薄くし、価格を引き下げざるを得ない。名目実効為替レート減価に加えて、物価が低くなれば、円の実質実効為替レートがさらに減価する。これらを踏まえて、名目実効為替レートの変化を共通項として、産業別実質実効為替レート(図3)を観察すれば、実質実効為替レートが相対的に高い産業や低い産業に気付く。競争が激しいために、利潤マージンを薄くせざるを得ず、価格を引き下げる傾向が相対的に大きい産業では、価格低下を通じて実質実効為替レートが円安傾向となる。

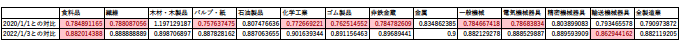

2020年初からと2022年初からの2022年6月30日までの産業別実質実効為替レート変化が表1に計算されている。2020年初からの変化を見ると、全製造業に比較して、食料品、繊維、パルプ・紙、化学工業、ゴム製品、非鉄金属、一般機械、電気機械器具、輸送機械器具において実質実効為替レートの減価が大きい。一方、2022年初からの変化を見ると、全製造業に比較して、食料品、輸送機械器具において実質実効為替レートの減価が大きい。特に、輸送機械器具においては、名目為替レートの減価に加えて、利潤マージンの縮小による価格低下が相対的に大きな実質実効為替レートの減価をもたらしていると推測される。

4.AMU乖離指標から見る円安

最後に、AMUとAMU乖離指標を見ながら、東アジア通貨の中における円の相対的価値を観察しよう。AMUは、東アジア通貨(ASEAN+3(日中韓))の対外価値(対ドルと対ユーロ)の加重平均値を測定したものである。そのAMUに対する東アジアの各通貨の為替レートについて、基準時(2000-2001年)に比較した各国通貨の東アジア通貨の中での相対的価値をAMU乖離指標として測定している。

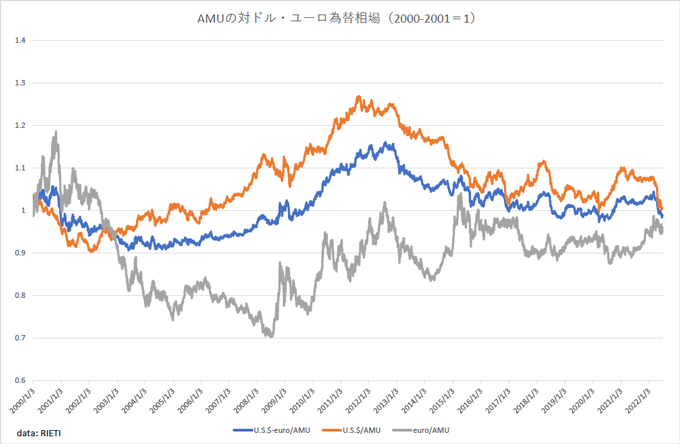

図4にAMUの対ドルと対ユーロそしてドルとユーロのバスケット(東アジアが米国とユーロ圏との貿易シェア(65%:35%)に加重平均した値)が示されている。AMUは、世界金融危機前後に増価傾向にあったが。2012年末以降、減価傾向に転じ、2022年には大きく減価している。

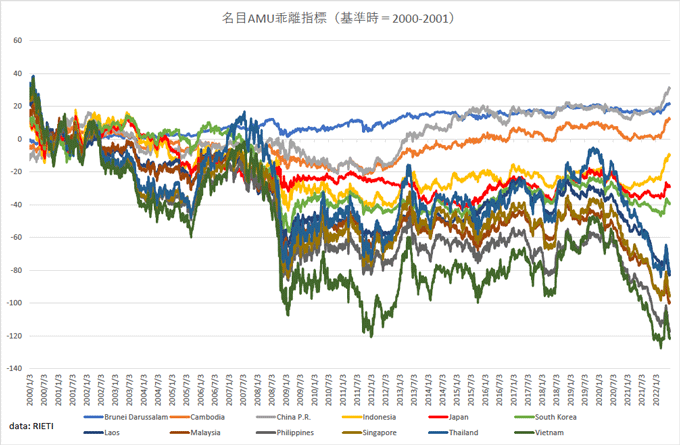

図5に東アジア各国通貨のAMU乖離指標の動向が示されている。東アジア通貨の間で非対称的反応がみられる。2022年に入って、人民元とインドネシアルピアが増価傾向にある。そして、円と韓国ウォンは比較的安定している。一方、インドネシアルピア等を除くASEAN通貨は、2020年以降、大きな減価を示している。このように、東アジア通貨の中においては、円は必ずしも減価しているわけではない。FRBがゼロ金利政策を実施していたときに、金利差によって米国から資金が流入する傾向にあった新興市場国においては、FRBの政策金利引き上げによって資金が新興市場国から米国へ引き揚げられ、新興市場国通貨が大きく減価している。

5.まとめ

最近の円安は、現時点における日米金利差の拡大が主因というよりも、予想将来為替レートの変化(将来の円安の予想)に大きな影響を受けている。そして、予想将来為替レートの変化(将来の円安の予想)は、将来においても日米間の金融政策の方向性が異なり、日米金利差が拡大するという市場参加者による予想が原因していると推測される。

産業別実質実効為替レートを見ると、特に、輸送機械器具においては、名目為替レートの減価に加えて、利潤マージンの縮小による価格低下が相対的に大きな実質実効為替レートの減価をもたらしていると推測される。

AMUとAMU乖離指標を見ると、東アジア通貨の加重平均はドルやユーロに対して、2012年末以降、減価傾向にある。東アジア通貨間では、円は比較的安定している。さらに、人民元が他の東アジア通貨に対して増価する傾向にある。一方、ASEAN通貨は、大きく減価する様相を示している。これは、FRBが政策金利を引き上げたことにより、新興市場国から資金が引き揚げられていることを示唆する。

最後に、一概に円安と言っても、どの為替レートの指標に依拠して円安と判断するか、そしてその状況を理解するかには注意を要する。産業別実質実効為替レートは、全製造業を基準とすると、円安傾向にある産業とそうでない産業があることから、もし円安に対する対応として外国為替市場への介入を行うのであれば、ある特定の産業ではなく全製造業に対する為替レート対策を行うべきであろう。一方、新興市場国通貨の大きな減価が顕著となっていることから、東アジアで国際的生産ネットワークを構築している日本企業は、円安のみならず、東アジア新興市場国通貨の大きな減価にも注視する必要がある。