1. 関税引上げの為替相場に対する予期せぬ結果

2018年7月に米国政府による追加関税措置から始まった貿易紛争が米国政府と中国政府との間でエスカレートしてきた。2020年の1月に両国の政府の間で「第一段階合意」がなされて、解決への兆しが見えてきたように思われるものの、予断を許さない状態はまだ続いている。

米中貿易紛争の最初のきっかけとなった米国政府による関税引上げは、米中間の貿易収支あるいは経常収支の不均衡を是正するためというよりも米国の旧態依然とした伝統的な産業を保護するためとしか見えない。しかし、その保護を目的とした関税引上げは、経済学的には予想される副産物を生み出すが、一般には予期せぬ結果となる。

関税引上げが選好などの需要面と生産性などの供給面に影響を及ぼさないと仮定すると、関税引上げによる自国財に対する外国財の相対価格の引上げは、貿易収支を改善する可能性がある。しかし、その貿易収支改善は外国通貨に対する自国通貨の為替相場を増価させる。その結果、相対価格は元の水準に戻り、貿易収支の改善は望めないことになるというものである。そのため、その自国通貨増価という予期せぬ結果に対して自国通貨増価・外国通貨減価を引き起こさないように政策対応、すなわち、相手国への通貨切上げ要求が必要となる。

2. 米国による為替操作国の指定

2019年5月の米国財務省の報告書(U.S. Department of the Treasury (2019))では、日本を含む8カ国(注1)とともに、中国が為替操作国の3つの基準の内、1つが該当したことから、監視リスト国に指定された。2020年1月の報告書(U.S. Department of the Treasury (2020))ではそれらにスイスが加わった。

しかし、2019年8月5日に、米国財務省が、「中国の通貨切下げの目的は、国際貿易の不公正な競争的優位性を得ることである」(U.S. Department of the Treasury (August 5, 2019) )として、中国を監視リスト国から為替操作国に格上げした。

米国財務省による為替操作国の基準は、1988年基準(Omnibus Trade and Competitiveness Act of 1988)から2015年基準(Trade Facilitation and Trade Enforcement Act of 2015)へ厳格化した。その基準は、二国間貿易額(輸出額+輸入額)が400億ドルを超える国(1988年基準では最大12カ国の貿易相手国)をその対象として、以下の基準を満たすと、為替操作国とされる。第一に、対米貿易収支黒字が200億ドルを超えること。 第二に、当該国の経常収支黒字がGDPの2%(1988年基準では3%)を超えること。第三に、持続的な、すなわち少なくとも12カ月の内の6カ月(1988年基準では8カ月)にわたって、一方向の外貨買い介入が実施され、12カ月の期間で外貨買い介入額(ネット)がGDPの2%を超えること、である。

表1は、2020年1月の報告書(U.S. Department of the Treasury (2020))に掲載されたもので、為替操作国の基準の充足状況を評価したものがまとめられている。この表を見ると、中国は対米貿易黒字額が4千憶ドルと他の監視リスト国に比較しても1桁違いの膨大な数値となっている。しかし、経常収支や為替介入については為替操作国の基準を満たしていない。この状況は、中国を為替操作国に指定した直前に公表された2019年5月の米国財務省の報告書(U.S. Department of the Treasury (2019))と同様の状況にある。このように、中国が米国財務省による為替操作国の基準を満たしているのは対米貿易黒字だけであって、必ずしも中国が明白に為替操作国として認定される状況にはない。

| 対米貿易黒字 (十億ドル) |

経常収支 (対GDP) |

為替介入純ドル買 (対GDP) |

12カ月の内6カ月のドル買介入 | |

|---|---|---|---|---|

| 中国 | 401 | 1.2 | -0.3 | No |

| 日本 | 69 | 3.4 | 0.0 | No |

| ドイツ | 67 | 7.3 | - | - |

| アイルランド | 50 | -0.8 | - | - |

| ベトナム | 47 | 1.7 | 0.8 | No |

| イタリア | 33 | 2.8 | - | - |

| マレーシア | 26 | 3.0 | -0.3 | Yes |

| スイス | 22 | 10.7 | 0.5 | Yes |

| 韓国 | 20 | 4.0 | -0.5 | No |

| シンガポール | -4 | 17.9 | 9.0 | Yes* |

| Source: U.S. Department of the Treasury (2020) | ||||

| *財務省が持続的な為替介入を評価するに際して、12カ月の内の6カ月にわたって閾値を超えて正味で外国為替買い介入を行ったと判断される経済。 | ||||

3. 近年の中国通貨当局の外国為替介入

近年の中国通貨当局による外国為替介入は、その介入の規模などが発表されていないために正確なところは分からないものの、人民元の対ドル為替相場と中国の公的外準備残高の推移を見ると、その外国為替介入の状況を推察できる。

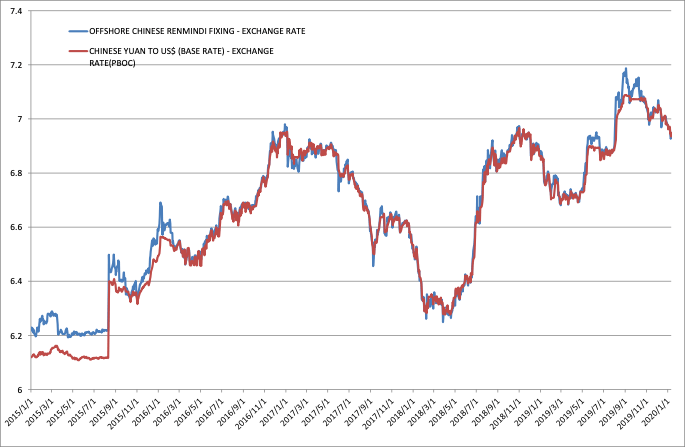

図1は、中国通貨当局によって提示された人民元の対ドル為替相場の基準相場の動向が、ある程度の市場の需給を反映される傾向にあるオフショア市場の人民元の対ドル為替相場と対比して示されている。この図より、2015年、2016年、2019年に、オフショア市場の人民元の対ドル為替相場が、通貨当局によって提示された基準相場よりも人民元安に推移している。すなわち、通貨当局は、ある程度の市場の需給を反映される傾向にあるオフショア市場の人民元の対ドル為替相場よりも人民元高に基準相場を誘導したいという意図を垣間見られる。

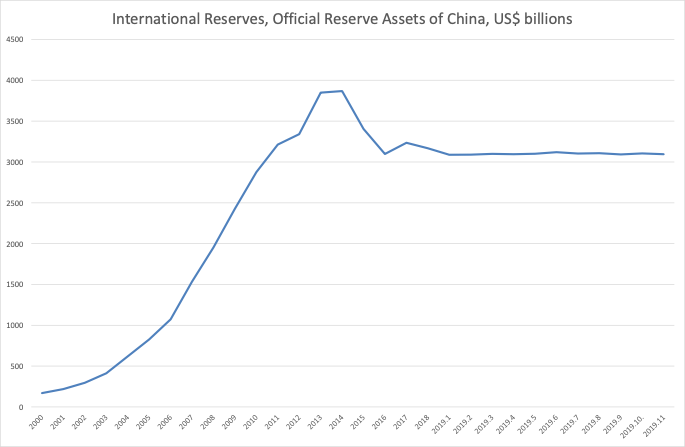

図2は、中国通貨当局によって保有されている公的外貨準備残高の推移を示している。2019年1月以降の直近の状況を示すために、2018年までは年次データであるが、2019年1月以降は月次データで表されている。中国通貨当局が人民元安に誘導するために外貨買い人民元売り介入を実施すると、公的外貨準備残高が増加する。

図2を見ると、2015年、2016年に公的外貨準備残高が減少している。また2019年においては、毎月の動向は多少の増減があるものの、ほとんど変化していない。2019年においては4月、7月、9月、11月にわずかながらも公的外貨準備残高が減少している。このことから、近年の中国通貨当局の外国為替介入は、人民元を切り下げるというよりも、人民元の減価を抑制するために外貨売り人民元買い介入を行っているとみなせる。しかし、その外国為替介入によって人民元高の基準相場を達成できていない状況にある。

このような状況にあっても、米国財務省は、2020年1月に為替操作国から監視リスト国へ格下げしたものの、2019年後半においては中国を為替操作国に指定しようとしていた。もし中国が為替操作国に指定されると、米国政府による制裁が想定される。それは、最も穏便なものとしてIMFに対して中国の通貨政策に関するサーベイランスを強化するように要請することがある。

次に、米国の通貨当局自身が外国為替介入を実施して、人民元安を是正する試みを行うことである。米国財務省が為替安定化基金によって人民元買い介入を行うことが想定される。しかし、Setser(2019)が指摘するように、為替安定化基金は1000億ドル程度しかなく、中国通貨当局が保有する3兆ドル強の公的外貨準備残高に比較すると微々たるものであり、その外国為替介入の効果は期待することが難しい。

さらに、強硬な手段としては、中国がドル資金を調達したり、ドルを借り入れたり、ドル建て決済することに対するアクセスを米国の通貨当局が制限をかけることである。その場合には、中国が一層のドルから離れ、人民元国際化を推し進めるという予想もある(Kawai (2019))。

4. 高まるグローバルリスク

米中の貿易紛争、とりわけ米国政府による中国製品に対する関税引上げは、中国政府が対抗的に関税を引き上げ、両国政府の間で関税引上げ合戦となり、国際貿易面での経済政策の不確実性を高めている。一方で、米国政府による関税引上げはドルを人民元に対して増価させるという予期せぬ結果をもたらす可能性がある。そのため、米国政府は中国政府に対して為替操作国の指定を行い、人民元の切り下げを促している。このように米国政府が米中の貿易交渉の状況に応じて中国への為替操作国の指定を取り上げたり、あるいはその指定を取り下げたりすることは、経済政策の不確実性を高めることになる。昨今、経済政策の不確実性によるグローバルリスクの高まりによって国際資本フローが変調をきたしているなかでは、国際貿易交渉の手段として関税や為替相場を利用することは、相手国経済だけではなく自国経済及び世界経済を撹乱することになりかねないことから、慎重であるべきである。