現在、米国経済が直面している最大の課題は、高いインフレである。米国労働統計局によると、2021年12月時点で米国の消費者物価は前年比7.1%増と、1982年6月以来の高いペースで上昇している。価格が変動しやすい食品とエネルギーを除いたCPIを基準にしても、インフレ率は5.5%となり、1991年以来の最大の上昇率となった。

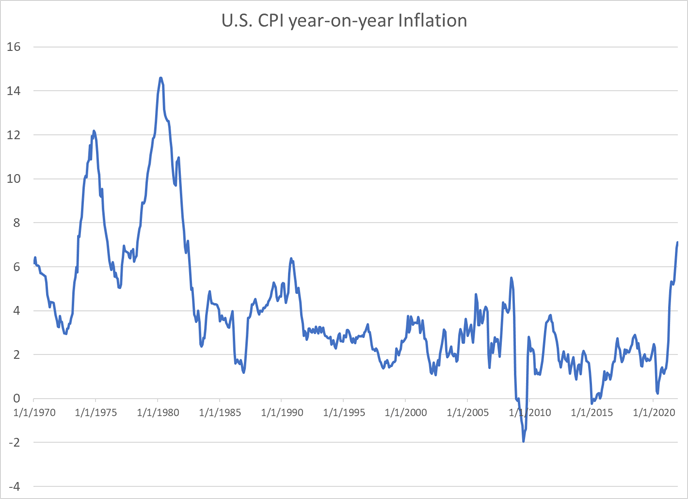

米国の高インフレは、比較的最近の現象である。パンデミック以前、インフレ率は1.5%から2%未満の間で比較的安定していた。 2021年に入ってもインフレ率はそれほど高くなかったが、5月以降加速し始め、1982年に匹敵する水準で推移している(図1)。

モノやサービスの価格は、幅広い部門や品目で上昇している。2020年12月と比較すると、レンタカー代は36%上昇し、家具が17%、男性用のコートやスーツ11%、食品の価格6.3%など、価格が広範囲に上昇した。

インフレ率はなぜ40年ぶりの高水準なのか?

マクロ経済の観点からすると、インフレはモノやサービスに対する需要が供給を上回る場合に起こる。今回のインフレのように供給が不足すると、価格水準が上昇する。例えば、多くの人がソファを買いたくても、人数分のソファがなければ、価格が普段より多少高くてもソファを買おうとする人が出てくる。このように、モノやサービスに対する需要に供給が追いついていない場合に価格水準が上昇するのである。

では、これほど高いインフレがなぜ今、発生しているのか。それは、パンデミックによる供給側の混乱などにより、需給ギャップが特に大きくなっているからである。

米国経済は2020年春に経験した景気の底から回復基調にあり、モノやサービスに対する需要は堅調である。2021年初頭にワクチンが普及し始める以前は、買い物や休暇などの経済行動やビジネス活動を多くの人が延期せざるを得なかった。ワクチン接種が可能になると、人々は外出しはじめ、人との接蝕に対する抵抗感もなくなり、その結果、2020年と比べて経済は正常に機能し、モノやサービスの需要が拡大した。コロナショックが大恐慌に陥ることを恐れた政府は、1,400ドルの現金給付に示されるように、大規模な財政出動によって人々の購買力を高めようとした。米連邦準備制度理事会(FRB)も、政策金利をゼロに引き下げ、量的緩和(QE)政策(中央銀行が新規発行するお金で国債などの金融資産を購入する政策)を実施し、経済の活性化に努めた。

経済の需要サイドが極めて活発である一方、供給サイドは分断がみられた。

米国経済の供給サイドにおける最大の問題は人手不足である。国内の工場、港湾、トラック会社、倉庫などがフル稼働できるだけの人材を雇用できないため、サプライチェーンが分断されている。全米各地で、生産や出荷が遅れがちになり、スーパーなどの店舗で棚が空っぽ、あるいは品薄の状態になった。多くの貨物船がロサンゼルスやニューヨークなどの主要港への入港を阻まれ、沖で待機を余儀なくされた。貨物船が入港できたとして、荷役スタッフやトラックの運転手が不足しているため、なかなか国内の流通網に入ることができず、やっと目的の店舗に商品が届いたとしても、棚に商品を並べる人が不足してしまっている、といった状態が続いている。

サービス産業も同様に人手不足の大きな影響を受けている。パンデミック当初から人手不足の影響を受けていたが、最近はさらに悪化している。病院などの医療、ホテル、レストランなどの接客業では、職場での感染を恐れ十分な人材を確保できない。あるいは、感染力の強いオミクロン変種に感染し、職場に行けない人も多くいる。多くの学校では、生徒の感染だけでなく、教師やスタッフの不足で休校になったところもある。

このように、モノやサービスに対する強い需要がある一方、供給側の経済はその需要を満たすことができていないため、モノやサービスの価格が上昇する。供給状況が深刻であるほど、価格上昇の圧力は大きくなる。つまり、サプライチェーンの分断や労働力不足が解消されるまでは、高インフレの現状が続かざるを得ないということになる。

インフレがもたらす影響は?

インフレは、それに見合った賃金上昇がない限り、人々の購買力を低下させてしまう。現状では、広範囲に人手不足が起こっているため、労働者は、雇用者に比べて賃金交渉でのリバレッジ(交渉力)が高く、より高い賃金を要求することができる。つまり、労働者は、全般的に労働市場での需要が高く、就職機会が多いということを知っているため、自発的に離職することさえ選択肢の一つとしており、急いで就職しなくとも賃金のさらなる上昇を期待できると思っている。米国経済は、テキサスA&M大学のアンソニー・クロッツ教授の造語である“Great Resignation (大量自主退職時代)”と呼ばれる、自発的離職者数が過去最高になる状況に直面している。こうして、物価上昇は賃金上昇につながるのである。

企業は、雇用コストを製品やサービスの価格に転嫁しようとする。そのため、人々は将来の物価上昇を予見し、購買力を維持するために、さらに高い賃金を要求する。そして、賃金上昇は価格水準の上昇につながる。 こうした賃金・物価スパイラルは、米国経済(あるいは物価と賃金の急激な上昇を経験したあらゆる経済)が経験しうる最悪の事態となる可能性がある。過去に米国経済が負の供給ショック(1970年代のオイルショック)によって賃金・物価スパイラルを経験した際には、非常に高いインフレがおこった(1980年のCPIインフレ率は14%以上)。

しかし、米国経済は1970年代のような深刻な賃金・物価スパイラルに陥ることはないと主張する経済学者もおり、その主張は、以下の2つの理由による。第1に、現在の米国経済はかつてのように組合活動が活発ではない。2020年の組合加入率は民間部門の労働人口の6.3%に過ぎず、1973年の24.2%から大きく低下している(公共部門の組合加入率は34.8%で、1980年代の38%から緩やかに低下)。これは、労働者の交渉力が弱まり、賃金が上がりにくくなることを意味している。

第2に、グローバル化によって世界中の企業間で価格競争が激化し、企業はモノ・サービスの価格低下圧力に直面し続けている。そのため、企業は賃金上昇を値上げとして転嫁することが難しくなっている。つまり、グローバル化した世界では、賃金の上昇圧力があったとしても、それが必ずしも物価上昇につながらない可能性がある。

とはいえ、一部の業界や企業では、組合化の動きが見られる(例:スターバックス)。また、The Economist誌が指摘するように、2010年代後半以降、一部の国がポピュリスト的な保護主義政策を追求したこと(例:トランプ政権下の米国)や、2020年のコロナ危機でサプライチェーンが大きく分断され、一部の企業や産業では、オフショアリング(企業・産業の海外移転)から国内移転に重心を移すところもあることなどから、世界は脱グローバル化を経験しているようである。コスト高にもかかわらず国内生産拠点への依存度を高める企業が増えると価格も上昇しかねない。したがって、組合活動や脱グローバル化が進むと、高インフレが持続する可能性がある。

インフレ率を下げるために何ができるのか、何をすべきか

インフレ圧力を抑えるため、FRBは金融を引き締め始めた。2021年11月、FRBはまず、量的緩和(QE)の縮小(テーパリング)を開始した。FRBはQEのテーパリングを続ける一方で、短期政策金利を引き上げ始めると予想される。本稿執筆時点で、FRBは2022年に3回の利上げを行うと言及している。ゼロ金利政策とQE政策を終了させる目的は、銀行からの借り入れコストを上げることで、銀行や企業が、消費や投資を行う際のコストを高めることである。原則的には、金融の引き締めによって経済が冷え込めば、インフレは抑制されるはずである。

しかし、このような政策には不況を招くリスクがある。1980年代初頭、高インフレを食い止めるため、ポール・ヴォルカーFRB議長(当時)は政策金利を大幅に引き上げた(20%まで!)が、その結果、深刻な不況に陥った(米国のGDP成長率は-1.8%となり、1930年代以来の大規模な不況となった)。米国は再び大恐慌になるのではないかと言われたほど深刻な状況であった。したがって、縮小政策は慎重に実施しなければならない。

こうした結末を避けるために重要なのは、FRBが市場参加者との円滑なコミュニケーションを維持しつつ、徐々に収縮政策を実施することである。FRBにとって最も避けるべきことは、予想外の政策や行動で市場を驚かせることである。市場参加者にとってサプライズが起きれば、将来への不確実性を高めるだけである。不確実性と、それによって企業が受けるリスクが増大すると、企業や銀行は投資しにくくなる。

また、FRBは、米国の金融収縮が新興市場経済に与える影響についても慎重でなければいけない。

多く新興市場経済は巨額の対外債務を抱えており、その約6割がドル建てである。FRBが金融引き締め政策を実施すれば、米国の金利は上昇し、ドル建て資産への需要が上昇し、ドル高になる可能性がある。ドル高はドル建て債務を抱える経済の債務負担を増大させるおそれがある。しかし、多くの新興市場国は、パンデミックに起因する経済危機に瀕し、財政支出の増加、税収減少によって財政赤字が拡大し、すでに大きな債務を抱えている。

そのため、ドル高による債務負担の増大は、新興市場経済の経済運営を困難にする可能性がある。2013年5月にバーナンキFRB議長(当時)が金融引締めに言及しただけで、10年物米国債が急上昇し、ドル高が急激に進み、多額のドル建て債務を抱える一部の新興市場経済の通貨が暴落した「テーパー・タントラム」の前例もある。

これは、米国の予測不可能な政策変更が、世界の金融市場に不安を与え、途上国経済に打撃を与える可能性を示す良い例である。市場や当局との良好なコミュニケーションを通じ、米国の金融政策の予測可能性を高めることは新興市場経済だけでなく、米国にとっても非常に望ましく、良いことである。