ビットコイン・バブルとその崩壊

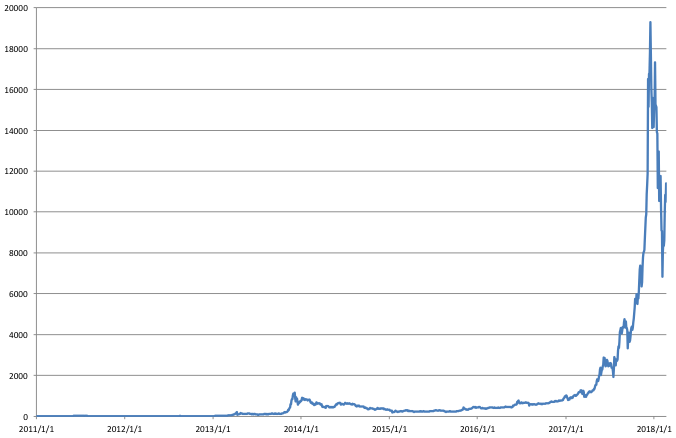

今、ビットコインなどの仮想通貨が世間を騒がしている。ビットコインの対米ドル(US$)の交換レートが2017年年初に997.73US$/BTCであったものが、同年12月17日に19289.79US$/BTCの最高値を付けた。11カ月半で19倍に一本調子で高騰した。そして、12月17日を境に下落に転じ、2018年2月5日には最高値のほぼ1/3の6838.82US$/BTCにまで暴落した。このビットコインの暴落のなか、1月に入って、仮想通貨NEMを発行しているコインチェックから580億円の仮想通貨が流出し、金融庁が仮想通貨の取引所を立ち入り検査した。また、これより次元は低いが、今から4年前の2014年2月に、東京に本拠地を置いていたMt. Goxというビットコインの取引所がビットコインの払戻しを停止するというスキャンダルが発生したことも記憶に残っている。

図に示されたビットコインの対米ドル交換レートの動きは、大きく変動し、これまでに2回のバブルとその崩壊が発生した。2013年8月半ばのビットコインの対米ドル交換レートは100US$/BTCであったが、2013年12月4日には1151 US$/BTCの当時の最高値を付けた。この3カ月半の間に通貨価値が11倍以上に上昇した。しかし、その直後にビットコインは暴落し、2014年3月末には500US$/BTCを下回り、3カ月半の間に通貨価値が半減した。そして、2017年には19倍に高騰し、そして、暴落したのである。このようにビットコインの一本調子の高騰とその暴落はまさにバブルとバブル崩壊であり、それらが繰り返された。

「通貨」として仮想通貨

ビットコインなどの仮想通貨は、ブロックチェーンに基盤を置いて、中央集権的な管理者のいない分権的に決済が実行される決済手段として、フィンテックの申し子として脚光を浴びている。ブロックチェーンの決済手段への応用は今後の決済システムおよびそれと関連した経済取引・国際貿易取引の発展に大きく貢献すると期待される。しかし、米ドルや日本円などの既存通貨と比較して、仮想通貨が「通貨」たりうるかどうかが疑問視され、仮想通貨に「通貨」と名付けたのは間違いであるという議論さえ出ている。

Yermack (2015)は、ビットコインが本当に通貨であるかについて、経済学的に考察して、疑問を投げてかけている。通貨が通貨たるゆえんは、たとえそれが紙切れだとしても、3つの機能、すなわち①計算単位(価値尺度)としての機能、②交換手段としての機能、③価値貯蔵手段としての機能を有していることである(小川(2016))。3つの機能の内、交換手段としての機能は、ブロックチェーンにおけるマイニングによって担保されているものの、価値貯蔵手段としての機能が問題視されている。

ブレトンウッズ体制の崩壊後、基軸通貨を制度上規定する国際ルールが存在しない現在の国際通貨システムにおいて、長年にわたって趨勢的に通貨価値が減少してきた米ドルが、事実上の基軸通貨として最大シェアを占める国際決済通貨となっている。その事実を踏まえると、通貨にとっては価値貯蔵手段としての機能よりも交換手段としての機能が重要であることが示唆される。その理由には、交換手段としての機能はその信頼性に基づいて一般受容性に依拠し、ネットワーク外部性が働くためである。いったん基軸通貨として世界経済取引の決済において支配的なシェアを占めた通貨は、需要サイドからその地位が維持される。これが基軸通貨における慣性の法則と呼ばれる。Ogawa and Muto (2017a, b)は、米ドルの基軸通貨としての地位はその流動性に大きく依存していることを実証的に示した。これらを考慮すると、俄かに登場した仮想通貨が既存の通貨に対抗し、匹敵する交換手段としての機能を有することは難しい。

ビットコインなどの仮想通貨については、米ドル、日本円などの既存通貨に比較して決済手段としての利用可能性が相当限定的であることは、言うまでもない。ある特定の仮想通貨で決済される閉じた世界の中だけで通用可能な仮想通貨が、交換手段としての機能を十分に有する通貨とはいえない。将来、ビットコインで給料や年金をもらい、ビットコインですべての買い物が可能になれば、また話は違うが。

仮想通貨の価値貯蔵性

ビットコインの価値貯蔵手段としての機能を検証するために、ビットコインの対米ドル交換レートのデータを使って、日次変化率(対数階差)を計算し、その日次リターンとして日次変化率の平均とそのボラティリティとして日次変化率の標準偏差を計算した。比較のために円/ドル為替相場の日次変化率の平均と標準偏差とともに表に載せている。

| ビットコイン対米ドル交換レート US$/BTC |

円/米ドル為替相場 JPY/US$ |

|||

|---|---|---|---|---|

| 期間 | 平均 | 標準偏差 | 平均 | 標準偏差 |

| 2011年 | 0.33% | 2.80% | -0.01% | 0.25% |

| 2012年 | 0.12% | 1.11% | 0.02% | 0.20% |

| 2013年 | 0.48% | 1.60% | 0.03% | 0.33% |

| 2014年 | -0.10% | 1.10% | 0.02% | 0.23% |

| 2015年 | 0.04% | 1.20% | 0.00% | 0.22% |

| 2016年 | 0.09% | 0.77% | 0.00% | 0.34% |

| 2017年 | 0.32% | 1.52% | -0.01% | 0.23% |

| 2018/1/1-2018/2/20 | -0.18% | 2.54% | -0.06% | 0.21% |

| 全期間 | 0.18% | 1.76% | 0.00% | 0.27% |

| データ:Blockchain (https://blockchain.info/)及びDatastream. 筆者が計算. 全期間:2011/1/1-2018/2/20. | ||||

ビットコインの対米ドル交換レートの変化率は、2011年年初から直近の2018年2月20日までの標本期間において、日次変化率の平均が0.18%であり、そのボラティリティが1.76%であった。一方、円/米ドル為替相場の変化率については、同期間において日次変化率の平均が0.00%であり、そのボラティリティが0.27%であった。ビットコインの対米ドル交換レートの日次変化率のボラティリティが、円/米ドル為替相場に比較して6.5倍大きい。全標本期間を1年間の小標本期間に分けて、これらの日次変化率の平均リターンとボラティリティを計算しても、すべての小標本期間において円/米ドル為替相場に比較してビットコインの対米ドル交換レートの日次変化率のボラティリティが数倍大きい。

このようなボラティリティの大きさはビットコインに対する投機によって生じている。それとともに、投機によってビットコインの価値がファンダメンタルズから乖離してバブルを発生して、変動している。このような価値変動の大きい仮想通貨は投機の対象にはなりうるかもしれないが、その価値貯蔵手段としての機能は極めて低い。むしろ投機の対象として仮想通貨に関心が高まることによって、より多くの人が仮想通貨を利用することを通じてその流動性を高めようとしたのかもしれない。しかし、これは、投機による流動性を高めるものの価値貯蔵手段としての機能を減退するという両刃の剣となっている。

仮想通貨vs.ブロックチェーン

仮想通貨は、ブロックチェーンによって交換手段としての機能が担保されているとしても、仮想通貨が決済手段として利用可能な取引が限定されている。しかも、仮想通貨が投機の対象となり、価値のボラティリティが高いうえに、バブルとバブル崩壊を発生することから、価値貯蔵手段としての機能は極めて乏しい。さらには、仮想通貨そのもの問題点ではないが、取引所の信頼性が仮想通貨の信頼性に悪影響を及ぼしている。しかし、仮想通貨の基盤となっているブロックチェーンは優れた決済手段の技術であって、仮想通貨とは区別して評価すべきである。仮想通貨ではなく、既存通貨建ての決済への応用が期待される。