【要旨】

- (事業ポートフォリオ変革が求められる背景)日本企業には事業ポートフォリオの変革が求められている。日本企業では高度経済成長期から業容拡大を図ってきた事業の多くが今後の大きな成長を望めない、あるいは利益体質が十分でない状況になっている。その一方で、社会や産業の構造の変化がカーボンニュートラルやデジタルなどのトレンドの下でグローバルに進んでおり、日本企業にとっては新たな事業機会をとらえる千載一遇の時機にある。そのためにも、これまでの事業部門ごとによる現場発のカイゼン型の経営だけではなく、企業として持続的な成長を実現しつつ利益体質も飛躍的に高める事業ポートフォリオ変革を行っていくことが、企業価値を創造していくためにも必要なのである。

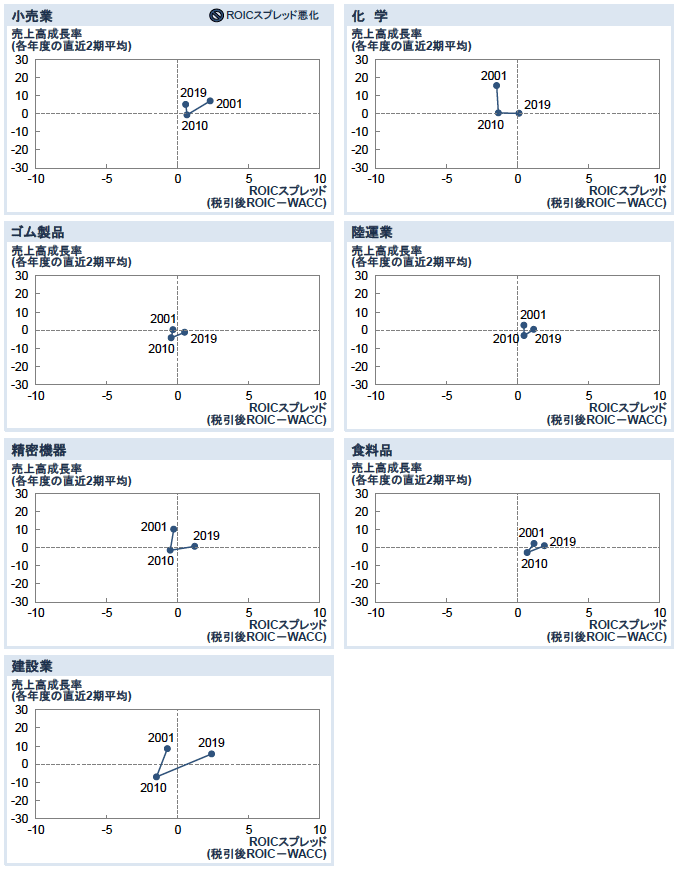

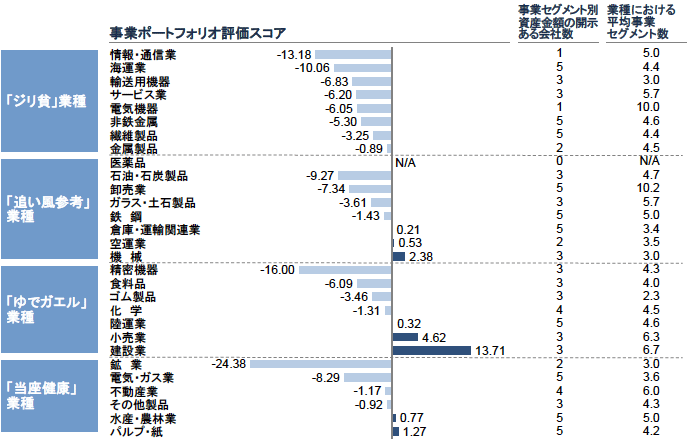

- (業種別でみる成長と稼ぐ力の現状と課題)日本企業について、東証株価指数33業種のうち金融関連の4業種を除いた29業種を、企業価値の源泉となる成長と稼ぐ力の観点からみると、23業種までもが成長あるいは稼ぐ力、またはその両方の課題に直面している。企業は、投資家から調達した資金を資本として投資して事業を構築し運営して利益を得ていくものであり、資本を投じた事業から十分な利益を得られるよう稼ぐ力を高めつつ、成長する事業領域に資本を優先して投資する取り組みが喫緊に求められている。

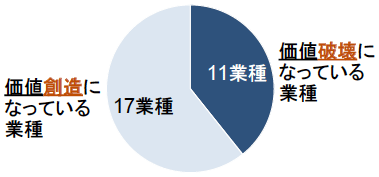

- (事業ポートフォリオとしての価値創造)企業が事業ポートフォリオとして持つ個々の事業による価値創造の有無をみると、2019年度において、日本企業合計では価値破壊▲8.8という結果になってしまっている。すなわち、医薬品業種を除く28業種・140社の全体では、価値創造の金額が、価値創造事業100.0に対して価値破壊事業▲108.8となってしまっている。また、当該28業種でみると、価値創造業種が17業種であり、価値破壊業種が11業種になっている。そして、価値創造業種においてさえも、事業ポートフォリオの中に価値破壊事業を抱えているため、事業ポートフォリオ全体としての価値創造金額が大きく減少している。価値創造や価値破壊の現状を直視した事業ポートフォリオの変革が求められる状況にある。

- (コングロマリットとしての価値創造)企業が多角化経営を行う際に非効率が生じて、それぞれの事業に単業で特化して事業を行う企業よりも企業価値が低下する現象であるコングロマリットディスカウントは、例えば鉄道業界では、2019年度で、平均▲10%~▲20%の水準でみられる。多角化経営においては、事業ポートフォリオに複数の事業をただ単に入れただけでコングロマリットを作った状態にとどまるのではなく、競争優位性の源泉ともなる自社のダントツの強みをベースに、主体的かつ積極的に事業間でのシナジーを実現させるなどの事業ポートフォリオ変革の取り組みを意識して進めることが、コングロマリットディスカウントを克服して大きな価値創造を実現していくためには必要である。

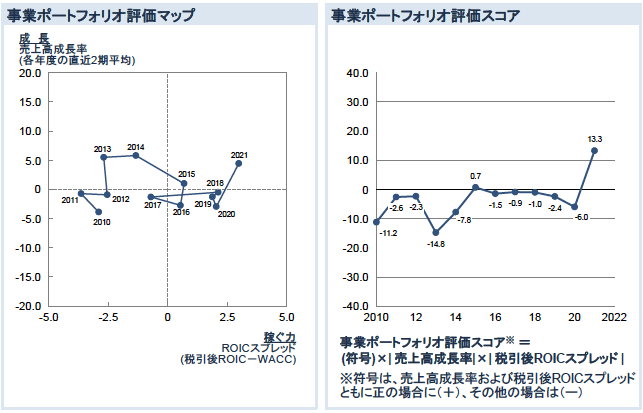

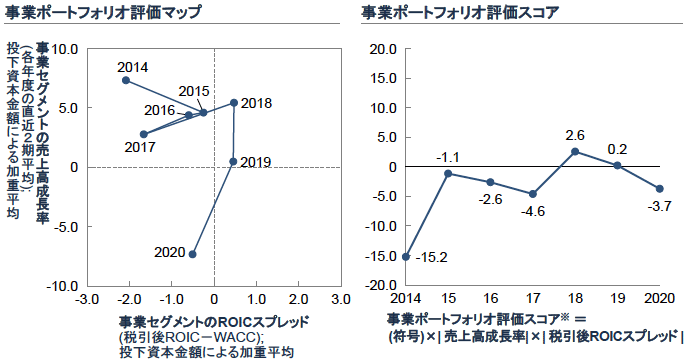

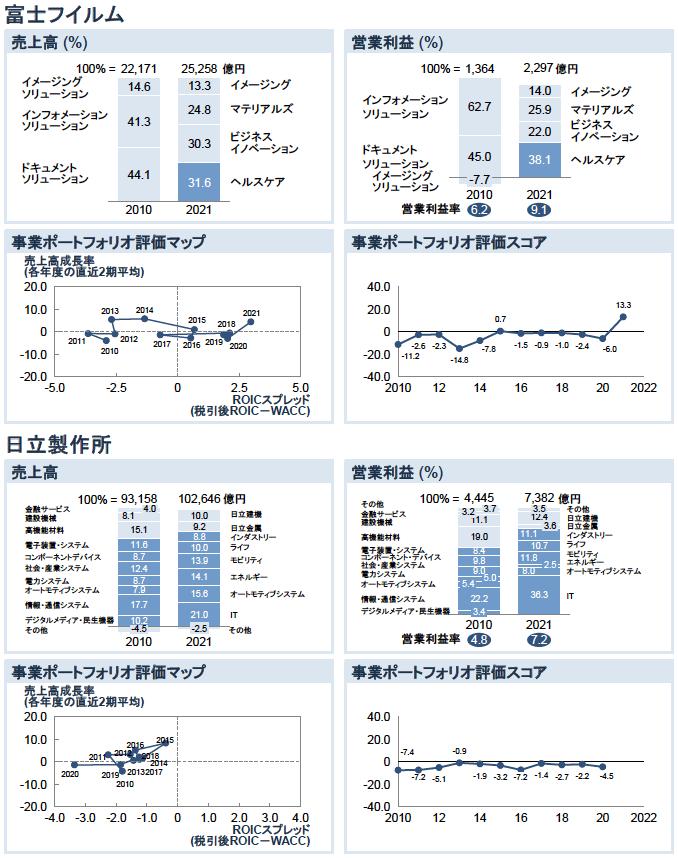

- (事業ポートフォリオの評価指標)事業ポートフォリオの質を評価する定量的な指標として、事業ごとの成長と稼ぐ力による①事業ポートフォリオ評価マップおよび②事業ポートフォリオ評価スコアを提示する(図表参照)。事業ポートフォリオ評価マップは、縦軸を成長率、横軸を稼ぐ力として、年度による推移をプロットするものである。事業ポートフォリオ評価スコアは、成長率と稼ぐ力の相乗効果を示すためにもそれらの積として定義する。事業ポートフォリオの変革が進んでいるといわれる富士フイルムや日立製作所では、これらの指標の改善が進んでいる。

図表 事業ポートフォリオの評価指標(富士フイルムホールディングスの試算値)

- (事業ポートフォリオ変革の推進に向けて)事業ポートフォリオを変革していくには、日本企業として、これまでの事業部門ベースのボトムアップ型の経営だけではなく、企業がパーパスやミッション・ビジョンを明らかにした上で、経営者が全社戦略の策定と実行、組織体制と組織運営のアップグレード、これからの時代に合った人材の最適化などにおいて強いリーダーシップを発揮するトップダウン型の経営も求められる。

【本文】

日本経済がバブル経済の終焉からの「失われた30年」といわれる中で、日本企業においては次なる大きな成長や抜本的な利益の向上への道筋を見いだせない状況が続いている。

これまで、日本企業は高度経済成長期から業容を拡大してきており、今では複数の事業を抱えていることが多い。そして、それぞれの事業部門ごとでの、主に現場発によるカイゼン型の取り組みを得意としてきた。日本の人口が増加を続けていた高度経済成長期においては、そのような現場発のカイゼン型の取り組みでも、旺盛な需要を背景に、成長や利益の獲得を実現できていた。一方、社会や経済の構造が大きく変化を続けている現在では、そのような事業部門ごとの個々の事業戦略による取り組みだけでは十分でない。企業としての全社戦略によって企業が進む道筋を示したうえで、ヒト・モノ・カネ・スキルなどについて明確な優先順位付けによる最適な資源配分を行い、持続的な成長や利益向上を実現していかなければならなくなっている。

企業は、社会における自社の存在意義としてのパーパスや自社が目指す姿としてのミッションおよびビジョンを経営の大きな羅針盤として定め、それに基づいて全社戦略を策定し、事業ポートフォリオの構築や組み換えを不断に進めて、持続的な成長や利益の向上を実現していくことが求められるようになっている。そして、企業価値の持続的な創造が求められるようになっている(注1)。

今こそ、日本企業には、現状からの延長線上にとどまるだけになりがちな事業部門による現場発のカイゼン型の取り組みだけではなく、抜本的な変革として、企業としてのパーパスあるいはミッション・ビジョンを羅針盤に定め、企業が進んでいく道筋としての全社戦略を明らかにして、事業ポートフォリオの変革を進めていくことが必要なのである。事業ポートフォリオ変革とは、経営者のリーダーシップの下で、事業ポートフォリオの構築や組み換えを行い、持続的な成長や利益の大きな向上を継続的に実現していく取り組みである。そして、企業価値は企業が生み出すキャッシュフローを源泉とするものであり、そのキャッシュフローは企業の成長と利益体質である稼ぐ力によるものであるので、事業ポートフォリオ変革は企業価値の創造にも直結するものなのである(注2)。

カーボンニュートラルをはじめとするサステナビリティやデジタルなどのメガ・トレンドによって、いわば世の中のゲームのルールが変わり、社会や産業が大きな変化を遂げていく時代こそ、日本企業にとっては、これまでにない事業機会を見つけ、成長と稼ぐ力の向上を目指した事業ポートフォリオ変革を進めていく千載一遇のチャンスである(注3)。

本稿では、事業ポートフォリオ変革の観点から、日本企業の現状と課題を、主に業種単位での分析によって明らかにしていく。

1. 業種別でみる成長と稼ぐ力の現状と課題

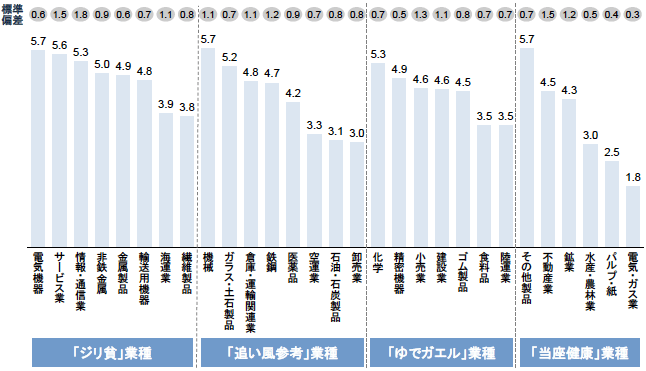

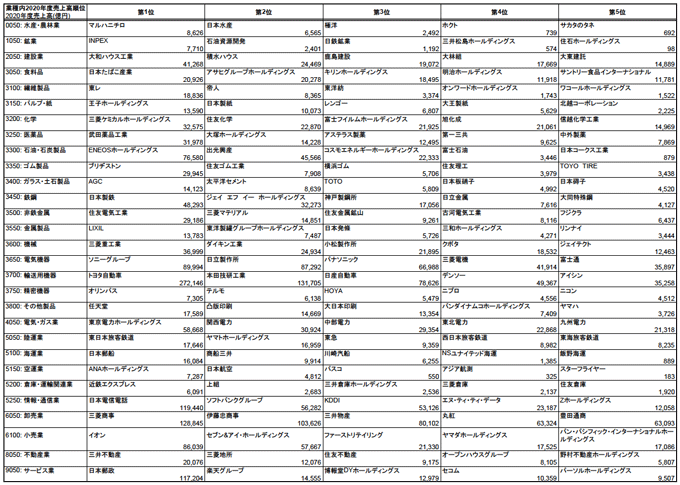

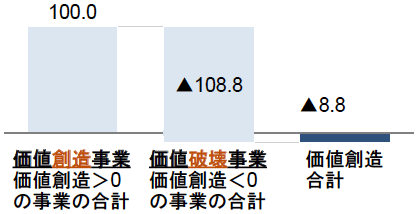

まず、成長と稼ぐ力の観点から日本企業の現状と課題を業種単位で明らかにしていく。そのために、東京証券取引所が算出・公表する東証株価指数(TOPIX)の構成銘柄の業種区分である東証株価指数33業種のうち、金融関連の4業種を除いた29業種について、それぞれの業種における2020年度の売上高上位5社をベースとして分析を行っていく(図表1)。

具体的には、「成長」は企業全社ベースでの売上高の計測年度からの過去2年度間での平均成長率 (√(売上高_当年度 / 売上高_2年度前) )として算出し、「稼ぐ力」は税引後ROICスプレッド(企業全社ベースでの税引後ROIC-企業全社ベースでの加重平均資本コスト)で算出している(注4、注5、注6、注7)。ここで、税引後ROICスプレッドは、企業への資金の出し手である投資家が求めるリターンである加重平均資本コストWACCと、その資金を資本として投資して事業を構築し運営することからのリターンである投下資本利益率ROICの差であり、これが正である場合には企業価値を創造し、これが負である場合には企業価値を破壊していることを意味する。

成長や稼ぐ力の算出時点としては、現在の連結会計制度が導入された1999年度との比較で最も古くさかのぼれる2001年度(1999年度と2001年度を比較)、2009年の世界経済危機を挟む2010年度(2008年度と2010年度を比較)、コロナ禍の影響が大きくなった2020年度以前の2019年度(2017年度と2019年度を比較)の3時点としている。

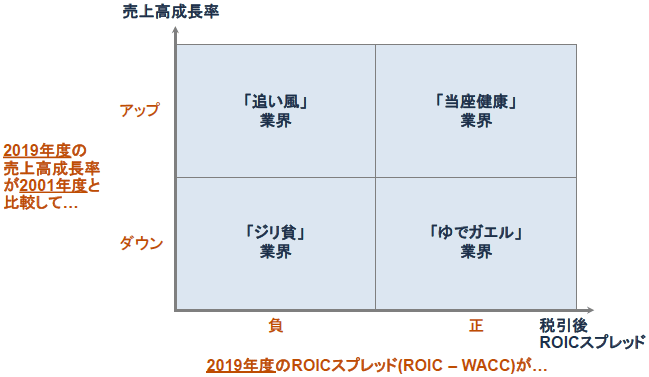

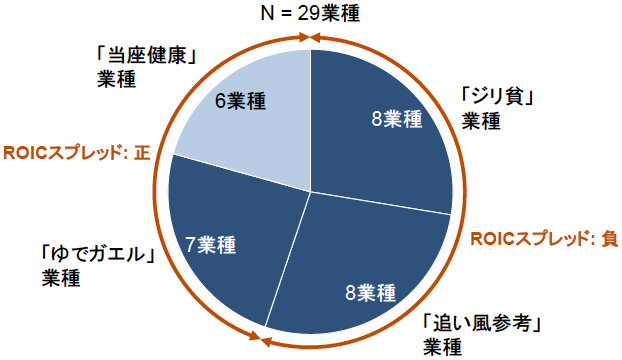

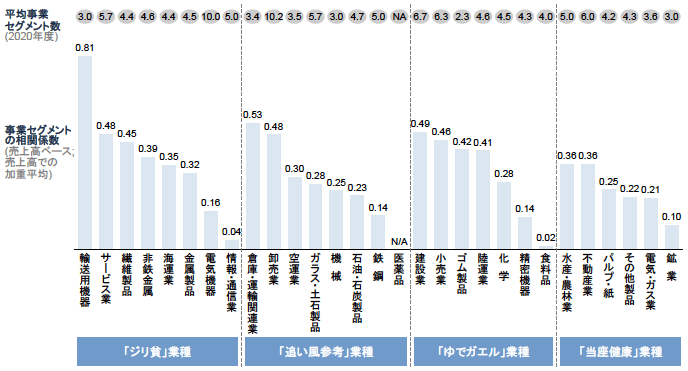

そして、2019年度の売上高成長率が2001年度の売上高成長率と比較してアップしているかダウンしているかという軸、および2019年度の税引後ROICスプレッドが正か負かという軸によって、「ジリ貧」「追い風参考」「ゆでガエル」「当座健康」という4類型に業種を区分する(図表2)。

そうすると、29業種のうち23業種までもが成長(売上高成長率で計測)あるいは稼ぐ力(税引後ROICスプレッドで計測)、またはその両方の課題に直面していることが明らかになった(図表3)。

(1) ジリ貧業種

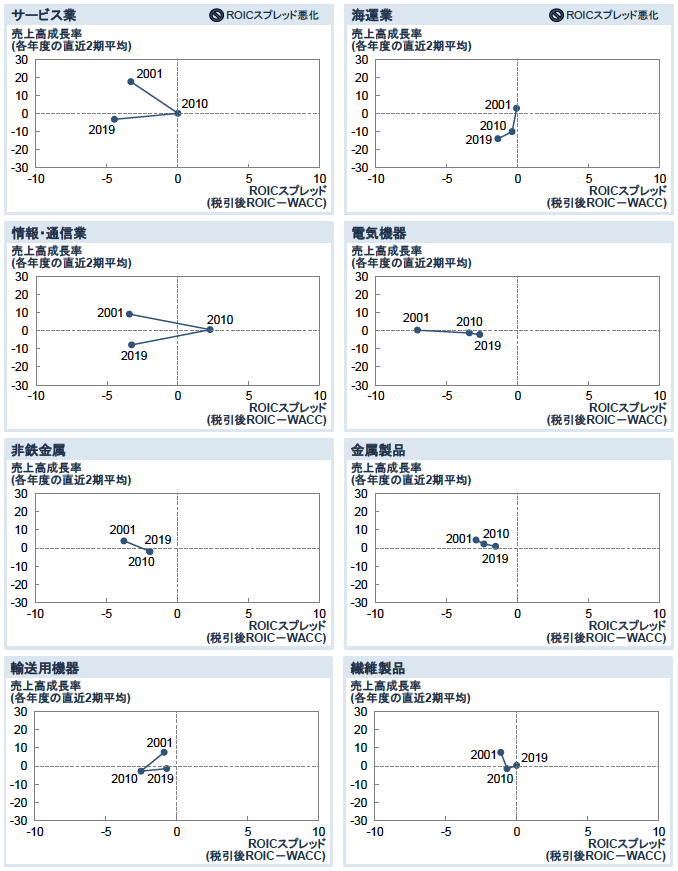

「ジリ貧」業種は、2001年度と比較して2019年度の成長が低下しているだけでなく、税引後ROICスプレッドが負であるため企業価値も棄損している業種である。この業績類型では、2001年度から2019年度で税引後ROICスプレッドを改善している業種が多く、ROICスプレッドを改善すること、すなわち稼ぐ力を高めることによって、何とか持ちこたえていこうとしている姿勢をうかがうことができる。その一方で、いくつかの業種では、税引後ROICスプレッドが悪化している(図表4)。いずれにしても、事業ポートフォリオ変革として、成長にも稼ぐ力にも課題がある業種といえる。

(2) 追い風参考業種

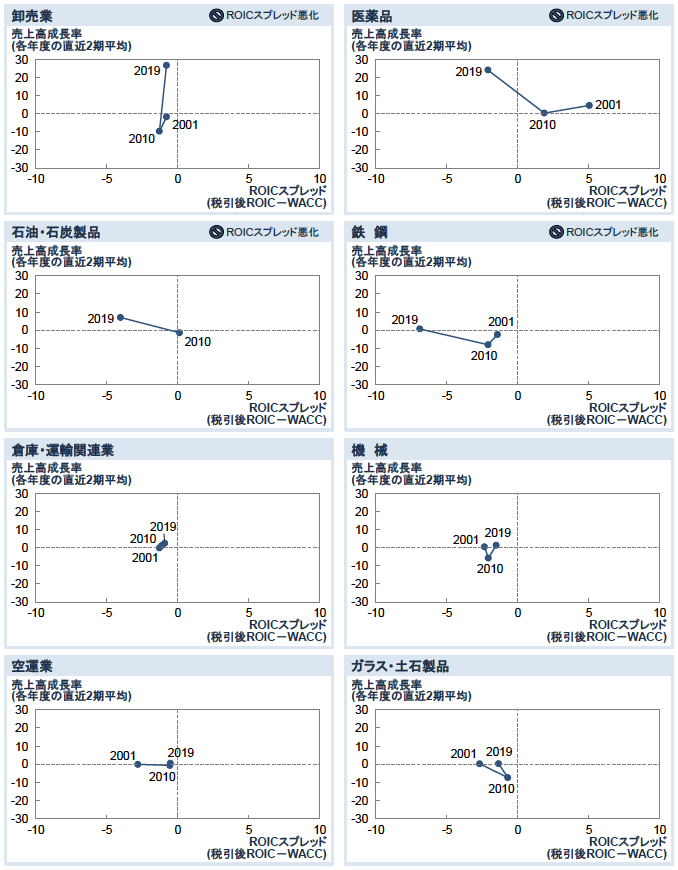

ROICスプレッドが負であるため企業価値を破壊している業種である。ここで注意すべきなのは、税引後ROICスプレッドが負の状態である中で成長を続けると、企業価値の破壊がどんどん進んでしまうことである。さらには、2001年度と比較して2019年度では税引後ROICスプレッドが悪化している業種が多くあることにも注意が必要である。成長するだけでなく、それと同時に稼ぐ力を高める事業ポートフォリオ変革が課題となっている。

(3) ゆでガエル業種

「ゆでガエル」業種は、2019年度の税引後ROICスプレッドが正であり、企業価値を創造しているものの、2001年度と比較して2019年度の成長が低下している業種である。2019年度の税引後ROICスプレッドはわずかながら正の値になっているだけの業種が多く、成長が停滞する中では、ジリ貧業種に転落しかねない業種ともいえる。事業ポートフォリオ変革においては、成長だけでなく、稼ぐ力の大きな向上も依然として課題になっているのが実情といえよう。

(4) 当座健康業種

「当座健康」業種は、2001 年度と比較して2019年度の成長が上昇しており、2019年度の税引後ROICスプレッドも正であって、成長も稼ぐ力も実現しつつ、企業価値を創造している業種である。それでも、2001年度と比較した2019年度の成長率の伸び幅および2019年度の税引後ROICスプレッドの正の値の大きさが、それぞれ小さく、今後の展開次第では心配がないとはいえない業種になっている。

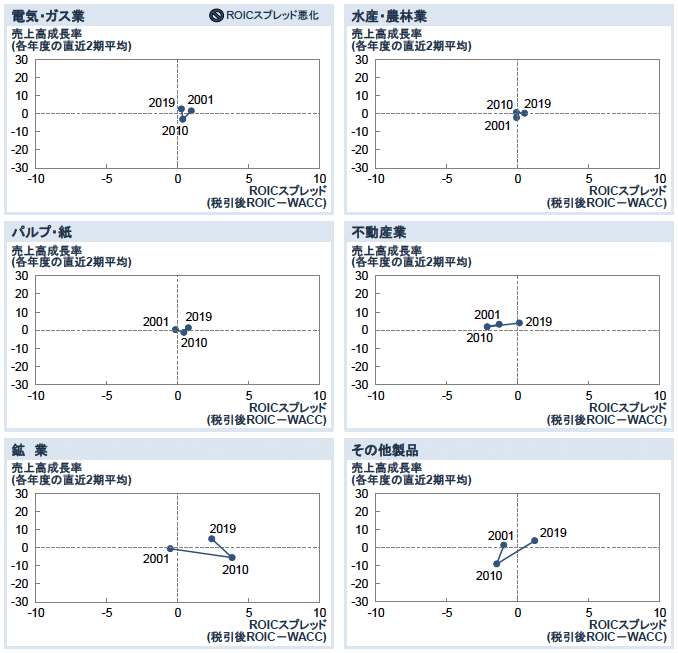

なお、これらの業種への投資家からの期待をEBITDAマルチプルのレンズを通してみてみる。EBITDAとは利払い前・税引前・償却前営業利益であり、企業が生み出すキャッシュフローの近似値といわれる。資本市場で観察される株式時価総額と純有利子負債(短期および長期の有利子負債金額から現金・現金同等物の金額を控除したもの)の合計として算出される企業価値が、このEBITDAの何倍であるのかというEBITDAマルチプルは、投資家が当該企業の将来の成長や稼ぐ力についてもっている期待を表しているといわれる(注8)。

2021年度のEBITDAマルチプルでみると、その平均的な水準といわれる8~10倍を下回る業種も多くなっており、今後の成長や稼ぐ力について投資家が懐疑的であることもうかがわれる。

2. 事業ポートフォリオとしての価値創造

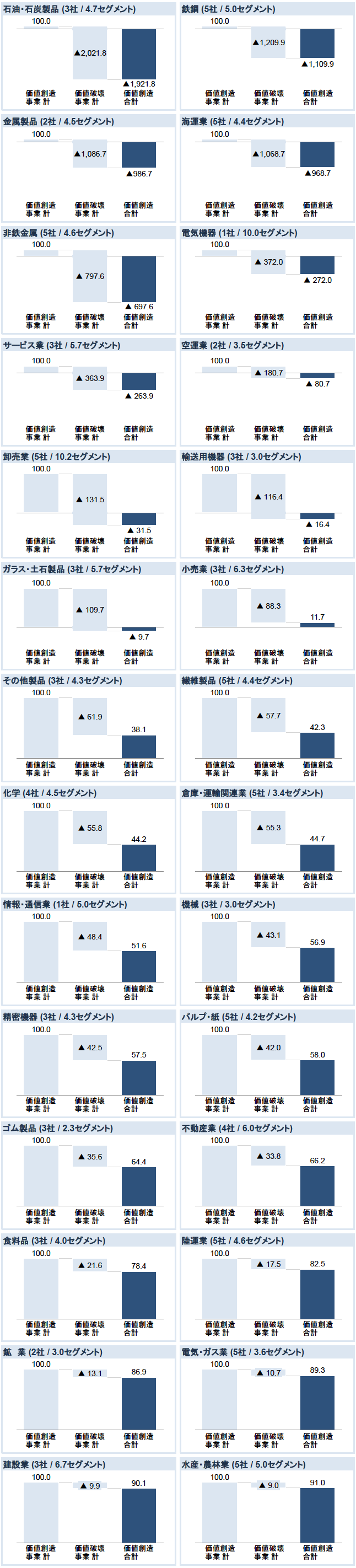

前節では、企業全体としての業績をベースに、業種ごとの「成長」と「稼ぐ力」の推移をみて、その現状と課題を明らかにしてきた。それでは、企業が事業ポートフォリオとして持つ個々の事業による価値創造の有無をベースに業種ごとの価値創造の状況をみると、どのような結果になるのであろうか。

企業が事業ポートフォリオとして持つ個々の事業の単位である事業セグメントの価値創造金額を、次の通りに算出してみる。

事業セグメントの価値創造金額(注9)

=事業セグメントの税引後営業利益

― 事業セグメントの投下資本金額

× 全社ベースの加重平均資本コスト

なお、事業セグメントの価値創造の有無の評価については、本来は事業セグメントごとの加重平均資本コストを用いるべきであるが、ここでは全社ベースの加重平均資本コストを用いている。

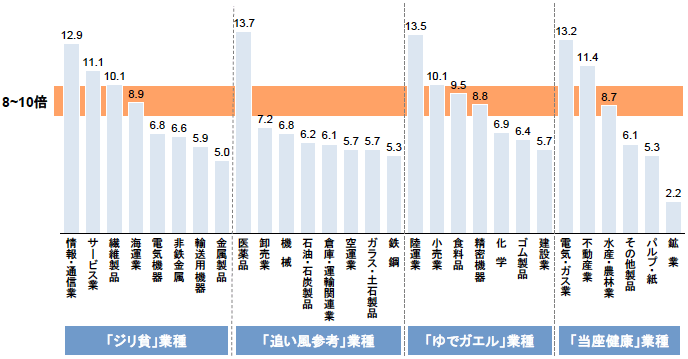

こうして、2019年度において、29業種のうち事業セグメントごとの資産金額の開示を行っていない医薬品業種を除く28業種・140社について、事業セグメントごとに価値創造金額を算出する。そして、その金額が正である事業を価値創造事業として、その金額が負である事業を価値破壊事業として、それぞれ合算する。

こうして算出された価値創造事業の価値創造金額の合計を100.0とすると、価値破壊事業の価値破壊金額は▲108.8となり、当該28業種・140社をベースとする日本企業全体としてみると価値破壊▲8.8という結果になってしまっている(図表9)。

28業種・140社による価値創造の結果

日本企業においては、加重平均資本コストWACCや投下資本利益率ROICを意識した経営が進んできており、徐々にではあるものの、企業全社ベースでの企業価値創造に対して注意が払われるようになってきている。これからは、事業ポートフォリオにおける個々の事業ごとの事業価値創造にも取り組んでいき、それぞれの事業がきっちりと価値を創造するように、また、社内で価値創造事業から価値破壊事業への内部補填が行われるようなことがないように、価値創造経営のさらなる進化を実現していくべきである。

そして、事業における事業価値の創造がどのような施策によっても難しいようであれば、あるいは自社の全社戦略の道筋から当該事業が外れるようであれば、当該事業の抜本的な構造改革、撤退、売却などによる事業ポートフォリオ自体の見直しが必要になってくるといえる。

3. コングロマリットとしての価値創造

企業が事業ポートフォリオに異なる性質の複数の事業を抱えている場合には、いわゆるコングロマリットディスカウントが発生するといわれている。すなわち、コングロマリットディスカウントとは、企業が多角化経営を行う際に非効率が生じて、それぞれの事業に単業で特化して事業を行う企業よりも 企業価値が低下する現象である。多角化企業におけるコングロマリットディスカウントの大きさは、単業ベースとの比較において、数%~数十%とされる研究が多い。

コングロマリットディスカウントの原因となる多角化経営の非効率としては、複数の事業間で経営資源の配分を最適化できないこと、事業それぞれにおいて必要となる卓越したスキルを持ちきれないこと、事業間のシナジーを実現できないこと、経営者がすべての事業には注意を払いきれないこと、経営管理において良好事業から不振事業へ社内内部補填が行われ業績が曖昧になってしまうこと、などが挙げられる。

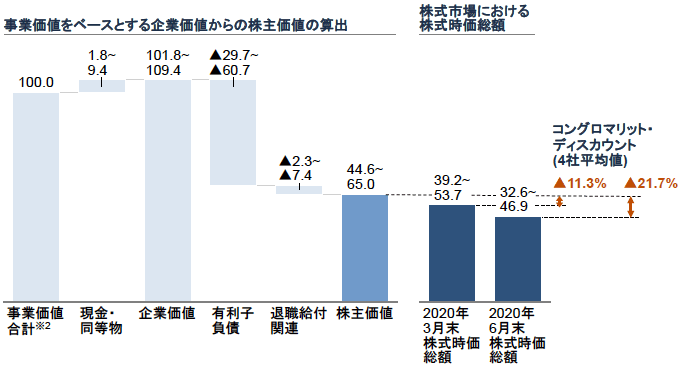

29業種のうちの陸運業種の2020年度の売上高上位5社に含まれる鉄道企業4社について、コングロマリットディスカウントの有無をみてみる。鉄道企業は、本業である鉄道という陸運業に加えて、コンビニエンスストア・スーパーマーケット・百貨店などの小売業、不動産開発などの不動産業、ホテル業や旅行業などのその他事業を事業ポートフォリオにもって運営している。

まず、鉄道企業4社について、2019年度の業績をベースに、事業ポートフォリオにおけるそれぞれの事業に対応する業種のEBITDAマルチプルによって事業価値を算出し、それらの事業価値の合計としての企業価値から株主価値を算出する(注11、注12)。そして、その株主価値を資本市場における株式時価総額と比較することによって、コングロマリットディスカウントの有無をみていく。なお、株式時価総額は、2019年度決算期末の2020年3月末時点および2019年度決算公表後の2020年6月末という2時点によっている。

この結果、コングロマリットディスカウントが、2020年3月末時点の株式時価総額と比較して4社平均で▲11.3%、2020年6月末時点の株式時価総額と比較して4社平均で▲21.7%と算出された(図表11)。

コングロマリット経営では、事業ポートフォリオにおける事業間でのシナジーを生み出すなどして、多角化経営だからこそ実現できるコングロマリットプレミアムを本当に発揮できるのかが課題となっている。例えば、ソニーグループでは、「エンタメ領域を中心に事業間のシナジーが生まれ、複合経営だからこその高い競争力につなげている」とされ、2021年11月時点で+22%のコングロマリットプレミアムがあると報じられている(注13)。

この点を検討するために、29業種・145社それぞれについて、1999年度から2020年度までの事業ポートフォリオにおける売上高の相関係数をみてみると、40%前後となっている(注14)(図表12)。この水準は、事業間での相関が大きいとも小さいともいえない水準である。これは、第二次世界大戦後の高度経済成長期から、それぞれの日本企業が業容を拡大してくる中で、順次、事業を追加してきたものの、それらの事業間でのシナジーを実現させるなどの取り組みを意識して進めることがないまま、ただ単に事業ポートフォリオに複数の事業を入れただけの状態にとどまってしまっているためと考えられる。もちろん、事業ごとの売上高の相関によってシナジーの有無が直接に計測できるものではないが、日本企業が事業ポートフォリオとしての経営までには進んでいないことの一端を表すものといえよう。

4. 事業ポートフォリオの評価指標

日本企業の持続的な成長に向けた事業ポートフォリオの変革が求められる中で、事業ポートフォリオの質はどのように評価していくべきであろうか。

企業価値の創造が成長と稼ぐ力によってけん引されることから、事業ポートフォリオの質も、これら2つの要素をもって評価することが好ましいと考えることができる。成長は売上高の成長率として表し、稼ぐ力は税引後投下資本利益率ROICとして表す。すなわち、事業ポートフォリオの質の指標として、次のものを提示する。

- ①事業ポートフォリオ評価マップ

縦軸を売上高成長率、横軸を税引後ROICスプレッドとして、年度によるこれらの推移をプロットする。企業は、投資家からの資金調達にかかる加重平均資本コストWACCを上回る投下資本利益率ROICを実現している場合に企業価値を創造しているといえる。したがって、税引後ROICスプレッド=税引後投下資本利益率ROIC – 加重平均資本コストWACCは、事業ポートフォリオとして企業価値を創造しているか否かを表す。

なお、売上高成長率および税引後ROICスプレッドとも、事業単位で算出したものを、それぞれの事業の投下資本金額で加重平均することによって、事業ポートフォリオとしての成長率と税引後ROICスプレッドを算出する。投下資本金額で加重平均を行うのは、企業が投資家から調達した資金を資本として投下することによって事業を構築し運営しているからである。 - ②事業ポートフォリオ評価スコア

事業ポートフォリオの質を表す定量的な評価指標として、事業ポートフォリオ評価スコアを算出する。

事業ポートフォリオ評価スコア

=(符号)|売上高成長率|×|税引後ROICスプレッド|

ここで、符号は売上高成長率および税引後ROICスプレッドとも正の場合に(+)、それ以外の場合は(―)となるものとして定義する。また、|〇〇|は、絶対値を表す。売上高成長率および税引後ROICスプレッドとも、事業単位で算出したものを、それぞれの事業の投下資本金額で加重平均することによって、事業ポートフォリオとしての売上高成長率と税引後ROICスプレッドを算出する。

税引後ROICスプレッドが正のときに企業が成長すれば企業価値は大きく創造されていくことになる。一方、税引後ROICスプレッドが負のときに企業が成長すれば企業価値は大きく破壊されていくことになる。このような関係を定量的な指標として表現しようとするのが事業ポートフォリオ評価スコアである。

これらの指標を29業種・145社のうちの素材系業種の大手日本企業で算出してみた。事業ポートフォリオの質の変化を端的に表すことができることを見て取れる(図表13)。

また、29業種・145社のベースで、2019年度の業種ごとの事業ポートフォリオ評価スコアを算出してみると(注15)、その多くがマイナス値となっており、成長や稼ぐ力の向上の実現を目指した事業ポートフォリオ変革が課題となっていることが、改めて明らかになった(図表14)。

日本企業の中で事業ポートフォリオの変革が進んでいるといわれる富士フイルムホールディングスおよび日立製作所について、これらの事業ポートフォリオの評価指標を算出してみると、その改善が進んできていることを、視覚的にも確認できる(図表15)。

富士フイルムは、「先進・独自の技術をもって、最高品質の商品やサービスを提供することにより、『事業を通じた社会課題の解決』に取り組み、サステナブル社会の実現に貢献する」(中期経営計画 VISION2023)というビジョンのもとで事業ポートフォリオ変革を進めており、成長および稼ぐ力とも向上が続いている。

日立製作所は、「データとテクノロジーでサステナブルな社会を実現して人々の幸せを支える」(2024年中期経営計画目標)というビジョンのもと、複数の大型M&Aを活用して取り組んできた事業ポートフォリオの入れ替えを終える段階に来ており、これからのさらなる成長と稼ぐ力の向上が期待される状況にある。

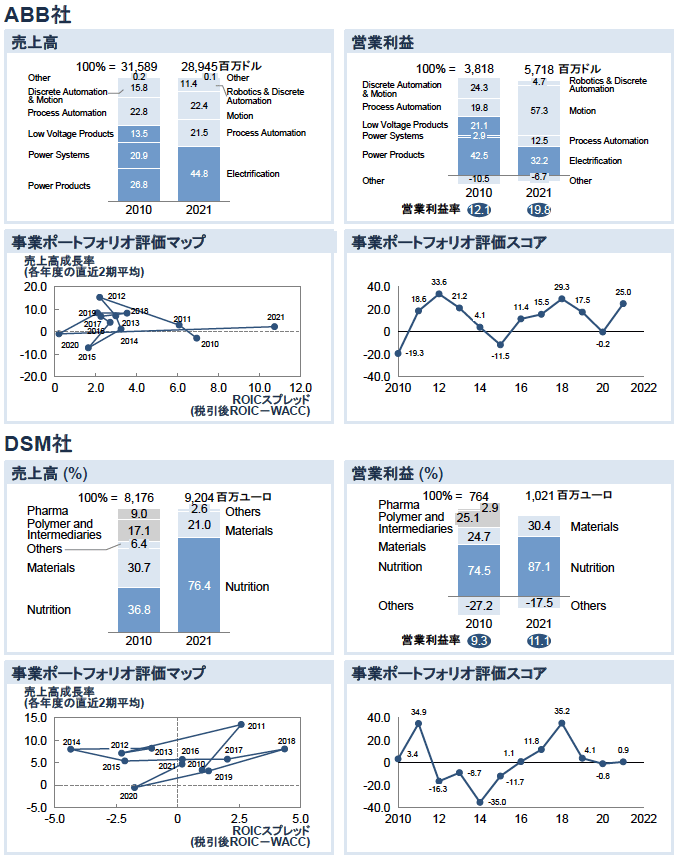

なお、海外企業で事業ポートフォリオ変革を進めてきている企業の例として、日立製作所が電力関連での大型事業買収を行った相手方であるスイスABB社および祖業である石炭事業から化学事業を経て栄養事業へと大きな事業ポートフォリオ変革を進めてきているオランダ DSM社を参照してみる。ABB社は「We envisage a future where the physical and digital worlds merge, making operations safer, more intelligent and more productive. By transforming industries, we are helping to create a more prosperous and sustainable future.」(ABB “Our Purpose”)というビジョンの下で事業ポートフォリオの変革を進めてきており、DSM社は「Growth and Value – Purpose-led, Performance-driven: “Creating Brighter Lives for All”」(Royal DSM “Growth& Value”)というビジョンの下で事業ポートフォリオの変革を進めてきている(図表16)。

これら海外企業の特徴は、事業ポートフォリオの変革を成長と稼ぐ力の2つの観点から不断に進めており、事業ポートフォリオマップにおいてそのどちらかが低下するようなことがあれば、事業撤退、事業売却、あるいは事業買収を含む事業ポートフォリオの大胆な変革によって、成長と稼ぐ力の向上軌道へのかじ取りを継続的に図っていることである。例えば、DSM社は、2010年度から2015年度に汎用化学品事業をベストオーナーに売却しつつコア事業とする栄養事業での買収を行って成長軌道の確保に努めつつ、マーケティングや営業活動の改善によって稼ぐ力の向上を図るなど、事業ポートフォリオの変革を継続的に進めてきており、成長と稼ぐ力の一層の向上を狙う戦略を進めてきている。

こうした継続的な事業ポートフォリオ変革の結果として、事業ポートフォリオ評価スコアも、日本企業と比較すると大きな値を取っていることが興味深い。

5. まとめ

本稿では、日本企業の持続的な成長を目指した事業ポートフォリオ変革という観点から、企業価値の創造の源泉となる成長と稼ぐ力という視点で、業種別での現状と課題をみてきた。そして、事業ポートフォリオ変革を進める際に有用な指標として、事業ポートフォリオ評価マップと事業ポートフォリオ評価スコアを提示した。

繰り返しになるが、事業ポートフォリオ変革とは、経営者のリーダーシップの下で、事業ポートフォリオの構築や組み換えを行い、持続的な成長や利益の大きな向上を継続的に実現していく取り組みである。そして、企業価値は企業が生み出すキャッシュフローを源泉とするものであり、そのキャッシュフローは企業の成長と利益体質である稼ぐ力によるものであるので、事業ポートフォリオ変革は企業価値の創造にも直結するものなのである。

そのような事業ポートフォリオ変革を行っていくには、日本企業として、下記のような事柄が総じて課題となる。

- これまで事業部門ごとに現場発での経営を進めてきた中にあって、自社のパーパスやミッション・ビジョンを規定し、それを羅針盤として企業が進んでいく道筋である全社戦略を策定の上、経営者がリーダーシップを発揮することによって事業ポートフォリオ変革を進めていくには、どのようにすればよいのか。

- どのように事業の単位をくくっていくか。それらの事業の管理会計ベースや価値ベースでの業績の計測や投資家も納得する継続性ある開示を、どのように行っていくか。

- 事業に対して、ヒト・モノ・カネ・スキルなどの経営資源の最適な配分を、どのように行っていくか。

- 事業ポートフォリオにおける複数の事業の間でのシナジーを、どのように実現していくか。その際に、シナジーの源泉となる自社にダントツな強みをどのように特定し、それを自社の持続的な競争優位性として、どのように強化していくか。

- 複数の事業で必要になるスキルや事業の入れ替えで新たに必要になるスキルを、企業の組織的なケイパビリティおよび社員それぞれのケイパビリティとして、どのように構築し進化させていくか。

- 事業ポートフォリオ変革を進める中で、人材ポートフォリオの構築・維持・進化をどのように図っていくか。また、ジョブ型ではなくメンバーシップ型ともいわれる日本的雇用慣行の中で、事業ポートフォリオ変革に伴う人材の異動をどのように実現していくか。

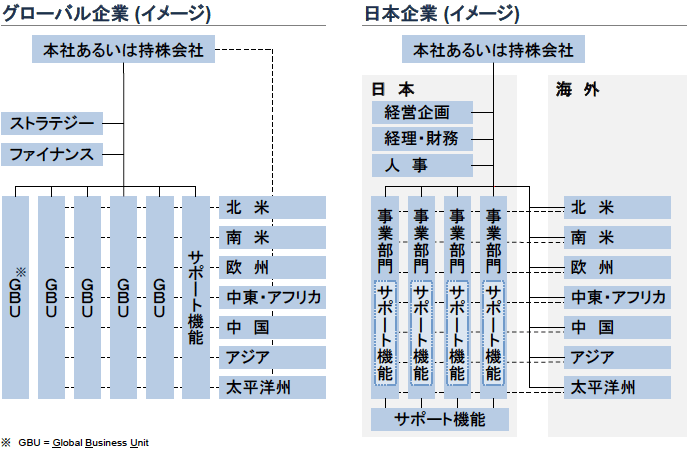

このような課題を解決しながら事業ポートフォリオ変革を進めるには、これまでの事業部門ベースのボトムアップ型の経営だけではなく、経営者が明確なビジョンを持ってリーダーシップを発揮するトップダウン型の経営も求められる。この点、欧米の企業では、そのような経営者に対して直接のレポーティングラインを持つストラテジーチームやファイナンスチームが、事業ポートフォリオ変革の戦略の策定や実行プランの推進を担っている。これらのチームは、事業部門からの戦略を、いわばホチキス留めすることによって全社戦略としての取りまとめを行っている日本企業の経営企画部門とは、その性質や権限・責任が大きく異なるものになっている(図表17)。

日本企業も、持続的な成長を目指して、経営者のリーダーシップの下で、パーパスやミッション・ビジョンによる全社戦略によって、成長と稼ぐ力の向上を実現する事業ポートフォリオ変革を主体的かつ積極的に進めていくべき時機になっている。