「増産契約の罠と経済的強迫の法理(上)」では、本稿の目的とその導入部分である米国の乳幼児用粉乳の不足問題と国防生産法の概要について触れた。特に国防生産法では、民間の工場に政府が所有する設備を設置する権限が大統領に付与されている点が特徴的であることを紹介した。

本稿では、関係特殊的投資を必要とする契約には事業者はこれを回避する合理的な理由があること、これを解消するには、契約上、調達数量を明記するか製造設備の投資判断を調達側が行うことが考えられることを議論していく。

3.契約理論の示唆する供給事業者の過少投資

(1)簡単なモデルによる説明(防災シェルターの事例)

今、ある政府が、ある財を大量に必要としていたとしよう。政府がその財を一括して調達し、公用に供するためである。分かりやすくするために、今、その財を洪水対策のための特殊な防災シェルターであるとし、緊急に大量配備が必要になったものする。

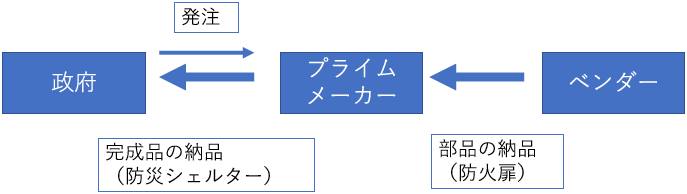

防災シェルターのメーカーは、1社しかないものとする(注1)。政府はこのメーカーをプライムメーカーとして発注する。このプライムメーカーは、ベンダーから部品の供給を受ける。今簡略化のため、プライムとベンダーの2社のみのサプライチェーンを考える。ベンダーの供給する部品−例えば防火扉としよう−は、ボトルネックとなる重要部品とする(下記図参照)。

プライムが、政府に納品することによる利益はVとし、納品量に応じて増大するものとする。プライムはベンダーから部品の供給を受ける際に交渉するが、Vの半分はベンダーに分配する。

このような状況の下、調達数量を事前に契約で明記していなかったとして、メーカーは製造ラインをどの程度増設するか。契約理論の基本的なモデルを用いて検討してみる(柳川範之「契約と組織の経済学」(東洋経済新報社、2000年)第2章参照)。

当該シェルターの総供給量は、ベンダーの防火扉製造ライン増設にかかっており、その投資額をここではxとする。このため、Vはxの関数であり、V(x)で表す。

政府は、プライムにシェルターの製造を発注する。初年度の発注数に対する代金はpである。政府は、今後も継続的に発注しようと考えているが、予算の単年度主義の関係から、初年度の数量しか指定できず、全期間にわたる発注総量を事前にコミットすることはできない。このため、契約書には発注総量は書いていない不完備な契約になっている。ベンダーは、その製品向けの特別なライン増設や人材確保・教育を行う。すなわち、xは関係特殊的な投資である。

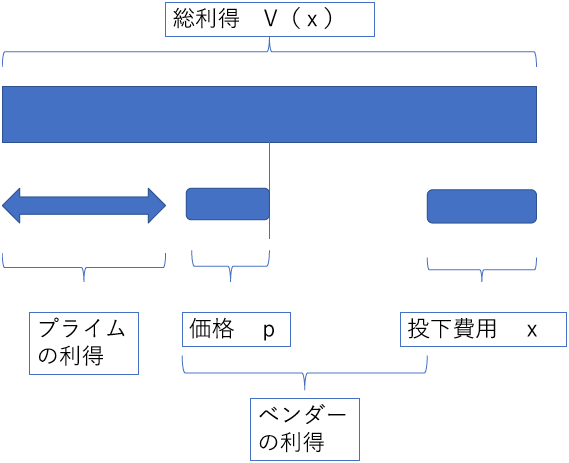

このとき、プライムとベンダーの利得はそれぞれ次のようになる。

プライム 1/2*V(x)-p

ベンダー 1/2*V(x)+p-x

1/2*V-1=0 ⇔ V’=2

となり、このようなxを投資すれば、ベンダーの利得は極大化する。

また、今、プライムとベンダーの両方の総利得を考える。すなわち、上記のプライムとベンダーの利得を単純に足し上げたV(x)-xを最大化する点を探すことになる。それを微分すると、

V’-1=0 ⇔ V’=1

となる。

今、V(x)関数がxの増大によって右肩上がりに上がっていくが、次第になだらかになっていく、上に凸の関数であると想定する(左上に凸という方が適切かもしれないが)。実際、このような関数は実感に即していると思われる。大量受注をこなすため複数年にわたって納品することになると原材料価格の上昇が利益を圧迫する可能性もあるし、そもそも事情が変わって調達数量自体想定外に抑制されてしまう場合(注2)もある。なだらかになるとの想定は将来の発注量の不確実性の表れである。

これを前提とすれば、V’の接線の傾きが2の場合と1の場合とでは、2の場合をさすxの方が1の場合をさすxよりも小さい(注3)。

プライムとしては、増産体制の利益を極大化するため、ベンダーに極力多くの投資をしてほしいと思っている。しかし、プライムの投資額は、プライムとベンダーの総利得を基準にして最適投資だと思われる投資額の半分にしかならない。ベンダーは両当事者が一体であれば期待される投資額よりも低い過少投資しかしないという状態を生じてしまうのである。逆に、ベンダーが無理に投資を増やそうとすると、次のGMとフィッシャーのような関係が生じ、ホールドアップを招来してしまうおそれもある。結局、重要部品を調達しようと思っても、部品を供給するベンダーが最適投資を行わず、ついてこないため、供給能力は上がらないままになる。

(2)オリバー・ハートの掲げる例

ハーバード大学教授のオリバー・ハートは、著書でGMと車体メーカーのフィッシャーボディの事例をあげて、ホールドアップの問題を分かりやすく説明している。上記との関連ではGMがメーカーに当たり、フィッシャーがベンダーに当たる。

そこでは、GMの自動車に対する需要が上昇し、供給車体数をフィッシャーに追加要請する状況が想定されている(注4)。フィッシャーの投資は、GM向けの関係特殊的投資になるため、フィッシャーは、いったん特別な機械を導入してしまうと、GMが交渉力を駆使して車体の納入価格を徹底的に下げようとしてくるのではないか、と心配になるだろう。そうなると、フィッシャーは初期投資を回収できない。逆に、GMがフィッシャーからの車体供給をあてにした自動車を開発し、関係特殊的投資を行うとフィッシャーはGMからできる限りの利益を得ようと高い価格を設定してくる可能性がある。そうなると、GMは投資を回収できない。契約を行っても、再交渉を申し入れされ、さまざまな要求を受ける可能性があるのである。

発注総量が契約上しっかり記述されていない状態では、関係特殊的投資を先行した方が利益を奪われる。このような「足元を見る」行為が、米国式の「ホールドアップ問題」である。

このようなホールドアップ問題を解消する手段は、①総量を事前に契約上、明記すること(完備契約)、②メーカーの所有権を獲得すること―合併して子会社化することはその選択肢に含まれる―である。①が有効であることはいうまでもない。②については、被買収企業の支配権を取得することで買収企業が関係特殊的投資を決定する権限を得ることができる点で有効となる。

契約理論では、部品製造企業の所有権を買収することで、当該企業の投資の決定権を握る垂直統合が合理的であることを「所有権アプローチ」という議論の中で明らかにしている。先ほどのオリバー・ハートの著書では次のような具体的な事例が紹介されている(注5)。

例えば、炭鉱に隣接する発電所は、垂直統合されて同一の所有権に帰属している例が非常に多い(Joskow(1985)(注6))。発電所から製造される電気がほぼ炭鉱に供給される関係特殊的投資となるから、このような帰結も納得がいくものである。

また、ボーキサイト鉱山に隣接するアルミニウム精錬所のケースでもすべてのケースで垂直的統合が生じていることが明らかにされている(Stuckey(1983)(注7))。精錬所は特定のボーキサイト鉱山に固有な装置を必要とする関係特殊的投資を伴うからである。

この「所有権アプローチ」は、相手方の工場内に、自ら所有する設備の設置を許容させることによっても、可能となる(注8)。この方法は、メーカーの投資の誘い水として補助金を用意するという政策よりもはるかに強力である。相手方の投資判断を待つ必要がないし、投資判断はきっと過少投資の水準を選択するからである。先述の国防生産法には、こうした問題を回避する効果があるのかもしれない。

(3)投資の下方圧力

「増産契約の罠と経済的強迫の法理(上)」にみた、米国の粉ミルクメーカーAbottの件に戻ろう。英系大手新聞社Guardianは2022年5月20日付けで「粉ミルク危機:Abottは、工場の修理が必要なときに株主に利益を還元した」と題する批判記事を掲載した。その内容は、粉ミルクを細菌から守るために必要な投資を行うべき時期に必要な投資を行わず、かえって数十億ドルの自社株買いを実施し、株主の利益を優先していた、とするものである。

投資可能な内部留保が十分あるにもかかわらず、顧客に有益で必要な投資を行わず、株主への出資還元となる自社株買いを優先した、という批判である。この批判の当否や真偽は、筆者には分からないし、関心もない。ここで取り上げるのは、このような批判の内容が契約理論の格好の材料だからである。

1つの想定から入るが、粉ミルク製品の製造には、厳しい食品規制があると思われる。この規制に対応するためには特殊な製造設備を投資しなければならず、限られた大手粉乳製造業によってのみ生産可能になると考えられる。消費者は、これら製品を購入し続けるしかない。仮に、こうした事情があるならば、本来、事業者と消費者の双方の総利得の関係から望ましい最適な投資水準があり得るのに、事業者は、それに至らない過少な投資しか行っていないということもありえる。

先ほどのシェルターの議論でいうメーカーは消費者に、ベンダーは粉乳製造事業者に当たり、先述の契約理論からみても、事業者に投資の下方圧力が働いていた可能性も考えられる。これが、余剰資金の使途として投資をあえて選択しないという判断につながったのかもしれない。

国防生産法による製造事業者の投資拡大政策は、投資判断を大統領が代替することでそのようなメカニズムを修正する効果を期待できるといえるかもしれない。

なお、繰り返しになるが、先の批判記事の当否や真偽と、この分析はまったく無関係である。

(増産契約の罠と経済的強迫の法理(下)に続く)