日本は高度な機械や資本財を生産・輸出している。世界金融危機後は、部品の製造をアジア諸国に移転した。本稿では、1990年以降の為替レートの変動が日本の輸出に与えた影響を検証した。検証の結果、1990年から2010年にかけての影響は大きく、円の価値が10%上昇すると機械輸出が6%減少していた。2010年以降は機械輸出全体、特に対アジア諸国の輸出は為替の影響を受けにくくなり、一方で円安が日本の製造業の収益とアジア諸国以外の国への輸出を拡大している。

日本は、高品質の機械や資本財を生産・輸出している。例えば、掘削機、工作機械、タービン、ロボット、半導体や繊維を製造する機械、その他の資本財である。日本は伝統的に、川下分野を担うアジア諸国にこれらの財を輸出する重要な役割を果たしてきた。Kwan(2004)は、アジア企業が資本財を日本から入手できなければ、多くの場合、他に調達手段を持たないことを指摘している。川下企業が重要な資本財を調達する際に影響を及ぼす要因としては、何があるのだろうか?

輸出の高度化と為替レートの弾力性

日本の輸出は高度化している。Hidalgo and Hausmann (2009)の複雑性の測定法を用いると、日本の輸出バスケットは2000年から2021年の期間連続で、世界で最も高度と評価されている。Hidalgo and Hausmannの手法によれば、日本の機械輸出バスケットは、中国、米国、ドイツ等の主要な機械輸出国よりも高度である。

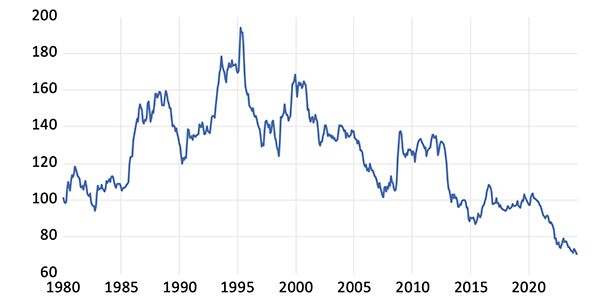

高度化された輸出は為替感応度が高いのだろうか。日銀がデータを提供する2024年度の日本の実質実効為替レートが過去44年間で最低水準にある今、これは妥当な疑問である(図1参照)。Abiad et al.(2018)は、より複雑性の高い財ほど生産が難しく、それゆえ代替財がより少ないと指摘している。そのため、複雑性が高い製品ほど需要の価格弾力性が低く、従ってこれらの製品の輸出の為替レートに対する感応度は低いはずであると考察した。

これまでの研究ではさまざまなエビデンスが混在している。Baek (2013)は、自己回帰分布ラグ・モデルと1991~2010年の四半期データを用いて、日本の韓国への機械輸出は長期的には為替レートの影響を受けないと報告し、これは韓国が日本からの機械に依存しているためであると論じた。Sato et al.(2013)は、2001-2013年の月次ベクトル自己回帰によるインパルス応答関数を用いて、円高が日本の事務用機械、電気機器、通信機器の輸出を減少させることを明らかにした。Thorbecke (2015)は、1982-2009年の年次データと動的最小二乗法を用いて、円高が日本の資本財・設備財の輸出を減少させたと報告している。

円高とバリューチェーンの分割

1982年以降の日本経済は波乱に満ちていた。1985年、米国の貿易赤字を削減するため、日本、フランス、西ドイツ、英国はプラザ合意で米ドルに対し、自国通貨を切り上げることに合意した。1985年9月のプラザ合意締結から1995年半ばまでに、円は1米ドル=240円から88円を切るまでに増価した。

日本の輸出企業は価格競争力を失い、コスト削減のため労働集約的な作業を東南アジア諸国連合(ASEAN)や中国の工場に移転した。日本の最終財輸出は、1985年には世界の最終財輸出の20%を占めていたが、1995年には10%に減少した。日本の対外直接投資(FDI)は、1985年には日本のGDPの0.5%であったが、10年後には2.5%以上に増加し、そのFDIの主要な受け入れ国はアジアであった(Urata and Kawai 1999)。日本が中国とASEANへ輸出する中間財・資本財(ICG)は、1985年には日本の中間財・資本財輸出全体の28%であったが、1995年には40%に増加した。中国とASEANの最終財輸出は、1985年には世界の最終財輸出の3%であったが、1995年には10%を超えるまでに増加した(注1)。

Bayoumi and Lipworth (1998)は、当時の日本のFDIの動機は、海外子会社が生産プロセスの一部となる垂直統合にあったことを明らかにしている。Yoshitomi(2007)は、この垂直的FDIに伴う貿易を垂直的産業内貿易(VIIT)と評している。VIITにおいて、企業は比較優位に基づき先進国、新興国、途上国全てにわたってバリューチェーンを分割している。各地域の比較優位の決定要因は、資本および熟練・非熟練労働者の有無、物理的および制度的インフラである。

Sasaki et al.(2022)が明らかにしている通り、2008-2009年の世界金融危機(GFC)で円高が進行した際、日本の多国籍企業(MNC)は製造部門の海外移転を続け、円高による価格競争力低下を解消できた。2012年に円安に転じても日本企業は生産を日本国内には回帰させず、海外生産を継続した。Sato and Shimizu(2015)は、数十年にわたって日本企業が海外生産を増加させたと指摘している。その生産ネットワークはアジア諸国を中心としたものであり、GFC中の円高の進行に伴い、これらの企業はアジアへの生産移転をさらに拡大して分業を加速させた。このことから、Sato and Shimizu(2015)は、日本の輸出の増加はアジアにある海外子会社からの部品の輸入増加を意味し、円安はもはやそれほど機械輸出を促進しないと指摘している。

部品の生産がアジア諸国に移転されれば、円の為替レートが日本の対アジア諸国への輸出に及ぼす影響は減るだろう。部品を日本に供給するアジア諸国の通貨に対し円安になると、これらの輸入中間財の円建てコストは増加する。このコスト増は、その供給国へ逆輸出する日本の付加価値に与える円安の影響による、価格競争力の上昇を抑制することになる。従ってGFC以降、日本がアジア諸国への移転を拡大したのであれば、アジア諸国の通貨に対する円安がその国への輸出に与える影響は、2009年以降は縮小したといえる。

世界金融危機後の為替レートが機械輸出に与えた影響の検証

筆者は、為替レートが日本の機械輸出に対する影響が、GFC以降に減少したか否かを検証した(Thorbecke 2024)。検証の結果、1990-2000年および2000-2010年の期間には、10%円高になると機械輸出が6%減少したことが分かった。機械輸出の多くのサブカテゴリーも円高に反応して減少していた。しかし2010-2020年の間は、機械輸出全体および重要なサブカテゴリーの大部分において、円高による輸出の減少は見られなかった。

個々のカテゴリーを見ると、2010-2020年にかけては、特殊機械と商用車の輸出には為替レートによる影響は見られないが、電気通信機器輸出は影響を受けていた。2000年以降、為替レートが特殊機械輸出に影響がなかったということは、韓国のような川下分野を担う国が日本からの機械輸出に依存していることを示したBaek (2013)と一致する。また、ロボットや半導体製造機械などの高度な財の価格弾力性は低いはずだとするAbiad et al.(2018)とも一致する。

商用車の輸出が2010年以降、為替レートの変動に反応しなくなったという検証結果は、日本の輸送機器輸出企業が、2012年から始まった円安期に市場別価格設定(Pricing-to-Market: PTM)行動によって円安に対応したとするNguyen and Sato (2019)の研究結果を裏付けるものである。これらの日本企業は、輸入国通貨建ての価格を引き下げるのではなく、国外価格をほぼ一定に維持する道を選んだ。つまり円安に伴い輸出量を増やすのではなく、利益率を高めることを選択したのである。

2010-2020年における電気通信機器輸出は、為替レートに対する感応度が極めて高かった。GFC以前、日本は携帯電話の主要生産国であった。しかし、Sato et al. (2013)が論じたように、GFCに端を発した急激な円高と韓国ウォンの急落が重なったことで日本の通信機器輸出は激減し、韓国の通信機器輸出が急増した。Thorbecke(2023)の通り、2012年には韓国のサムスンが売上高で最大の携帯電話メーカーとなり、同社はその後10年間にわたりその地位を維持し続けた。

日本の輸出をアジア諸国向けと非アジア諸国向けとに分類してみると、GFC後の為替レートの下落を受け、全ての機械輸出および大部分のサブカテゴリーにおいて対アジア輸出は増加していない一方で、非アジア諸国への輸出が拡大している。機械の総輸出額は、円が10%下落すると、非アジア諸国への輸出は約6%増となっている。また、為替レートの下落と輸出増加の間に統計的に有意な関係が認められるサブカテゴリーもある。これらの検証結果は、アジア諸国への生産移転が、為替レートの下落と日本の対アジア機械輸出の関連性を弱めたとするSato and Shimizu(2015)の仮説と一致する。

結論

Ito et al.(2023)は、日本がグローバル・バリューチェーンの川上に移動したことを明らかにした。川下に位置する国の企業への輸出には、資本財のみならず、部品も含まれる。本稿で取り上げた研究では、為替レートが日本の資本財輸出に与える影響の変化を検証した。今後の研究では、為替レートが日本の部品の輸出に及ぼす影響について検証する必要がある。Thorbecke (2008)は、プラザ合意後に日本からアジアへのFDIが急増した時期に、日本の対アジア部品輸出が為替レートの変動に想定通りの感応度を示していたことを明らかにしている。同じことが、日本の対アジアFDIが急増したGFC後にあったのかどうかも興味深い検証事例である。また、日本からアジア域外川下企業への輸出による知識スピルオーバーが、Hirano(2016)などで論じられている日本からアジア域内川下企業への貿易による知識拡散に匹敵するかどうかも検証が必要である。最後に、日本の機械輸出企業と同様の商品を生産する他国企業との競合の度合いや、重要な資本財提供による協力の度合いについても検証がなされるべきである。

編集部注:本稿のベースとなった主な研究(Thorbecke 2024)は、経済産業研究所(RIETI)のディスカッション・ペーパーとして発表された。

本稿は2024年4月24日にVoxEUにて掲載されたものを、VoxEUの許可を得て、翻訳、転載したものです。