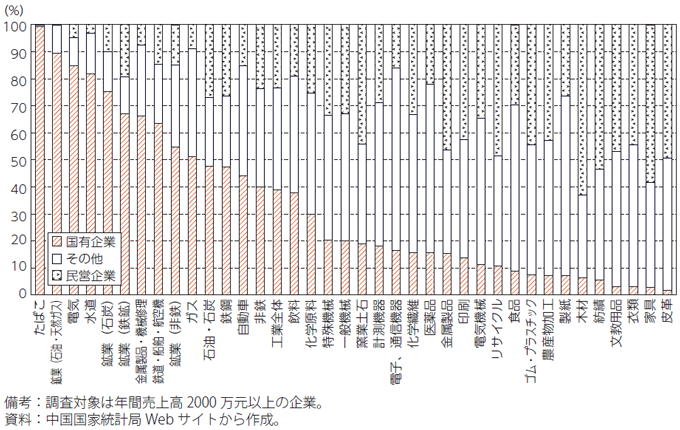

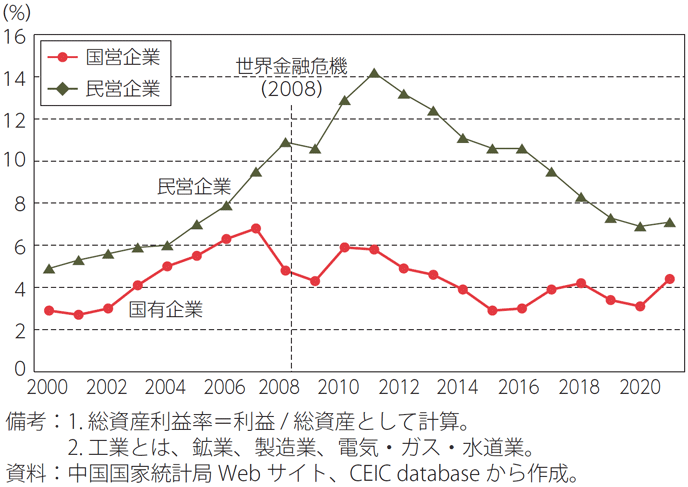

中国の国有企業は、特定の産業分野を独占または寡占しており、工業分野では、石炭、石油・天然ガス等の資源採掘、電気、ガス、水道等の公益事業、鉄鋼、自動車、非鉄金属といった分野で高いシェアを有している(図1)。国有企業は、こうした分野を中心に、総じて総資産利益率(ROA)が民営企業よりも低く、世界金融危機後からは顕著な乖離を見せている(図2)にもかかわらず、その淘汰や改革が遅れていることが中国の国内構造問題として指摘されており、政府補助金がその要因として考えられる。政府補助金は、市場の需給条件を反映しないまま、赤字企業の存続や、支援がなければ実現しない新規投資・研究開発、非経済的な生産設備の維持に用いられ、公平な競争条件をゆがめている可能性があり、日本を含めた他国の企業にとって競争上不利となり、他国の経済に悪影響を及ぼす恐れがあることから、その動向や実態を確認する。

中国では、90年代以降の国有企業改革の過程で多くの国有企業が株式会社に改組され、民営企業同様に株式市場に上場していることから、中国の上場企業が公表している財務諸表に記載されている、政府補助金のデータを集計して、政府補助金の実態に関する分析を行った。

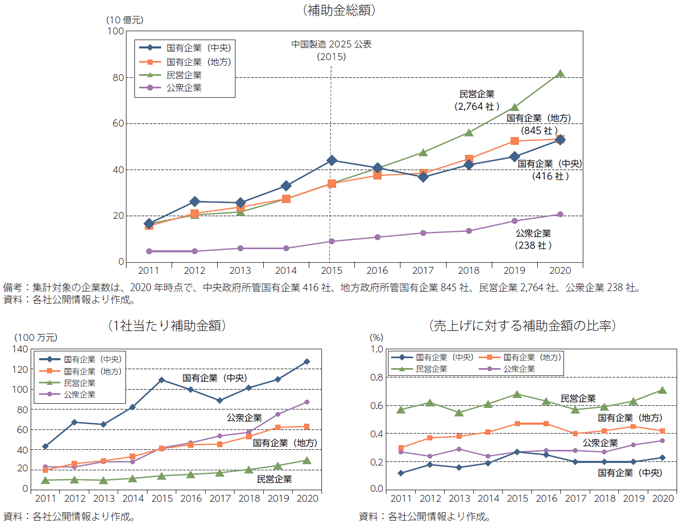

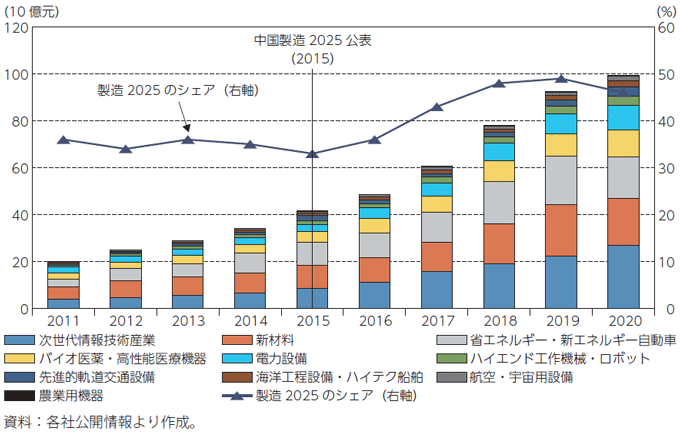

中国では、政府補助金が、国有企業だけでなく、民営企業に対しても幅広く交付されており、その総額は、2020年に2,164億元(3.3兆円)に及んでいる。2011年の554億元(0.7兆円)と比べて人民元ベースで3.9倍となっており、中国製造2025が公表された2015年の1,250億元(2.4兆円(注1))と比べても1.7倍と、大きく拡大していることが分かる(図3)。2010年代半ば以降、補助金総額では、民営企業向け補助金が中央政府や地方政府所管の国有企業向け補助金を上回っている。民営企業向け補助金の伸び率は、2011年の167億元(0.2兆円)から2020年に819億元(1.3兆円)へと4.9倍に拡大した一方、国有企業向け補助金の伸び率は、同期間に326億元(0.4兆円)から1,063億元(1.6兆円)へと3.3倍の拡大となっている。1社あたりの補助金額では、重厚長大業種を中心に大型企業の多い中央政府所管の国有企業向け補助金が民営企業に対する補助金よりも大きいものの、売り上げあたりで見た補助金額では、民営企業向け補助金が国有企業向け補助金を上回って推移している。国有企業の売上高利益率は2020年に10.8%であり、売上高に対する補助金の比率は0.3%である一方、営業利益に対する補助金の比率は2.8%を占めている。このことから、中国政府は、産業の高度化に当たって、必ずしも国有企業を集中的に対象としているわけではなく、民営企業を含めて、幅広い企業に対して柔軟な支援を行っていることが分かる。

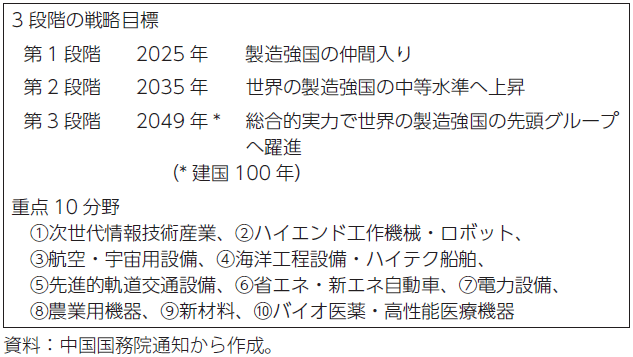

次に、補助金の支給対象となっている業種について、特に、中国政府が2015年に公表した中国製造2025との関係を中心に見ていく。中国製造2025は、中国を世界の製造強国に導くための産業政策であり、その支援の重点となる10 分野が指定されている(図4)。

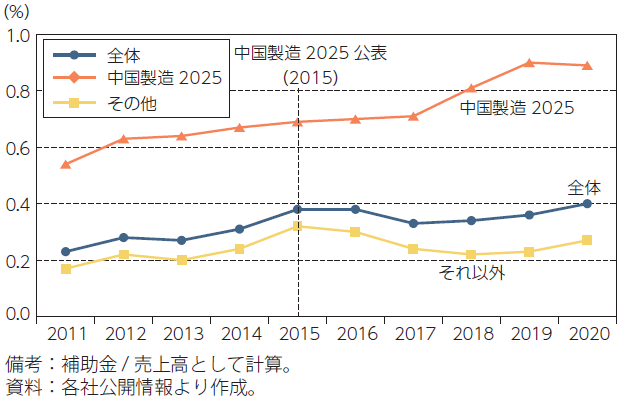

それら10分野の関連業種への交付額をプロットしたものが以下の図5である(注2)。2015年の中国製造2025の公表後、補助金全体に占める重点10分野の関連業種向けの補助金のシェアが上昇している。売上高で見た中国企業の活動自体がこうした分野へシフトしている影響もあるが、売上高に対する補助金の比率で見ても、中国製造2025関連業種の比率は上昇していることから、売上高の変化以上に重点10分野への補助金が手厚くなっていることが分かる(図6)。

なお、2020年に中国製造2025関連業種のシェアが低下しているが、同年は新型コロナの影響で、感染症対策や生活必需品生産企業への支援など想定外の補助金が支給されている可能性がある。

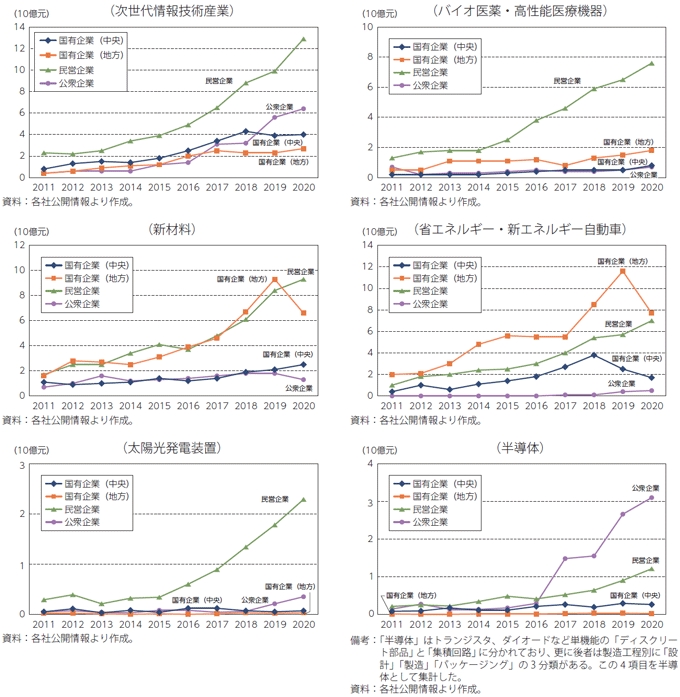

重点10分野の中で、特に補助金額の大きい分野について、企業タイプごとに集計したものが以下の図7である。

5G等の次世代情報技術産業やバイオ医薬・高性能医療機器では、国有企業に対する補助金よりも、民営企業に対する補助金が大きく拡大している。以前より国有企業のシェアが高い分野、例えば、新材料や省エネルギー・新エネルギー自動車においては、国有企業向け補助金が民営企業向け補助金と同水準または上回っているが、次世代情報技術産業やバイオ医薬・高性能医療機器のように民生に近い新規分野においては、民営企業向け補助金が圧倒的に国有企業向け補助金を上回るという特徴が見受けられる。

また、さらに詳細な分類を参照し、例えば、太陽光発電装置について集計すると、民営企業向け補助金が大きく拡大していることが分かる。半導体については、民営企業向け補助金と共に、公衆企業向け補助金が大きく伸びている。公衆企業は、株主数が200名を超える株式会社で、出資比率等による企業分類上、国有企業や民営企業とは別の類型として集計されており、いずれかに簡単に分けることが困難であるが、半導体分野においては、中芯国際集成電路製造有限公司(Semiconductor Manufacturing International Corporation、SMIC)1社が補助金のほとんどを占めている。

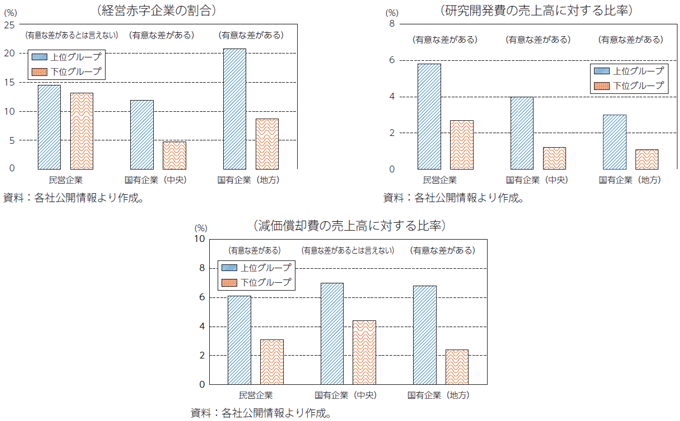

さらに、このような補助金が企業に及ぼす影響について、補助金の手厚さ、具体的には、売上高に対する補助金の比率の上位グループと下位グループで、財務状況等に違いがあるかどうかを分析した(図8)。補助金の売上高に対する比率について、民営企業は1%、国有企業は0.5%を閾値として、上位企業と下位企業に分けている。なお、この閾値を使えば企業数ベースでほぼ半分に分割される。

これを見ると、売上高に対する研究開発費の比率は、民営企業も国有企業も、補助金をより多く受けている上位グループの方が、下位グループよりも有意に高くなっており、設備投資の代理変数として見た売上高に対する減価償却費の比率も、中央国有企業の場合、上位グループと下位グループに有意差は見られないのに対し、民営企業および地方国有企業の場合は、補助金をより多く受けている上位グループの方が、下位グループよりも減価償却費の比率が有意に高くなっている。これは、補助金が研究開発や設備投資の促進に貢献している可能性を示唆している。研究開発や設備投資(注3)の誘発という、産業政策目的に資する用途に補助金が利用されていることが確認できたと言える。

赤字企業の割合は、民営企業の場合、上位グループと下位グループに有意差は見られないのに対し、国有企業の場合は、中央国有企業と地方国有企業ともに、補助金をより多く受けている上位グループの方が、下位グループよりも赤字企業の割合が有意に高くなっている。これは、補助金が赤字補填の役割を果たしている可能性(注4)を示唆している。業種特性など、考慮すべき点があるものの、マクロ的に見て、中央国有企業および地方国有企業を合わせて、国有企業の赤字補填に補助金が用いられている蓋然性は高いことが明らかになった。

こうした分析結果が、G20、鉄鋼グローバル・フォーラム、半導体政府当局会合(GAMS)、三極貿易大臣会合といったフォーラムにおける補助金規律強化に関する議論の一助となれば幸いである。

2022年版通商白書 本文 第Ⅰ部第2章第4節 中国の経済動向

https://www.meti.go.jp/report/tsuhaku2022/pdf/01-02-04.pdf

2022年版通商白書 本文・概要・エグゼクティブサマリー

https://www.meti.go.jp/report/tsuhaku2022/index.html

2022年版通商白書 プレスリリース

https://www.meti.go.jp/press/2022/06/20220628004/20220628004.html

White Paper on International Economy and Trade 2022(2022年版通商白書 英語版概要・エグゼクティブサマリー)

https://www.meti.go.jp/english/report/data/gIT2022maine.html

Release of the White Paper on International Economy and Trade 2022(2022年版通商白書 英語版プレスリリース)

https://www.meti.go.jp/english/press/2022/0628_001.html