2020年初頭から始まったコロナ禍から1年半が過ぎ、さまざまな公的統計調査、民間データ、新たな研究調査によって、全国レベル、地域レベル、産業レベル、個人レベルの分析が進められている。本コラムでは、中小企業基盤整備機構の「中小企業景況調査」(注1)の景況感の情報を使い、大規模、中規模企業と比較してデータが入手しづらい小規模企業、製造業と比較してデータが入手しづらいサービス業の現状をシリーズで記録に残していく。第一回は、「中小企業景況調査」の特長や、1994年から直近までの景況感の変動、産業別、業種別、地域別のコロナ禍での中小企業を取り巻く業況の変化に耳を傾ける。

コロナ禍の分析での「中小企業景況調査」の強み

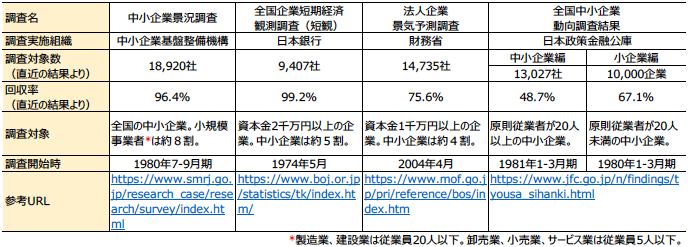

表1は中小企業の景気の状況を聴く調査を紹介している。最も活用されて、有名なのは、日本銀行の「短観」だろう。歴史も長く、数ある公的統計調査の中でもトップクラスの高い回収率を実現している。資本金2000万円以上の企業を対象とし、中小企業が約半数含まれるので、大企業、中小企業双方の業態の経済動向を知ることができる。次いで歴史が長く回収率が高いのは本コラムで用いる中小企業基盤整備機構の「中小企業景況調査」である。「短観」が中小企業の中でも比較的大きな規模の企業を対象とするのに対し、「中小企業景況調査」は、製造業と建設業は従業員20人以下、卸売業、小売業、サービス業は従業員5人以下の小規模企業が約8割を占めるのが最大の特長である。調査開始時期は1980年7-9月期の四半期統計調査(最新は第164回調査:2021年4-6月期)で、対象企業は毎回約19,000社、回収率も毎回約96%と非常に高い。そのため、調査対象の大分類5産業(製造業、建設業、卸売業、小売業、サービス業)、その下の中分類ごとに分析しても十分なサンプルサイズが確保でき、また地域分析でも47都道府県レベルで行うことができる。対象が中小企業で全国の小規模企業を8割も含み、長期時系列を有し、業種分析でも、地域分析でも耐えうるサンプルサイズを有する。これが、この調査の強みである。

業況水準DIで振り返る中小企業の27年間の声

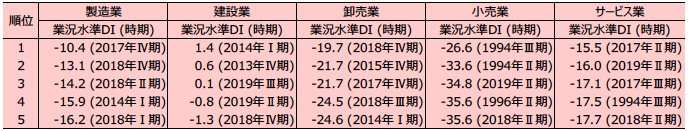

本コラムでは、1994年4-6月期から調査項目となった「業況(自社)今期の水準」を用いて、中小企業のコロナ禍の業況水準の分析を行う。以降、各暦年の1-3月期をI期、4-6月期をII期、7-9月期をIII期、10-12月期をIV期と表記する。調査票で、企業は過去との比較ではなく、今期の業況の水準について「1.良い」、「2.ふつう」、「3.悪い」のうちあてはまるものを1つ選ぶ。それらを集計すると景気判断に用いられるDI(Diffusion Index)が計算できる。例えば製造業で、「良い」と答えた企業数の割合が全体の40%、「普通」が25%、「悪い」が35%のときには、「良い」の割合から「悪い」の割合を引いた「5」がDI値になる。つまり、パーセントポイントのデータで、最大値は100で全企業が「良い」と答え、最小値は-100で全企業が「悪い」と答え、0のとき、「良い」と「悪い」の企業数が等しい。

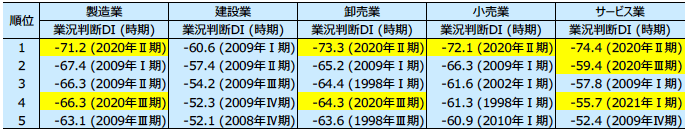

表2と表3では、製造業、建設業、小売業、卸売業、サービス業の1994年Ⅱ期から2021年Ⅱ期の27年間で、業況水準DIの下位と上位がいつだったのかを調べている。表2は、合計109回分の調査のうち、下位順位のランキングである。黄色で網掛けしている期間がコロナ禍(2020-2021年)である。建設業を除く4産業で2020年Ⅱ期のDIが最も低くなり、-70%を下回った。分析する前には、全面が黄色で塗りつぶされるのではと思ったが、橋本 (2020)(注2)で示されているように、リーマン・ショックが日本の特に小規模企業に与えた影響は大きく、建設業はリーマン・ショック時(2007-2010年)が1位~5位を占めている。その他4産業でも、リーマン・ショック、アジア通貨危機(1997-1998年)、消費税率引き上げ時(1997年)の影響が含まれている。中小企業にとって90年代初頭のバブル経済崩壊後の30年間で、複数の厳しい危機があったことがわかる。

表3は業況水準DIの上位トップ5である。注目すべき点は、建設業の1位~3位を除き、マイナスの値が並んでいることである。4産業についてはこの27年間で常に景況が悪いと答えた企業が良いと答えた企業より多かったことを意味する。産業間で比較すると小売業のDI値が低い。

上位には、全ての産業で2017年-2019年のいずれかが含まれている。コロナ禍の直前は中小企業において業種横断的に景況が良くなった企業が増えていたことを意味する。インバウンドブーム、オリンピック需要と経済に明るい兆しがみえ、この30年間での浮上の機会を迎えていたことがわかる。

産業別の業況水準DIのコロナ禍での推移

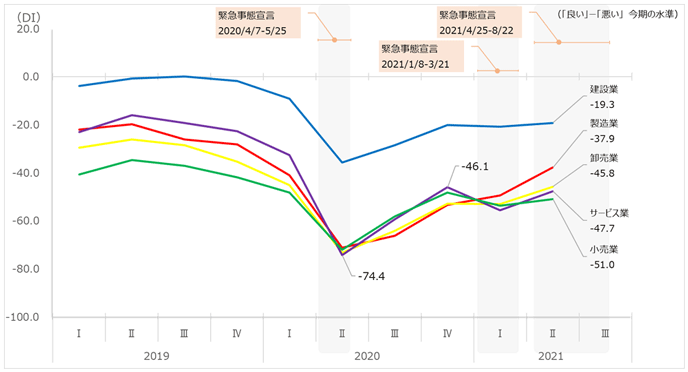

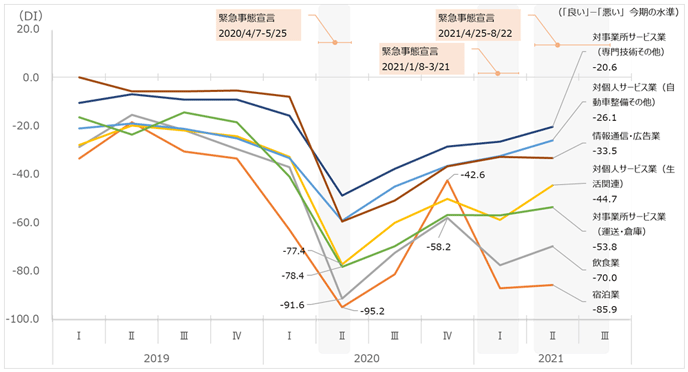

図1は5産業の業況水準の推移である。コロナ前の2019年は、建設業のDI値が高く、次いでサービス業、製造業、卸売業、小売業の順であった。すべての産業で2020年Ⅱ期の1回目の緊急事態宣言時にDI値が最も低くなっており、建設業以外の4産業が僅差になっている。最も低かったのは、サービス業の-74.4(「良い」2.6%、「悪い」77%)であった。緊急事態宣言解除後は、感染者数が抑えられ、各産業でDI値が改善し、サービス業は2020年Ⅳ期に-46.1(「良い」8.5%、「悪い」54.6%)で建設業の次点と順位を上げている。産業集計した結果で、半年間で-74.4から-46.1まで改善するということは、サービス業の中で異なる動きをしている業種があると考えられるため、サービス業を深堀してみよう。

[ 図を拡大 ]

図1より、2020年II期のサービス業のDIは-74.4であった。図2でサービス業全体よりもDIが低かったのは、対個人サービス(生活関連)-77.4、対事業所サービス(運送・倉庫)-78.4、飲食業-91.6、宿泊業-95.2である。飲食業と宿泊業はほぼ全ての企業が「悪い」と答えている。その後2020年Ⅳ期に、飲食業は-58.2、宿泊業は-42.6と改善したが、2回目と3回目の緊急事態宣言時に再び落ち込み、直近の2021年Ⅱ期にも飲食業は-70.0、宿泊業は-85.9と厳しい業況が続いている。この2業種はコロナ禍において感染状況の悪化とともに営業の縮小、自粛の要請が出されている。2020年Ⅳ期は、7月22日から始まったGo to キャンペーンの中のGo to トラベルキャンペーンに多くの都道府県が参加している時期である。次は、全国集計値において、2020年Ⅱ期から2020年Ⅳ期の半年間ではっきりと改善の変化が見えた飲食業と宿泊業の地域別の変化を見てみよう。

[ 図を拡大 ]

飲食業と宿泊業の地域分析:DI値と客観的指標を組み合わせる

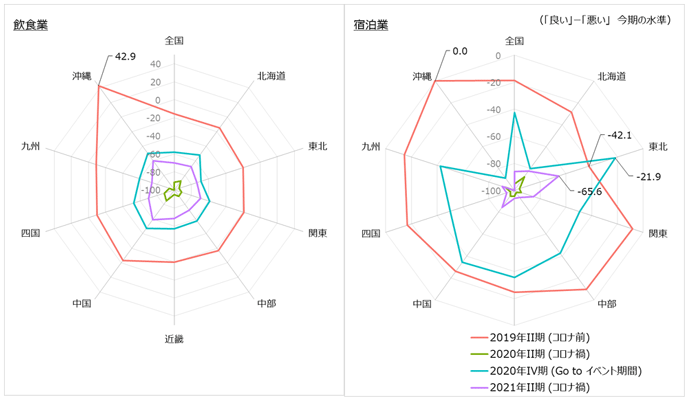

図3のレーダーチャートは全国と9地域の飲食業(飲食店、持ち帰り・配達飲食)と宿泊業のDI値である。図2でサービス業のDI値が底になった2020年のⅡ期(黄緑色)と比較するためにコロナ前の平時の2019年Ⅱ期(赤色)、直近の2021年のⅡ期(紫色)を観察する。同時期を比較することで季節性の考慮もできる。これらに2020年Ⅳ期(水色)を加えてGo to キャンペーン時期の地域別の影響を見る。

[ 図を拡大 ]

飲食業では、2020年Ⅱ期が最もDI値が低くなり中心に位置している。次に2021年Ⅱ期にDIが改善し紫色は黄緑色より外側に位置している。2020年Ⅳ期は2021年Ⅱ期を超えて改善しているが、平時の2019年Ⅱ期には遠く及んでいない。沖縄に注目してほしい。2019年Ⅱ期のDI値は42.9であった。この値は本コラムの中で記載されているDI値の中で最も高い。沖縄の飲食業はコロナ前には非常に好調だったが、その1年後には-100となっている。

宿泊業をみてみよう。中心から外側に向かっての線の色の順番は飲食業と同じだった。しかし、形状は大きく異なる。特に注目したいのが、東北地方の動きである。平時(赤色)において、東北はDIが-42.1で9地域中最も低かったが、2020年Ⅳ期は-21.9、2021年Ⅱ期は-65.6でそれぞれ9地域の中で最も高くなった。特に、2020年Ⅳ期が、2019年Ⅱ期を上回っている。2019年Ⅱ期は、オリンピックを翌年に控え、インバウンド旅行市場が非常に活況であり、ゴールデンウィーク時期も含む。それをコロナ禍でインバウンド需要がほぼゼロの中、2020年Ⅳ期が上回ったのは、Go to トラベルキャンペーンによる景況感の改善と見なせる。一方、北海道、沖縄は全国値を大きく下回り、キャンペーン時期の改善はみられず、宿泊業への大きな打撃が観察された。

ここで、Go to トラベルキャンペーンの需要増を客観的な指標でも確認してみよう。V-RESASの「宿泊者数」によると(注3)、2020年Ⅳ期の調査日が含まれる11月第3週の前年同週比は、コロナ禍にも拘わらず、全国121%増、北海道75%増、東北231%増、九州・沖縄121%増であった。Go to トラベルキャンペーンにより全国的に需要増が観察されたが、東北の需要増が突出して最も高かった。

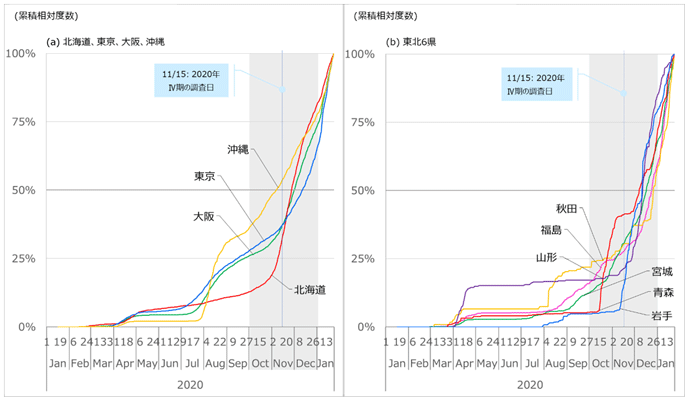

次に、北海道、沖縄がGo to トラベルキャンペーン時にDI値が回復しなかった点について、図4で累積感染者数の相対度数を見てみる。 (a)は北海道と沖縄と比較のために東京と大阪を加えている。(b)は宿泊業のDIが大きく改善した東北地方の6県の結果である。2020年Ⅳ期は灰色で網掛けし、調査日の11月15日は青線を引いた。累積相対度数では、各地域の感染者数の大小の比較はできないが、期間中にいつ感染者数が増加したかのタイミングとスピード感は見ることができる。沖縄は、8月以降感染者数が急増し、調査日付近でいち早く全体の50%を超えている。北海道も10月に入り25%を超えた後はグラフが立ち上がり、短期間で急増しているのがわかる。東北6県は、(a)と比較して、全体の25%を超えるまでの時間が長く、下方に分布している。青森は10月中旬、岩手と山形は調査日付近まで総感染者数がほとんど変化していない。

[ 図を拡大 ]

以上より、東北地方の2020年Ⅳ期の宿泊業の景況水準DIが平時よりも高いのは、感染者数が少ないことから、多くの観光客から旅先として選ばれ(宿泊者数が前年同週の231%増)たことが主要因と言える。

一方、北海道も沖縄も2020年11月第3週の宿泊者数の前年同週比はコロナ禍の中で増加している。しかし、景況水準DIがキャンペーン時に回復しなかったのは、2020年10月頃は既に感染者数が多く、感染拡大時期になっており、それが各地域内の景況感に影響を与えていると考えられる。

この様に、宿泊業の景況感という主観的指標と、宿泊者数や感染者数という客観的指標とを組み合わせることで、コロナ禍での地域の観光市場への理解が深まる。

データ活用もオールジャパンで

本コラムでは「中小企業景況調査」でこの27年間を振り返り、コロナ禍と同様またはそれ以上に中小企業に影響を与え、厳しい時期が他にもあったことを知った。しかし、コロナ禍で起きているさまざまな社会変化は未曽有のものが多く、現実の把握も今後の動向も捉えることが容易ではない。こういうときこそ、ありとあらゆる種類のデータの力を借りることが役立つと信じている。実際、コロナ禍においては、ICT技術の発達、2012年頃からのビッグデータ、AI、統計ブームの下地もあり、過去の危機と比較して、多様なデータに基づく分析が行われ、デジタル化により発信方法もスピードも格段に向上している。私たちは感染症予防やコロナ禍を乗り切るための行動や意思決定をデータに基づいて行う機会を有している。もちろん政策への活用も可能だ。コロナ禍はデータとデータ分析の有用性を加速度的に社会に浸透させた。データは私たちの行動の結果の集約である。私たちの声や行動を政策現場で活用できるように、さまざまな分野の人々が、データの出所やタイプにとらわれず、日本中にあるデータを組み合わせ、活用する意気込みで、科学的な証拠を積み上げ続ける。