世界金融危機以降、クロスボーダーの銀行間融資とそれが金融ショックの伝播経路とし果たす役割に大きな注目が集まっている。本稿は、多数の銀行の直接的・間接的な融資のエクスポージャーから集めたエビデンスを解説する。分析によると、システミックな銀行危機下にある国の銀行に対するエクスポージャーが多いほど銀行の収益性は低下し、新規信用の供給も減少する。直接的・間接的な結びつきはどちらも経済的に大きな影響をもっており、相互に結び付いた金融システムはショックを伝播しやすいという見方を裏付けている。

グローバルな金融システムの相互連結性が世界金融危機を悪化させた、と広く考えられている(Gros 2010)。金融の安定性とシステミックリスクについては斬新な研究が次々に発表されているが、依然としてクロスボーダーの銀行間エクスポージャーを通じたショックの伝播に関するエビデンスは少ない。その主な理由は、海外市場における個々の銀行のカウンターパーティエクスポージャーのデータは通常、学術研究用に公開されていないことである。本稿ではこの点を克服するため、長期の銀行間融資のデータからエクスポージャーを計算し、銀行の財務諸表と照合した。

グローバルな銀行ネットワークの構築

私たちは最新の論文(Hale et al. 2016)において、Dealogic Loan Analysitcsのシンジケートローンのデータを用い、銀行システム間の金融部門ショックの伝播を分析した。シンジケートローンは、標準的な銀行間融資より規模も大きく借入期間も長い。平均的な融資額は5億ドル、借入期間は5年である。各融資の貸し手、借り手、立地、期間に関する詳細な情報に基づき、1997〜2012年の各年について、6000行以上の銀行のバイラテラルベースのエクスポージャーから成るグローバルな銀行ネットワークを構築した。次に、これらのエクスポージャーをシステミックな銀行危機に見舞われている国の銀行へのエクスポージャー(危機へのエクスポージャー)と、危機に見舞われていない国の銀行へのエクスポージャー(危機以外のエクスポージャー)に分けた(注1)。

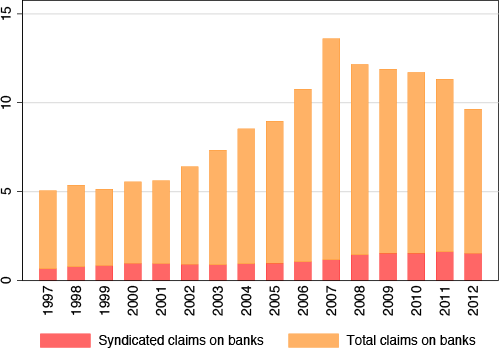

なぜ、シンジケートローン市場のデータが分析に有用なのか? シンジケートローン市場は、先進国(例外は米国)、新興国双方の銀行にとって重要な資金源だからである。分析対象期間中、シンジケートローンが銀行の預金以外の負債に占める比率はトルコの銀行が12%、アイスランドの銀行が20%超、ラトビアの銀行では40%超だった。同様に、資産サイドでもシンジケートローンのエクスポージャーは大きな役割を果たしており、対象期間中、クロスボーダーの銀行間融資エクスポージャー全体の12.5%を占めていた(図1を参照)。

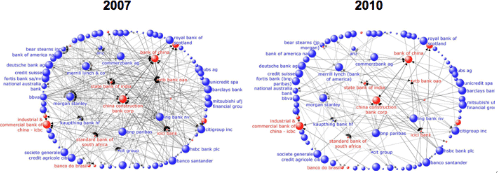

図2の左側は、サンプル対象銀行上位100行の2007年の市場ピーク時におけるシンジケート銀行間融資のネットワークを可視化したものである。グローバルなシステム上重要な銀行がこのネットワーク中、最も活発な担い手になっている。たとえば、2007年、シティグループは、62カ国の198行に対してシンジケートローン・エクスポージャーを有していた。世界金融危機に先立つ10年間にこのネットワークの結びつきは徐々に強まったが、危機の間に多くの融資は継続されなかったため、2010年までに結びつきは大幅に弱まった(図2の右側)。

本稿では、クロスボーダーの直接的・間接的な銀行間のつながりを通じた金融危機の伝播について分析する。直接的エクスポージャーは一次的で直接的なつながりだが、間接的エクスポージャーは二次的で2段階のつながりである。

[ 図を拡大 ]

主な分析結果

本稿ではまず、危機への直接的なエクスポージャーの件数が多いほど銀行の総資産利益率(ROA)が低下することを示す。エクスポージャーの総数を一定とすると、危機に直面する国の銀行1行への直接的エクスポージャーが1件増加すると、銀行のROAは同年、0.03ポイント低下する。これはどれくらいの影響なのだろうか? 30倍のレバレッジをもつ銀行のバランスシートの場合、ROAが0.03ポイント低下するとROAが0.9ポイント低下することなり、経済的に大きな影響となる。つまり、総資産1兆ドルの銀行では、危機へのエクスポージャーが1件増えると、年間3億ドルの利益が減少するということである。

次に、この直接的な危機へのエクスポージャーによる負の影響に加え、危機に直面する国の銀行への間接的エクスポージャーの負の効果(約30%)と、危機に直面していない国の銀行への間接的エクスポージャーの軽減効果(ベース効果約20%)が存在することがわかった。

しかし、それ以上に重要な疑問は、危機へのエクスポージャーによって生じる収益性の低下が新規融資の供給に重大な影響を与え、実体経済に潜在的な影響をもたらすかどうかである。その答えはイエスであった。エクスポージャーの総数を一定とし、直接的な危機以外のエクスポージャー10件を危機へのエクスポージャーに転換した場合、金融機関以外の一般企業への銀行シンジケートローンの供給は2%強、減少する。間接的エクスポージャーは、負の効果、軽減効果とも銀行収益性に及ぼす影響と同様の影響を融資供給にも及ぼす。興味深いことに、間接的な影響は国内融資よりクロスボーダー融資のほうが大きい。

銀行の収益性はどのように影響を受けるのか?

まず、銀行間エクスポージャーが直ちに収益性に影響しうる経路は、直接的な信用リスクによる損失である。損失は、完全なデフォルト(シンジケートローンではまれ)と融資の再編から生じる可能性がある。これらの事象はともに貸し手の利益率を毀損する。実際、総金利マージン(NIM)を見ると、危機への直接的エクスポージャーの件数が多いほどNIMは下がる。興味深いことに、追加的な危機へのエクスポージャーがROAに及ぼす影響の要因は半分程度、NIMの縮小によって説明できるため、銀行間エクスポージャー関連の付加的要因の影響だと考えられる。

可能性のある要因として考えられるのは、銀行間エクスポージャーによって捉えられる「カントリーリスク」である。外国の借り手の市場における困難なマクロ経済・政治動向により、貸し手はその市場からより全面的な事業損失やより高い資金コストを強いられ、クレジットラン(債権者の取付け)さえ経験するかもしれない。カントリーリスクの度合いは、シンジケート銀行間エクスポージャーと相関性のあるエクスポージャーによって高まるだろうが、今回の分析では割愛した。実際、米銀については、海外市場向けのシンジケート銀行間エクスポージャーは、より短期でバイラテラルベースの銀行間融資、外国証券の保有、貿易信用、非金融機関向け融資などの銀行資産を含む海外市場向けのすべてのエクスポージャーと高い相関性がある。このようなエクスポージャーは、海外市場が危機に陥った際、カントリーリスクの潜在的影響を高める。そのため、シンジケートローン市場を通じて生じるエクスポージャーは、金融部門のショックを伝搬する経路としてだけでなく、測定困難な銀行エクスポージャーの代替指標として捉えることができる。

結論

銀行は、事業展開している海外市場の混乱から自行のバランスシートを守ることができるのだろうか? 答えはノーである。私たちはシンジケート銀行間市場の融資取引の詳細なデータを用いて、システミックな銀行危機にある国の銀行向けの直接的・間接的エクスポージャーが貸し手の収益性と融資供給に与える影響について分析した。その結果、クロスボーダーの銀行間融資が各国間で金融危機を伝播する経路の1つになっていることが明らかになった。金融不安に直面している海外市場へのエクスポージャーは銀行の収益性を損ない、ひいては銀行の本来的な金融仲介機能を低下させる。研究結果は、銀行間エクスポージャーと実体経済の重要な相互作用を示しており、今後も引き続き慎重な研究を要する。

注:本稿の見解は筆者の見解であり、ファニーメイ、連邦準備制度、国際通貨基金の見解ではない。

本稿は、2016年4月28日にwww.VoxEU.orgにて掲載されたものを、VoxEUの許可を得て、翻訳、転載したものです。