外汇储备减少的原因分析

中国的外汇储备在2014年6月到达峰值39,932亿美元后开始下降,2015年11月降至34,383亿美元。这主要反映了中国外汇储备中的欧元等除美元以外的主要储备货币兑美元比价下降带来的估值损失,以及资本外流的加速。本文将通过比较中国人民银行公布的"国家外汇储备规模"和中国国家外汇管理局公布的"国际收支平衡表",探讨外汇储备骤减的原因。由于"国家外汇储备规模"按月发布,而"国际收支平衡表"按季发布,最新数据分别为2015年11月和2015年第3季度,所以本文将分析时间定为2014年6月至2015年9月。

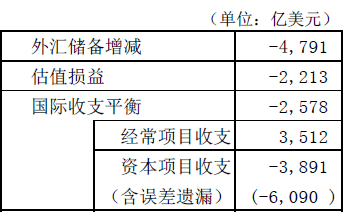

2015年9月的外汇储备额为35,141亿美元,比2014年6月减少了4,791亿美元,其中2,213亿美元为汇率波动导致的估值损失,2,578亿美元则反映了国际收支逆差。在此期间,虽然中国的经常项目出现大幅顺差,但国际收支整体却陷入逆差,原因在于资本项目(含误差遗漏)逆差大于经常项目顺差(参见表1)。

欧元贬值等导致巨额估值损失

中国的外汇储备中除美元以外,还包括欧元、日元等主要货币,如果这些货币兑美元汇率发生变化,以美元计价的资产就会出现损益。除汇率变化影响外,如果运作对象是债券,利率变动也会带来估值损益。

从2014年6月至2015年9月,以反映估值损益的"国家外汇储备规模"为基准计算的中国外汇储备减少了4,791亿美元,但如按不反映估值损益的"国际收支平衡表"为基准计算,外汇储备只减少2,578亿美元。两者之间2,213亿美元的差额可以视为估值损失。在此期间,主要货币的利率相对稳定,但欧元和日元兑美元汇率分别下降了20%左右。因此可以推断,大部分的估值损失是由汇率变动引起的(注1)。

资本项目收支恶化

外汇储备减少的原因不仅在于汇率变动等带来的估值损失,还有国际收支中资本项目的恶化。

按照国际收支恒等式:

经常项目收支+资本项目收支+外汇储备增减+误差遗漏=0

⇒外汇储备增减=经常项目收支+资本项目收支+误差遗漏(注2)

与此相对应,中国根据"国际收支平衡表"计算的"外汇储备增减",从2014年6月至2015年9月累计减少了2,578亿美元。在此期间,出口额减少,但进口额的减幅更大,因此经常项目的顺差反而有所扩大。尽管如此,由于资本项目的逆差累计达到3,891亿美元,包括误差遗漏在内则高达6,090亿美元,大幅超出经常项目顺差,因而导致外汇储备减少。

资本外流的加速,存在以下三个国内外环境变化因素。

首先,虽然以美国为首的海外主要市场利率基本稳定,但中国实施的货币宽松政策造成利率急速下降,由此产生的国内外利率差额缩小引发了资本从中国外流。

其次,市场对于人民币的预期正在从升值变成贬值。这不仅导致因预期人民币升值而流入中国的资金开始向海外回流,还加速了国内资金的外流。

再次,由于政府加强了反腐力度,引发腐败官员加速向海外转移资产(汪涛"资本外流加剧,人民币汇率何去何从"《证券时报》,2015年2月14日)。2014年以后,国际收支中的误差遗漏逆差规模加大就反映了这个问题。

外汇储备减少趋势将暂时持续

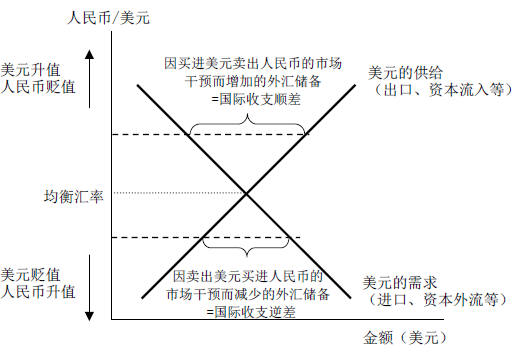

国际收支在很大程度上取决于汇率制度。如果采用浮动汇率制,当局原则上不干预汇率市场,外汇储备也不发生变化。因此,由于汇率变动,经常项目的顺差(或逆差)和资本项目(含误差遗漏)的逆差(或顺差)相互抵消,不会出现两者相加后的国际收支不均衡。

但中国目前采用的是"有管理的浮动汇率制",当局通过公布作为交易基准值的中间汇率和干预汇率市场,对市场汇率产生强大的影响力。如果人民币兑美元中间汇率的设定低于反映市场供需的均衡汇率,那么为阻止人民币升值,就必须通过买进美元、卖出人民币进行干预。这样,外汇储备增加,而国际收支也会出现相应的顺差(参见图1)。2014年7月前的状况就属于这一类。相反,如果人民币兑美元中间汇率的设定高于均衡汇率,那么为阻止人民币贬值,当局就必须通过卖出美元、买进人民币进行干预。这样,外汇储备就会减少,同时国际收支也会出现相应的逆差。2014年7月后的状况则属于这一类。

中国当局面临国际收支逆差幅度(=外汇储备减少幅度)与人民币贬值幅度关系的权衡,必须从以下三个选项中作出政策抉择。

- ① 停止干预市场,把人民币汇率的决定权完全交给市场(=向完全浮动汇率制过渡),或者为消除国际收支逆差,将人民币汇率下调到均衡水平。

- ② 为维持现有汇率(或只对汇率进行小幅调整)而大量卖出美元、买进人民币,继续实施市场干预。

- ③ 部分调整人民币汇率和国际收支逆差(介于①和②之间)。

2015年8月中旬,引发全球股价暴跌的人民币汇率下调,就相当于上述选项中的③,由于贬值幅度较小,削减国际收支逆差的效果有限,外汇储备继续减少。然而,如果采取意味着大幅下调人民币汇率的选项①,不仅会激化与美国等发达国家的贸易摩擦,更有可能引发资本外流,将东南亚等发展中国家卷入下调本国货币汇率的竞争,因此中国必须慎重行事。结果,当局只能选择②,这意味着中国外汇储备的减少趋势今后将会持续。

2015年12月28日登载

>> 日本语原文