| 執筆者 | Andreas HAUFLER(University of Munich)/加藤 隼人(大阪大学) |

|---|---|

| 研究プロジェクト | グローバル経済が直面する政策課題の分析 |

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

貿易投資プログラム(第六期:2024〜2028年度)

「グローバル経済が直面する政策課題の分析」プロジェクト

研究の背景

多国籍企業は、子会社・関連会社をタックス・ヘイブンに設置したり取引の一部をヘイブンに立地する企業を介して行うことにより、グループ全体としての課税負担を抑えようとする誘因をもつ。こうした租税回避に対応する取り組みが経済協力開発機構(OECD)によりなされており、近年注目すべき施策としてグローバル・ミニマム税率の導入が137の国と地域により2021年10月に合意された(OECD, 2021)。この施策は、多国籍企業に対してその親子会社の立地する国・地域にかかわらず、最低限15%の実質税負担(課税額/課税対象の利潤≧0.15)を課すものである。これによりタックス・ヘイブンに拠点をおく多国籍企業であっても、グループ全体として実質税負担が15%を下回る場合には、その親会社の立地する国・地域が未課税の分を追加して課税することができるようになる。近い将来の実施に向けて各国で法整備が進められている。

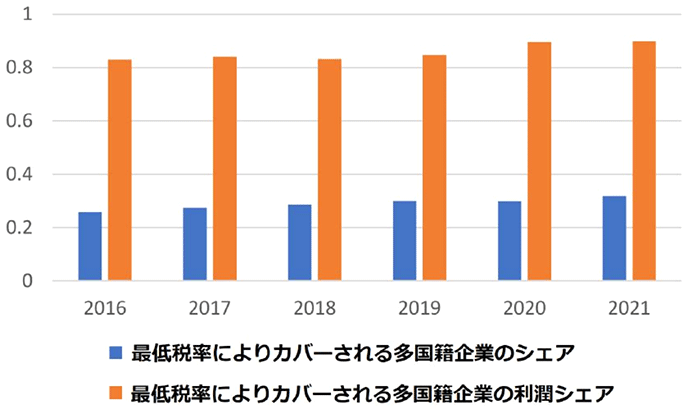

グローバル・ミニマム税率の導入は多国籍企業の租税回避行動を大きく減殺すると期待されているものの、不完全な点も存在する。それは最低法人税率がすべての多国籍企業に適用されるわけではない、という点である。具体的には、過去4年間のうち少なくとも2年間の連結売上高が7億5000万ユーロ以上の多国籍企業だけに適用される。Bureau van Dijk社による世界各国の企業財務データベース Orbis を利用して、この最低法人税率の適用される多国籍企業を調べたものが図である。

図から、Orbisに把握された全世界の多国籍企業のうちおよそ30%が、多国籍企業全体の利潤の90%の税引き前利潤を占めることがわかる。2018年では最低税率15%の適用をうけない税引き前利潤シェアは16.7%、額にして5260億ユーロである。仮にこれらの利潤に対して全く課税がなされないとすると、失われる法人税収は5260×0.15=790億ユーロ、2018年当時の為替レート(1EUR=130.35JPY)で換算して10.3兆円に及ぶ。これは2018年の日本の実質GDP555兆円の約2%にあたり、法人税収12.3兆円にせまる値である(財務省ウェブサイト)。

研究の内容

連結売上高が閾値に達しない多国籍企業は、ミニマム税率を支払う必要がなく、実際に適用される税率はミニマム税率を下回ることもありうる。タックス・ヘイブンにとって、多国籍企業がヘイブン以外の多数の国々(非タックス・ヘイブンと呼ぶ)から移転した利潤が唯一の課税ベースであるため、移転利潤を増やすために低い税率を設定して非タックス・ヘイブンとの税率格差を拡大させようとする。本研究では、タックス・ヘイブンと非タックス・ヘイブンが、ミニマム税率の適用される大規模な多国籍企業とそうでない中小規模の多国籍企業に対して差別的な税率を設定する誘因をもつかどうかを理論的に解明した。その上で近年得られた多国籍企業の租税回避行動に関する実証研究の結果(Tørsløv et al., 2023)を利用し、定量的な評価を行った。

本研究の分析の結果、15%のミニマム税率の導入によって、タックス・ヘイブン及び非タックス・ヘイブンの税率・税収はともに上昇することがわかった。ヘイブンは中小規模の多国籍企業に対してはミニマム税率よりも低い税率を差別的に課すことができるものの、あえてそうせずに規模によらず一律のミニマム税率を課す。この理由は、ヘイブンが中小規模の多国籍企業に対しても(導入以前よりも高い)ミニマム税率を課すことによって租税競争を緩和させ、非ヘイブンが自ら税率を高めるように仕向けることができるからである。ヘイブンの税率上昇によって移転利潤が減少する(よってヘイブンの課税ベースが減少する)効果が働くものの、非ヘイブンの税率上昇という反応によって、この効果が減殺される。ヘイブンは既存の課税ベースの減少を抑えつつ、これまでよりも高い税率を課すことができるので、自ら一律のミニマム税率を課すことにコミットするのである。

しかし仮にOECDが今後の施策として、ミニマム税率を15%から漸進的に引き上げていく場合には事情が変化する。タックス・ヘイブンがミニマム税率を遵守し続けた場合、税率の上昇に伴ってヘイブン・非ヘイブン間の税率格差が縮小していくため、ヘイブンへの移転利潤すなわち課税ベースは減少していく。ミニマム税率が18.6%を超えた段階で、ミニマム税率を遵守することによる課税ベース縮小のマイナスの効果が、既存の課税ベースに対して課す税率引き上げのプラスの効果を上回る。ヘイブンはこれ以降、中小規模の多国籍企業に対してはミニマム税率より低い税率を差別的に課す。このヘイブンの税制の変更によって中小規模の多国籍企業に対する租税競争は激しくなり、非ヘイブンは非連続的に税収を低下させることになる。

政策的含意

本研究は現実の政策に対して、ミニマム税率の値によってタックス・ヘイブン及び非タックス・ヘイブンの法人税戦略が大きく変わる可能性がある点を指摘する。本研究の定量的な評価によれば、現行の15%税率は両者の税収をともに改善させ、望ましい結果をもたらす可能性が高い。しかしそれ以上のミニマム税率の引き上げは、ミニマム税率の適用されない中小規模の多国籍企業の移転利潤をめぐる租税競争を激化させ、ヘイブンの差別的な税制を誘発する可能性がある。

- 参考文献

-

- OECD「OECD、国際的な最低法人税率15%の国内実施に向けたBEPS第2の柱のモデル規則を発表」 https://www.oecd.org/tokyo/newsroom/oecd-releases-pillar-two-model-rules-for-domestic-implementation-of-15-percent-global-minimum-tax-japanese-version.htm, 2021年12月20日, [2024/04/05アクセス]

- 財務省「税収に関する資料」から「一般会計税収の推移」, https://www.mof.go.jp/tax_policy/summary/condition/a03.htm [2024/04/06アクセス]

- Tørsløv, Thomas, Ludvig Wier, and Gabriel Zucman. "The missing profits of nations." Review of Economic Studies 90.3 (2023): 1499-1534.