| 執筆者 | 齋藤 卓爾 (慶應義塾大学)/宮島 英昭 (ファカルティフェロー)/小川 亮 (早稲田大学) |

|---|---|

| 研究プロジェクト | 企業統治分析のフロンティア:リスクテイクと企業統治 |

| ダウンロード/関連リンク |

このノンテクニカルサマリーは、分析結果を踏まえつつ、政策的含意を中心に大胆に記述したもので、DP・PDPの一部分ではありません。分析内容の詳細はDP・PDP本文をお読みください。また、ここに述べられている見解は執筆者個人の責任で発表するものであり、所属する組織および(独)経済産業研究所としての見解を示すものではありません。

特定研究 (第三期:2011〜2015年度)

「企業統治分析のフロンティア:リスクテイクと企業統治」プロジェクト

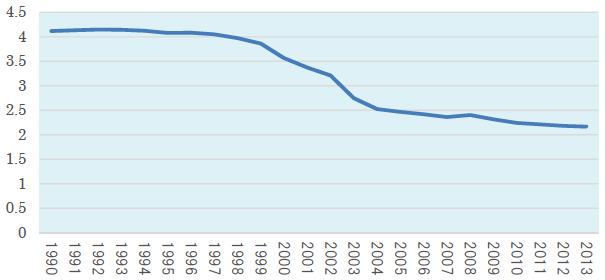

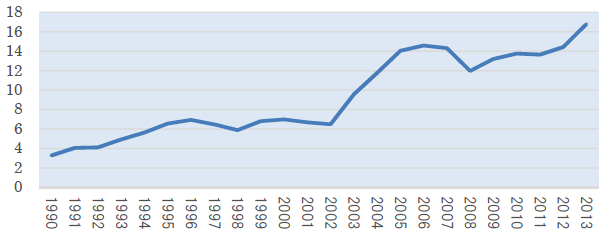

1990年代後半以降、日本企業の統治制度は大きく変化した。それまでの日本企業の企業統治を特徴付けていたメインバンクシステムや株式持合が後退する一方で、機関投資家の株式保有比率が急速に増加した。また大規模かつ内部者のみで占められていた取締役会はその規模を縮小し、社外取締役の選任が進んでいった。その結果、現在では海外機関投資家が最大株主であったり、取締役会に複数の独立社外取締役がいる企業は珍しくなくなった。

本研究は、このような企業統治制度の変容が経営者の交代にどのような影響を与えたのかを分析した。経営者の交代に注目する理由は、業績を悪化させた経営者を解任することこそが最も重要なコーポレートガバナンスだからである。それゆえに、業績が悪化した際の経営者交代確率の増分はコーポレートガバナンスの善し悪しを測る1つの指標と考える事ができるのである。

本研究では1990年から2013年までの日本企業の経営者交代の決定要因を分析し、業績悪化時に経営者が交代させられる確率がどのように変化したのかを明らかにした。分析の結果、24年間に企業統治制度が大きく変容したものの、企業業績が悪化すると経営者交代確率が高まるという関係に変化はなかった。しかしながら、経営者交代確率を上昇させる業績指標がROAからROEならびに株価収益率に移りつつあることが明らかとなった。1990年〜1997年まではROEよりもROAが悪化した際に経営者の交代確率が大きく上昇していたが、2006年以降はROAよりもROEが悪化した際に経営者の交代確率が上昇するようになっていた。また1990年〜2005年までは株価収益率が悪化しても経営者交代が起きる確率はほとんど上昇しなかったが、2006年以降はROEやROAほどではないが上昇するようになっていた。

銀行は企業業績として利払い前の利益の大きさにより注目し、機関投資家はROEや株価収益率により注目することを考えると、以上のような変化は1990年代後半からのメインバンクの活動領域の縮小、海外機関投資家の増加と整合的であると考えられる。実際、企業業績と企業統治機構の交差項を用いた分析を行ったところ、メインバンクが強い影響力を及ぼしていると考えられる企業ではROAが悪化すると経営者交代確率が高まる、海外機関投資家の持株比率が高い企業ではROEが悪化すると経営者交代確率が高まる傾向がみられた。

2000年代中盤以降に増加した独立社外取締役が経営者交代に与える影響はその人数により大きく異なっていた。独立社外取締役の人数が1人か2人の企業では業績が悪化すると、経営者交代確率が低下する傾向がみられる一方で、3人以上独立社外取締役がいる企業では業績が悪化すると経営者交代確率が高まる傾向が見られた。そして、このような傾向は海外機関投資家が多くの株式を保有している企業群で顕著であった。

以上のような結果から、我々は日本企業のコーポレートガバナンスの現状を以下の様に見ている。メインバンクは、カバーする企業数が縮小したものの、機能を失った訳ではなく、負債依存度が高く、メインバンクが役員を派遣している企業群では経営者を規律付ける重要な役割を依然として果たしている。他方、1990年代末以降、急速に増加した海外機関投資家は、メインバンクとの関係を弱めた企業群において、株式のブロック保有、株式の売却、社外取締役などのチャンネルを通じて経営者を規律付ける役割を果たすようになってきている。